相続とは、亡くなった人が持っていた財産上の権利や義務を、その人の配偶者や子供などの親族が引き継ぐプロセスを指します。相続に関わる主要な役割には、「被相続人」と呼ばれる亡くなった人と、「相続人」と呼ばれる財産を引き継ぐ人が含まれます。

相続に関連して、一定の評価額を超える財産を引き継いだ場合に課税されるのが「相続税」です。相続の対象となる財産には不動産、有価証券、貴金属などが含まれますが、相続財産に含まれると予想されるものとして現金が考えられます。

現金は不動産とは異なり、その価値がすぐに明確にわかるため、相続手続きも比較的スムーズに進むと考えられることがあります。ただし、現金の相続には扱いに注意が必要な点もいくつかあります。

この記事では、タンス預金など現金を相続した際の相続税の計算方法や、相続税額を軽減するための生前贈与について説明します。

目次

相続が発生した瞬間、「現金」を含む全ての遺産は法定相続人の共有財産となる

親と子が同居している場合、通常は子どもが日常的なお金の管理を行っていることがあります。しかし、相続が発生した場合、相続人の一人が独断で遺産を使用することは許されません。

遺産分割協議は、相続時にお金や財産に関する紛争を防ぎ、公平で透明性のある遺産分割を確保するために必要です。相続が発生した際には、全ての相続人が協力し、遺産分割について合意を形成することが不可欠です。

現金で相続する場合いくらから相続税が課税される?

相続が発生した場合、相続税を支払う必要があるかどうかは、受け継いだ財産の評価額(正味の遺産額)が特定の金額を超えるかどうかによります。

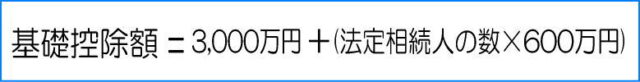

この特定の金額を超過した分に対して相続税が課税されるという仕組みです。特定の金額は「基礎控除額」と呼ばれています。基礎控除額は、法定相続人の数によって変わります。

基礎控除額の算出方法は次の通りです。

| 基本額 | 3,000万円 |

|---|---|

| 法定相続人の数に応じた追加額 | 600万円 × 法定相続人の数 |

被相続人の財産からこの基礎控除額を差し引いて、それがプラスになる場合には、通常、相続税の納税義務が生じます。

現金の相続税を計算する方法

相続税は、個々の財産ごとに評価するのではなく、すべての財産の合計評価額から計算されます。

「現金はこれくらい、不動産はこれくらい」といった具体的な財産ごとの税額ではなく、相続した総財産の評価額に基づいて税金が計算されます。この評価額を「相続税評価額」と呼びます。

不動産や有価証券、貴金属などの財産の評価は、専門的な知識が必要ですが、タンス預金など現金については現金の額がそのまま相続税評価額となります。

現金相続時の相続税の計算方法

令和4年4月1日現在法令等に基づく相続税の計算手順は次の通りです:

- 相続で受け継いだ財産の評価額をすべて合算します。相続時精算課税を利用していた場合、その分も評価額に含まれます。

- 合算した評価額から、被相続人の債務(借金など)、葬式費用、非課税財産などを差し引きます。

- 被相続人が死亡した日から3年以内に行われた生前贈与の総額を上記の評価額に加算します。

(令和6年1月1日施行の税制改正では、基本的に、被相続人が死亡した日から7年以内に行われた生前贈与の総額を上記の評価額に加算します。)

- 上記から基礎控除額を差し引くことで、最終的な課税対象額が確定します。

この課税対象額に基づいて、法定相続分に応じた相続税が計算されます。

現金で相続するメリット

手続きが簡単

現金を相続する場合、不動産のように名義変更の煩雑な手続きは必要ありません。不動産の場合、土地や建物の所有権を移転するためには、登記簿の更新や税金の評価など多くのプロセスが必要ですが、現金の相続においてはこれらの手続きが不要です。取引が簡略化され、手続きが非常に簡単でストレスが少ないのが、現金を相続する大きな利点と言えます。

預金口座の場合、相続人は銀行や金融機関に対して、口座名義変更の手続きを行う必要があります。しかし、これも不動産のような複雑なプロセスではなく、比較的迅速に完了できることが一般的です。この点においても、現金を相続する場合は手続きがスムーズで、相続人にとって負担が少ないという利点があります。

相続人間で財産を公平に分けるのが容易

現金は、その性質上、1円単位で相続人間において分割できる財産です。不動産などの物理的な財産とは異なり、複数の相続人がいても公平に財産を分配できる利点があります。

財産の不公平な分配が家族間の対立やトラブルの原因となることもあります。現金は公平に分け合うことができるため、相続の過程で公平さと透明性が確保されます。相続人間の不和を防ぎ、遺産の分配に関する紛争の可能性を低減させる助けになります。

相続後すぐに財産を利用できる

不動産や株式などを相続した場合、まず名義変更などの手続きを済ませ、その後売却しなければお金として利用するのに時間がかかります。一方、遺産分割協議が終了し、現金を相続すれば、その日からでもお金を使うことができます。

相続税の支払いや遺留分の支払いにも利用できる

相続税の納税や遺留分の支払いに関しては、原則、現金で行わなければなりません。

相続財産が不動産であれば、一度不動産を現金化して支払う必要があるかもしれません。しかし、現金の利点は、その柔軟性にあります。現金は相続税の納税や遺留分の支払いにおいて非常に有用であり、円滑に進行させる助けになります。

生前贈与を行う際に注意すべきポイント

現金の生前贈与は、非課税の条件を満たす場合にとても有効な方法ですが、必ずしも非課税になるとは限りません。

慎重な計画と手続きが必要です。贈与税が課税されてしまう可能性もあるため、以下のポイントに留意しながら、贈与税の発生を回避するための注意が必要であるといえます。

生前贈与の成立条件を確認する

生前贈与が法的に認められるには、次の2つの条件を満たす必要があります

例えば、祖父が「0歳の孫に財産を贈与したい」と考えたとします。しかし、孫の方は幼く、「贈与」の認識もできず、「もらう」という同意もありません。正式には親を代理人として契約を結ぶことで贈与は可能ですが、それ以外の場合、贈与とは認められません。また、親が子ども名義の口座に秘密裏に入金して「贈与だ」と考えていても、子どもがその事実を認識し同意していない限り、贈与とは認められません。

親や祖父母が子ども名義の口座に入金をしていたとしても、その口座の通帳やカードを子どもに渡していないなど、受けた財産が受けた人の自由にならない場合、「贈与」とは認められません。これらの要件を満たさない場合、贈与の特例や控除が適用されず、贈与者が亡くなった際に相続税が課される可能性があります。贈与を行う際には、お互いに贈与の確認と同意を確実にし、贈与された現金や預金などの財産は、受けた人が自由に管理できるようにしましょう。

連年贈与とみなされないようにする

暦年贈与を利用する際に注意が必要な点は、「連年贈与とみなされないようにすること」です。

「連年贈与」とは、定期的に一定の金額を贈与することを取り決めて行う贈与のことで、贈与される総額に対して贈与税がかかります。

暦年贈与を定期的に行っていると、税務署から「これは最初から大きな贈与を行うつもりで、分割して贈与しているだけ」「実質的には連年贈与と同じだ」とみなされ、課税される可能性があるということです。

このリスクを避けるためには、以下の対策があります。

|

したがって、時期や金額を変えて贈与することがおすすめです。暦年贈与は広く利用されているため、事前に対策を講じて、問題を回避しましょう。

贈与の証拠を確実に残すために、銀行振り込みや契約書などを保管する

上記の方法のどれかを使っても、現金を手渡しで贈与した場合、証拠がほとんど残りません。この状況を避けるために、贈与の証拠を必ず残すようにしましょう。

現金を渡す代わりに銀行振込を使うと、誰がいつ、いくら贈与したかの記録が残ります。さらに、契約書を作成するのがベストです。

契約書は「贈与だった」という確実な証拠となり、もし税務署に調査されても、明確に説明することができます。

必要なら少額の贈与税を支払って贈与の証拠を残す

生前贈与を行う際に、控除や特例を利用するために、わざと上限額を少し超える金額を贈与する方法があります。これにより、少額の贈与税を納めることで、生前贈与であることや控除や特例の適用が証明されます。

贈与税の税率が200万円以下で10%である場合、この1万円に対しては1,000円だけ納税することになります。贈与税の申告手続きは必要ですが、この方法を使えばリスクを最小限に抑えることができます。

名義預金にはしないでおく

親や祖父母が子どもや孫の名義で預金をしている「名義預金」のケースは一般的です。しかし、名義預金が誰の財産であり、課税の対象かどうかはしばしば問題になります。

子や孫が預金の存在を知らず、預金の管理を親や祖父母が行っている場合、その預金は親や祖父母の財産と見なされ、生前贈与とはみなされません。そのため、親や祖父母が亡くなった際には相続税が課される可能性があります。この問題を回避するためには、まず名義預金を作らないことが大切です。

通帳やカードなどは子や孫に渡して、管理を彼らに任せ、できれば贈与契約書を作成することを検討しましょう。また、親や祖父母が口座を作るのではなく、子ども自身が口座を開設し、そこに入金するようにすることで、より確実に問題を回避できます。

タンス預金

相続時には、まず「相続人」と「相続財産」を確認します。相続人は、遺言書がある場合はその内容に従いますが、遺言書がない場合には民法で定められた法定相続人が確定します。そして、相続財産の全体を把握する必要があります。

現金や預貯金は、通帳や銀行口座などから確認できますが、特に気を付けなければいけないのが、自宅に隠されているかもしれない「タンス預金」です。

タンス預金は、一般的には、銀行などに預けずに自宅で保管されるお金のことを指します。自宅にはタンス以外にも押し入れやベッドの下、冷蔵庫など、さまざまな場所に隠されていることがあります。

銀行よりも手元にお金を置いておきたいと考えることがあるため、こうした「タンス預金」が存在します。しかし、これらの「タンス預金」を見落として相続税の申告を怠ると、税務調査の対象になったり、過少申告加算税や延滞税などの罰金を課せられる可能性があるため、注意が必要です。

現金を相続した場合、相続税が高額になる理由

現金を相続する場合、評価額の計算は比較的簡単ですが、不動産を相続する場合に比べて相続税額が高くなるデメリットがあります。これは、不動産の評価額が時価よりも低くなることが多いためです。

評価額が低くなると、それに応じて相続税額が低くなることになります。現金を相続する場合は相続税が高くなる可能性があることを覚えておくと良いでしょう。

現金の相続税申告を忘れた場合のペナルティー

相続税を申告した後で、タンス預金の存在に気づいた場合、速やかに税務署に連絡し、修正申告を行う必要があります。税務調査が始まってから修正申告を行う場合、延滞税や過少申告加算税などのペナルティーが課せられる可能性があります。

また、タンス預金の存在を知りながら故意に税金を逃れるために申告しなかった場合、過少申告加算税ではなく重加算税が課され、高額な納税額が発生することになりますので、注意が必要です。現金を相続した場合、相続税の所得とは異なり、確定申告は必要ありません。ただし、相続で得た財産を運用して得た現金については、相続財産ではなく所得とみなされ、確定申告が必要です。

相続税の申告は、相続が発生した時点での現金残高をもとに行うため、相続人全員で遺産分割協議を行い、協議がまとまっている場合は現金を分割して使用できます。現金の相続を考える際は、相続が発生した時点での現金残高を正確に把握し、相続財産全体の評価を行うことが大切です。

手元に現金が多い場合の相続税対策

相続税を軽減するには、現金を多く持たないようにすることが最も効果的です。以下では手元に現金が多い場合の相続税対策について解説します。

年間110万円以下で贈与する

前述した通り、年間の贈与額が110万円以下であれば、贈与税はかからず、申告も不要です。

10年間にわたって110万円ずつ贈与することで、子供や孫に現金を渡しながら、相続財産を1,100万円減らすことができます。

住宅取得等資金の贈与の特例を利用する

親や祖父母が子供や孫に住宅取得資金を贈与する場合、最大1,000万円までの贈与額が非課税になる特例があります。

この特例の適用期間は2023年12月31日までで、贈与された資金は住宅購入に全額充てる必要があります。受贈者(贈与を受ける人)は18歳以上の子供や孫である必要があります(2022年4月1日以降、民法により成年年齢が引き下げられました)。

ただし、住宅の種類や受贈者の所得にも条件があるため、利用する際には相続に詳しい税理士に相談することがおすすめです。

教育資金の一括贈与の特例を利用する

教育資金として子供や孫に贈与する場合、一人につき最大1,500万円までが非課税で贈与できる特例が存在します。

この制度では、祖父母や親は直接現金を贈与するのではなく、金融機関の指定口座に贈与資金を振り込み、受贈者が領収書を提出するとその額に応じて預金が支払われる仕組みです。

この非課税の対象になるのは、学校に支払う入学金、授業料、給食費、学用品などの費用です。さらに、スポーツ教室や習い事などにも最大500万円までの非課税枠があります。ただし、この制度は2026年3月31日までが利用期限であり、それ以降に残っている資金は相続時に相続税の課税対象になることに留意してください。

結婚・子育て資金の一括贈与の特例を利用する

教育資金贈与と同様に、結婚費用や子育て資金を贈与する場合、2025年3月31日までに最大1,000万円までの贈与が非課税となります。

この制度は祖父母から孫へ、または親から子供への贈与が対象で、金融機関の指定口座に贈与資金を振り込み、受贈者は領収書を提出して現金を受け取る形式です。この非課税の贈与を活用する際、通常、結婚費用に約300万円、残りの約700万円を子育て資金として使うことができます。これは、子供や孫が資金不足に悩む際に大いに助けになるでしょう。

夫婦間贈与の特例を利用する

婚姻期間が20年以上である場合、居住用不動産の夫婦間贈与には「おしどり贈与」とも呼ばれる特例が適用され、最大2,000万円までが非課税となります。

この贈与は、現金2,000万円の贈与でも、配偶者に対して贈与税が発生しないことを意味します。ただし、被相続人の配偶者には「配偶者の税額軽減」という制度が適用されるため、最大1億6,000万円までの財産は非課税相続が可能です。

教育費や生活費として贈与する

子供や孫の教育費や生活費を支援する場合、通常は法定の扶養義務に基づいており、これらの支援は元々非課税です。

しかし、それを超える金額を贈与する場合、贈与税が発生する可能性があるため、注意が必要です。贈与税を避けるためには、贈与の額が法定の扶養義務を超えないように心掛けましょう。

相続時精算課税制度

令和4年4月1日現在法令等によれば、「相続時精算課税制度」とは、贈与を受けた人が2,500万円まで贈与税を支払わずに贈与を受けることができる制度です。

そして、贈与者が亡くなった際に、贈与時の財産価額と相続財産の価額を合算して相続税を計算し、一括して支払う制度です。もし相続税が不要な場合、贈与税を遡って支払う必要はありません。

相続時精算課税制度に関する2024年1月から適用される改正

特別控除の2500万円とは別に、年間110万円までの基礎控除が適用されます。したがって、年間110万円以下の贈与には以下の特徴があります。

- 贈与税の免除

- 贈与税の申告不要

- 相続税がかからない

贈与税の免除

令和5年度の税制改正により、相続時精算課税制度で贈与税が免除される基礎控除が年間110万円に設定されます。これにより、年間110万円以下の贈与には贈与税がかからず、2500万円までの特別控除とは別に扱われます。

贈与税の申告不要

改正により、年間110万円以下の贈与については贈与税の申告が不要になります。これにより、少額の贈与に関して簡単な手続きで済むようになります。

相続税がかからない

今回の改正により、年間110万円までの贈与財産は相続財産に加算されなくなります。これにより、相続税の負担が軽減されます。

まとめ

将来的に相続に関心がある方々にとって、気になるのは「相続税の支払い義務があるのか?支払う場合、どの程度の金額になるのか?」といったことでしょう。相続税の計算は、この記事で説明した手順に従っておおまかな目安を得ることができます。

相続財産の実質的な価値と法定相続人の数がわかれば、計算はそこまで難しくありません。ただし、相続税には税金軽減のためのさまざまな特例が存在し、正確な税金額を算出するには専門的な知識が必要です。

もし相続税に関して不安や疑問がある場合、税務の専門家である税理士に相談することが有益です。経験豊富な相続税の専門家は、正確な税金の計算だけでなく、申告手続きから税金を節約するためのアドバイスまで提供してくれます。相続税は通常高額になりがちなので、節税対策を知識豊かな専門家に相談することは非常に重要です。相続税に安心感を持ちたい場合、ぜひ相続専門の税理士のサポートを活用しましょう。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

葬儀代や医療費などの急な支出が必要な場合でも、相続人が基本的には全員参加して、遺産分割協議を行う必要があります。