養子縁組を相続税の対策として用いることがあります。このお話を聞いたことがある方も、少なくないのではないでしょうか。一般的には、養子縁組によって、相続税が節税になるとされています。

しかし、相続時の家族構成によっては、養子縁組をすることにより、むしろ相続税が増えるケースもあります。どういった場合なのでしょうか。

本章では、普通養子縁組と特別養子縁組の違いなど、養子縁組した場合の相続はどういったことに注意すればよいのかについて、税理士がくわしく解説します。

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

養子縁組とは?

養子縁組とは、自然的な親子関係がない人の間で、法律上の親子関係を生じさせることです。養子縁組は、親戚などではない個人とする事ができます。また親戚、例えば自分の孫や甥・姪、と組むこともできます。養子縁組によって親になる人を養親、子になる人を養子といいます。養子縁組をした場合、養親と養子との間には、自然的な血族関係における親子と同様の親子関係が生じることになります。

言い換えると、養子は養親の嫡出子としての地位を取得することになります。

養子の財産相続

一般的に、亡くなった方が遺言書を作成していない場合は、法定相続人全員で遺産の分け方について話し合って決める必要があります。この話し合いを遺産分割協議と言います。

法定相続人とは、民法で定められた相続人のことです。法定相続人には誰があたるかと言うと、まず故人の配偶者が存命の場合、法定相続人になります。そして配偶者以外の親族には相続順位が定められており、下記の相続順位の高い人が法定相続人になります。

| 順位 | 関係 |

|---|---|

| 第1順位 | 子供および代襲相続人 |

| 第2順位 | 両親などの直系尊属 |

| 第3順位 | 兄弟・姉妹および代襲相続人 |

養子縁組を経て養子になった人は、法律上の子供です。そのため、存命であれば法定相続人になります。

代襲相続人

代襲相続とは、将来相続人となるべき人が被相続人よりも先に亡くなった場合に、先に亡くなった相続人となるべき人の直系卑属が、先に亡くなった相続人に代わって被相続人の財産を相続する、という制度です。

直系卑属とは、子・孫など自分より後の世代で、直通する系統の親族のことです。養子も含まれます。兄弟・姉妹、甥・姪、子の配偶者は含まれません。一方、直系尊属とは、父母・祖父母など自分より前の世代で、直通する系統の親族のことです。養父母も含まれます。

| 関係種類 | 含まれる親族 |

|---|---|

| 直系卑属 | 養子・子・孫 |

| 直系尊属 | 父母・祖父母・養父母 |

代襲相続の例の1つを挙げると、被相続人の子供が、被相続人よりも先に亡くなっていた場合、被相続人の子供の子供(すなわち被相続人の孫)が、被相続人の財産を代襲相続人として相続することができるというケースがあります。

本来であれば、被相続人が亡くなった場合、被相続人の子供が被相続人を相続し、さらにその後被相続人の子供が亡くなった時は、被相続人の孫が被相続人の子供の財産を相続するはずでした。にもかかわらず、被相続人の子供が被相続人より先に亡くなった場合、被相続人の孫が被相続人の財産を全く相続できないのは、被相続人の孫にとって余りに不利益であり、不公平であると言えます。

このようなことが考慮され、被相続人の孫が被相続人の子供に代わって、被相続人の財産を相続できる代襲相続という制度が認められました。代襲相続人になれるのは、被相続人の孫と、被相続人の兄弟・姉妹の子供(被相続人の甥・姪)です。なお、被相続人の孫も先に亡くなった場合には、更にその子供(被相続人のひ孫)についても代襲相続人になれます。一方、甥・姪の子は代襲相続人になれません。

| 相続人名称 | 含まれる親族 |

|---|---|

| 代襲相続人 | 被相続人の孫・被相続人の兄弟・姉妹の子供(被相続人の甥・姪)ただし、被相続人の孫も亡くなった場合は、被相続人のひ孫 |

養子縁組の種類

ここで養子縁組の種類について、説明しておきます。養子縁組には、普通養子縁組と特別養子縁組の2種類があります。

一般的には、普通養子縁組が利用されることが多いです。

普通養子縁組とは?

普通養子縁組とは、養子と実親との親子関係を維持したまま、養親との間で新たに法律上の親子関係を生じさせることです。

これは例えば、実子に男性がいない場合に娘婿を養子にするケースや、後継者のいない中小企業の経営者が従業員を養子にするケースなどがあります。

普通養子縁組の要件は以下の項目などです。

- 養子が養親よりも年下であること。

- 養親が20歳以上、又は、結婚歴があること。

- 養親又は養子となる人が結婚している場合は、配偶者の同意を得ること。

普通養子縁組の手続き

普通養子縁組をするには、養親となる人と養子となる人の間で、養子縁組をすることについて合意した上、届出を行う必要があります。ただし養子となる人が15歳未満の場合には、その法定代理人が合意を形成します。手続としては、養親又は養子の本籍地又は住所地の市区町村役場に、養子縁組届出書を提出することになります。さらに未成年者を養子とする場合は、家庭裁判所の許可を得ることが必要です。

養子縁組届出書には、成年している2人の証人に、署名・押印してもらう必要があります。養子縁組届出書提出時には、当事者の戸籍謄本や本人確認書類が必要になります。

普通養子縁組の養子は実親の遺産を相続できる

普通養子縁組は、実親との法律上の親子関係に影響を与えません。そのため、普通養子縁組で養子になったとしても、実親の遺産を相続できます。また、実親と養子がお互いに扶養義務を負っていることにも変わりありません。

普通養子縁組に回数制限はない

普通養子縁組には、回数制限はありません。そのため、複数の人の養子になることも可能です。その場合、養子は複数の養親や実親の遺産を相続することになります。

特別養子縁組とは?

特別養子縁組とは、未成年者(原則として15歳未満)とその実親との親子関係を消滅させ、養親との間で新たに法律上の親子関係を生じさせることです。

- 実親の同意があること。

- 夫婦共に養親になること。

- 実親による監護が困難または不適当であり、子のために特別養子縁組が必要であること。

特別養子縁組の手続

特別養子縁組は、普通養子縁組とは異なり、家庭裁判所がその適否を判断します。養親となる人の住所地を管轄する家庭裁判所に対し、特別養子適格の確認の申立てと特別養子縁組の成立の申立てをします。手続には、養子となる人・養親となる人の実父母・養親となる人、それぞれの戸籍謄本が必要です。

特別養子縁組の場合、実親の遺産を相続できない

特別養子縁組の場合、普通養子縁組とは異なり、実親との親子関係が消滅します。そのため、実親の遺産は相続できません。実親との扶養義務もお互いに消滅します。仮に養子になった人が実親と養親よりも先に亡くなった場合、養親は法定相続人になります。しかし、実親は法定相続人になりません。

養子の場合の代襲相続

養子縁組した場合の相続に関して、注意しなければならないことの1つとして、上記の代襲相続があります。基本的には、養子および養子の子供についても、代襲相続の制度の適用が認められます。ただし民法は、被相続人の孫であっても、被相続人の直系卑属でない人については、代襲相続を否定しています。そこで、養子の子が被相続人の直系卑属でない人にあたるのかが問題となります。

この点について、

- 養子縁組前に生まれた養子の子は、養親との間に何ら血族関係はない

- 養子縁組後に生まれた養子の子は、養親と血族関係になる

が、考えられています。

①のように血族関係がない場合、養子の子は被相続人の直系の卑属でない者に該当します。そのため代襲相続ができないことになります。

- 養子縁組前に生まれた養子の子は、被相続人の直系卑属でない人であり、代襲相続人である。

- 養子縁組後に生まれた養子の子は、被相続人の直系卑属であり、代襲相続人ではない。

なお、養子縁組前に生まれた養子の子と養親が養子縁組をした場合には、養子の子は相続人となります。

養子縁組によって相続税が節税になる

養子縁組によって、養子は、養親の嫡出子としての地位を取得します。養親が亡くなった場合には、養親の子として、法定相続人となります。そのため養親が有していた財産を相続することができます。

養子の法定相続分は実子の法定相続分と同一

養子も実子も、法律上の地位は、被相続人の子として同一であるとされています。そのため、法定相続分についても、実子と養子との間で差異はありません。

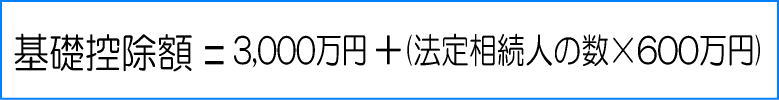

基礎控除

相続税の基礎控除とは、相続財産が一定の金額に達するまでは相続税の申告も納税もおこなわなくて良いラインとなる金額です。遺産の合計額が基礎控除以下であれば相続税が課税されません。なお、遺産の合計額が基礎控除を超える場合は、全額ではなく基礎控除を超えた分に対して相続税が課税されることになります。

上記の式を見てもらえばわかるとおりに、相続税の基礎控除は法定相続人の数が1人増えると600万円増額します。そのため養子縁組を組むことで法定相続人の数が増えるのであれば、基礎控除額は増額し、節税になります。

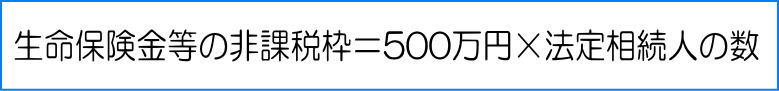

生命保険金などの非課税限度

生命保険金を受け取った場合は相続税が課税されるのが基本です。ただし、生命保険金には相続税の非課税枠があります。

上記の式を見てもらえばわかるとおりに、生命保険金等の非課税枠は法定相続人の数が1人増えると500万円増額します。そのため養子縁組を組むことで法定相続人の数が増えるのであれば、生命保険金等の非課税枠は増額し、節税になります。

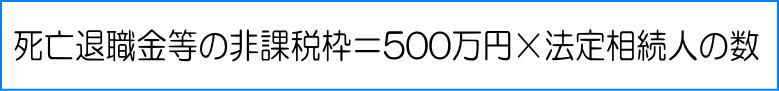

死亡退職金などの非課税限度

死亡退職金を受け取った場合は相続税が課税されるのが原則です。ただし、死亡退職金には相続税の非課税枠があります。

上記の式を見てもらえばわかるとおりに、死亡退職金等の非課税枠は法定相続人の数が1人増えると500万円増額します。そのため養子縁組を組むことで法定相続人の数が増えるのであれば、死亡退職金等の非課税枠は増額し、節税になります。

注意点

法定相続人の数に含める養子の数は、一定数に制限されている

実子の場合は、何人いても全員が法定相続人として基礎控除額等の算定に際してカウントされます。一方、養子については基礎控除額等の算定に際してカウントされる数が制限されています。

- 養子の他に実子がいない場合は、養子は2名まで基礎控除額等の算定に際してカウントされる

- 養子の他に実子がいる場合には、養子は1名まで基礎控除額等の算定に際してカウントされる

養子縁組をすると法定相続人が減ってしまう場合もある

養子縁組をすると法定相続人が必ず増えるとは限りません。法定相続人が必ず減るケースもあります。

この場合、法定相続人は配偶者と両親の合計3名となります。ところが、この状態で養子を1人迎えた場合、相続人は配偶者と養子の2名となってしまいます。

このように、相続税対策として養子縁組を考える場合には、本当にそれによって相続税対策になるのかをきちんと検証してから行う必要があることに注意してください。

孫を養子にすると相続税が増える

被相続人の配偶者、父・母、子以外の人が、相続または遺贈により相続財産を取得した場合には、相続税が2割加算されます。養子が相続する場合、養子は被相続人の子であるため、通常は相続税の2割加算は適用されません。しかし、孫が養子となった場合は、上記の配偶者、父・母、子以外の人が相続する場合に該当するとされ、相続税が2割加算されることになります。

実子と揉める可能性がある

養子縁組をする場合には、養親と養子の合意があれば、原則として、成立します。そのため、実子が養子縁組の事実を知らなかったり、養子の存在を認めていないというケースもあるでしょう。養子と実子の法定相続分は同じなので、実子が納得できずにトラブルに発展する可能性があります。

実子と養子のトラブルを防止するには、実子が十分に納得したうえで養子縁組をするなどの工夫が必要になるでしょう。

節税が必ず認められるとは限らない

相続税法は、相続人の数に算入される養子の数の否認を定めています。つまり、養子を法定相続人に含めることで相続税の負担を不当に減少させる結果になると認められる場合には、税務署長は養子を法定相続人に含めないで相続税を計算できる、ということです。そのため相続を行う家族の状況などによっては、税務署による養子の数の否認を受ける可能性があります。

もしも不安であれば、相続問題の解決経験が豊富な専門家にご相談いただくのがよいでしょう。

養子縁組の解消は簡単ではない

一度養子縁組をすると、簡単に離縁することは難しいのが通常です。養子縁組を解消するには、養親の意志だけでなく養子の同意も必要です。

仮に養子が離縁に同意していない状態で離縁を進めるようとするのであれば、離縁調停や離縁訴訟をすることになります。離縁の訴えが認められるためには、悪意の遺棄などが必要になります。その点も考えると、相続税対策として養子縁組をする前には、相続問題の解決経験が豊富な専門家をまじえて十分な検討を行うことが望ましいと言えるでしょう。

まとめ

ここまで、養子縁組した場合の相続は何を注意した方がよいかについて、詳しく解説してきました。養子縁組した場合の相続について注意すべきポイントがよく分かったという方もいらしゃることでしょう。養子縁組には2種類あり、特別養子縁組は実親の財産を相続できないことを説明しました。また、養子縁組前に生まれた養子の子は、被相続人の直系卑属でない人であり、代襲相続人になれないことも解説しました。

さらに、養子縁組によって法定相続人が増えれば基礎控除額、生命保険金などの非課税限度額、死亡退職金などの非課税限度が増額になる旨を説明しました。ただし、養子縁組をすると法定相続人が減ってしまう場合もあることや節税が必ず認められるとは限らないことには特に注意が必要です。

今回の記事が読者の皆様の相続に関する理解を深める一助となれば幸いです。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!