遺言についての知識を得ようとする方もいると思います。遺言書は法律で定められているため、正しく扱うには法律に詳しい人に聞くのが一番です。ただし、相続税についてはどうでしょう。遺言と相続税にも節税ポイントが隠されているのです。相続税を節税しながら遺言書を作成するには、税理士に相談するのがおすすめです。

本記事では遺言書と相続税について、仕組みや取り扱いをわかりやすく図を交えて解説します。

ただし、さまざまな条件が入り組むと法律の解釈は変わってくる場合もあるので、専門家への相談をおすすめします。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

遺言書の有効性と作成のルール

遺言書の有効性と作成のルールについて説明します。遺言書には、法律に定められた厳格な要式があります。そのルールに沿って作成されていない場合、無効になるおそれがあるのです。

また、取り扱いを誤ると罰則を受けることもあるため注意が必要です。遺言書を作成する前に、正しい知識を確認しておきましょう。

遺言書とは

遺言書とは、亡くなった人(被相続人)が生前、自分の財産の分配方法や相続人を指定した意思表示を文書化したものです。「ゆいごん」または「いごん」と呼ばれ、法的に強い効力を持っています。

遺言書が存在する場合、原則として遺言の内容に従って遺産が割り当てられるため、遺言者の意思に基づいた相続が可能です。また、遺言書があれば法定相続人以外の者に対しても財産の贈与や、寄付を行うことができます。

例えば、介護などで全力を尽くした長男の嫁は、法定相続人ではありません。しかし、遺言書を作成すれば財産を譲渡することが可能です。

遺言書の作成には法律で定められたルールがあります。このルールに反している場合、せっかく残した遺言書が無効となってしまうリスクがあるため注意が必要です。

遺言書の種類と特徴

遺言書の種類には、「自筆証書遺言」と「公正証書遺言」「秘密証書遺言」の3つがあります。

法定相続人以外の人に財産を残したい場合や、特定の不動産を指定の人に相続させたい場合、また、遺産分割をめぐる争いを避けたい場合などは、これらの遺言書を活用することが有効です。

遺言書にはそれぞれ特徴があるため、自分の意思や状況に合わせて適切な形式を選択することが大切です。

自筆証書遺言

自筆証書遺言は、遺言者本人が手書きで作成する遺言書です。遺言の全文、日付、氏名を自筆で記載し、押印する必要があります。以前はパソコンや代筆で作成できませんでしたが、2019年1月13日以降の民法改正により、財産目録についてはパソコンや代筆での作成が可能となりました。

財産目録の作成には、預貯金通帳の写しや不動産の登記事項証明書などの資料を添付する方法があります。ただしその場合、全てのページに署名と押印が求められるのも特徴です。

また、遺言書を発見した場合は開封せず、家庭裁判所に提出して検認の手続きをおこなう必要があります。遺言書が封印されている場合、勝手に開封したり、家庭裁判所で検認を受けずに相続手続きを進めたりすると、罰則を科せられる可能性があるため注意が必要です。

公正証書遺言

公正証書遺言は、公証人が書面化することで作成される遺言書です。遺言者が公証人役場において2人以上の証人の立会いのもと、公証人に対して遺言の内容を口頭で伝え作成されます。また、遺言書の原本は、公証役場にて保管され、遺言者は謄本を受け取ります。

公正証書遺言は紛失や改ざんの危険性がない反面、手間と費用がかかるのがデメリットです。

秘密証書遺言

秘密証書遺言は、遺言の内容を秘密にしたまま、その存在を公証人と2人以上の証人によって証明してもらう遺言書です。自筆証書遺言を作成し、封をした状態で公証役場に持ち込み保管してもらいます。

ただし、自筆証書遺言を法務局で保管する制度(自筆証書遺言書保管制度 / 2020年7月10日より)の施行によって秘密証書遺言の利用は年々減り続けています。その背景には費用の大きな違いが影響しています。

秘密証書遺言の場合、手数料は11,000円(公証役場に支払)であるのに対し、自筆証書遺言書保管制度の手数料は3,900円(法務局に支払)なのです。自筆証書遺言書保管制度を利用すれば、家庭裁判所の検認手続きも不要になるため、手数料が少なくても秘密証書遺言と同等のメリットが得られます。

| 自筆証書遺言 | 公正証書遺言 | 秘密証書遺言 | |

| 遺言書を書く人 | 本人 | 公証人 | 本人 |

| 証人 | 不要 | 2名 | 2名 |

| 内容の秘密性 | できる | できない | できる |

| 改ざんの危険性 | あり | なし | 極めて低い |

| 保管方法 | 本人※ | 公証役場 | 公証役場 |

| 費用 | ほとんどなし | 内容によって発生 | 手数料11,000円 |

※自筆証書遺言書保管制度を利用した場合 / 保管場所…法務局・費用…手数料3,900円

遺言書の有効力

遺言書は次の事項について法的効力を持ちます。

- 財産の分配

- 財産の処分

- 身分に関する事項

- 遺言の執行に関する事項

財産については、遺産相続の割合や分割方法や遺贈、生命保険金の受取人変更、特別受益の持ち戻し免除などを具体的に明記することで、遺言書の効力が発揮されます。あいまいな記載では、相続人同士で協議が必要になる場合があるので注意が必要です。

身分に関しては、婚姻関係にない相手との子の認知、未成年後見人や監督人の指定、推定相続人の廃除やその取り消しについてのみ遺言書に効力が生じます。

遺言の執行については、遺言執行者の指定やその委託を遺言書に記載した場合にのみ、効力が発生します。遺言執行者が指定されている場合、相続人は勝手に遺産を分配することはできません。

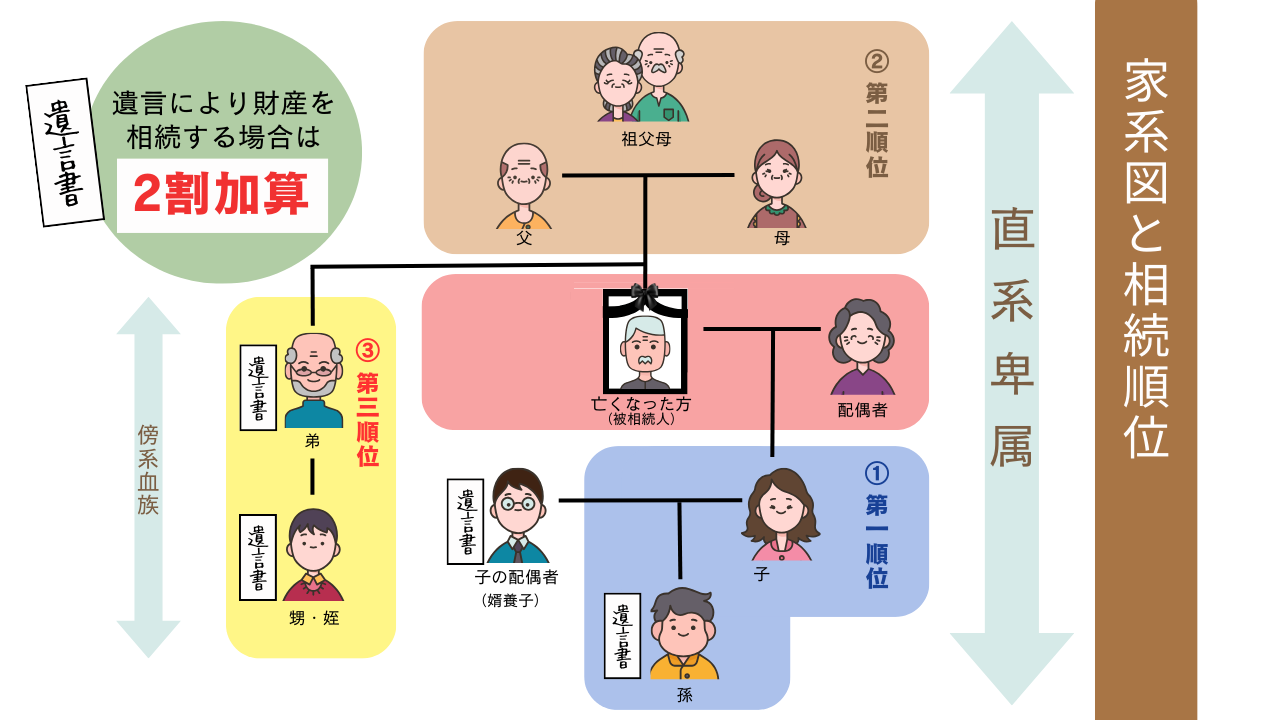

遺言書と法定相続人

遺言書がある場合、法定相続分よりも遺言の内容が優先されます。しかし、一定の相続人には「遺留分」が保障されているのです。

日本では、私的自治の原則とすべて権の絶対原則により、個人の財産の扱いは本人の意思が最優先されます。そのため、被相続人が遺言書を残していれば、法律で定められた法定相続分よりも遺言の内容が優先されるのです。

しかし、被相続人と身近な関係にある一部の相続人については、生活の安全のために「遺留分」という最低限の取り分が認められています。その場合、権利者が「遺留分減殺請求」を行って、遺留分相当額を取り戻すことができます。

したがって、遺言を残す際は、遺留分に配慮した内容にするか、相続人と事前に検討することが大切です。

相続税の基礎知識

遺言書を活用して財産の全部もしくは一部を、特定の人(相続人でも相続人以外の人でも可)に無償で譲ることを遺贈といいます。

生前の贈与とは異なり、被相続人の死後に権利が発生するため、贈与税ではなく相続税が適用されるのです。本章では、相続税の基本的な知識について解説します。

相続税の計算方法

相続税を計算する際、「基礎控除額」という税金のかからない範囲があります。 相続財産の額がこの基礎控除額を超えた場合に、相続税の支払い義務が発生するのです。

| 基礎控除 = 3000万円+(法定相続人×600万円) |

ここで注意したいのが、相続人以外の第三者に遺贈をする場合の取り扱いです。遺贈を受ける者は、基礎控除額を計算する際の人数には含めません。

法定相続人の人数だけで基礎控除額を決定するのです。一方、相続税を各人に振り向ける際には、相続人以外の遺産贈与を受ける方も含めて、相続財産の取得率に応じて税額を算出するのです。

そこで、相続人以外の方への遺贈がある場合、次の点に留意しましょう。

- 基礎控除額の計算では遺贈を受ける方の数を含めない

- 相続税の振り分けでは遺贈を受ける方も含める

二次相続は割高になる

二次相続とは、二度目の相続を指します。つまり、最初(一次相続)に配偶者と子が相続したのち、その配偶者の死亡によって生じる二度目の相続をいいます。二次相続が割高になる主な理由は、次の通りです。

- 相続人が一人減るため基礎控除が減る

- 配偶者の税額軽減が使えない

課税対象額が増えることが、大きな要因となります。

相続税の対象となる財産

相続税の対象となる財産は、現金や不動産など資産価値があるものすべてに加え、相続税法規定により特定の財産も含まれます。

具体的には、退職金や死亡保険金、非上場株式、教育資金や結婚・子育て資金の一括贈与の管理残額、相続開始前の一定期間内に受け取った暦年金銭の贈与財産、相続時精算金銭の適用を受けた贈与を受けた財産、相続人にない場合に相続財産法人から与えられた財産、特別当事者に支払われる特別徴収料など相続税の対象となります。

自宅の相続に有利な方法、小規模宅地特例とは?

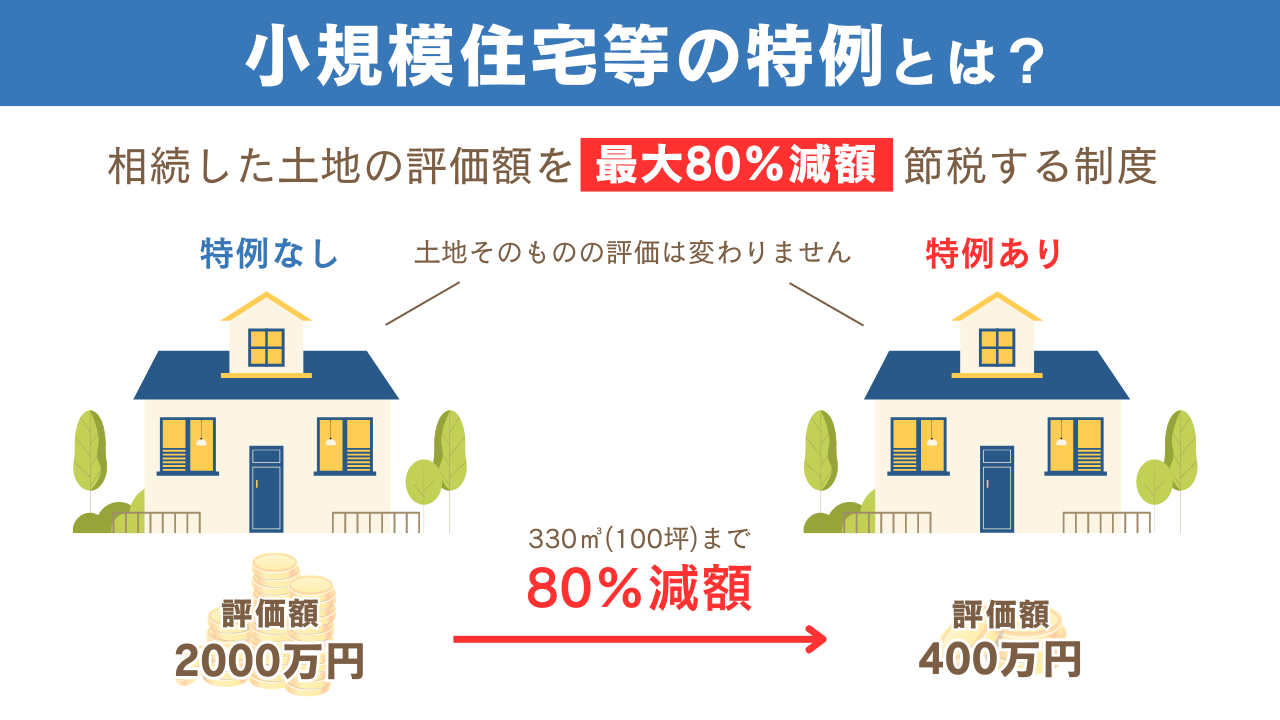

相続や遺贈で取得した財産の中に、被相続人やその親族が事業や居住に使用していた宅地等がある場合、一定の条件を満たすと相続税の計算上、その宅地等の一部について評価額を減額できる制度です。この特例の対象となる宅地等は、以下の通りです。

- 被相続人または被相続人と生計を一にしていた親族が、相続開始直前に事業や居住に使用していた宅地等

- 建物や建築物の敷地として使用されている宅地等(保存や採草放牧地は除く)

- 棚卸資産やこれに準ずる資産は対象外

たとえば、事業に使用されていた宅地等や居住に使用されていた宅地等は80%(特定居住用宅地等の場合は100) %)の減額が適用されます。ただし、以下の場合は小規模宅地特例の適用を受けることができません。

- 相続時精算金銭に係る贈与によって取得した宅地等

- 「個人の事業用資産についての贈与税の納税猶予及び免除」の適用を受けた特例事業受贈者に係る贈与者から取得した宅地等

- 「個人の事業用資産についての相続税の納税猶予及び被免除」の適用対象特例事業相続人等に係る相続人から相続又は遺贈により取得した特定事業用宅地等

小規模宅地特例を適用すれば、宅地等の評価額が減額され、相続税の負担を軽減できます。ただし、適用には一定の条件があるため、専門家に相談しながら手続きを進めることをおすすめします。

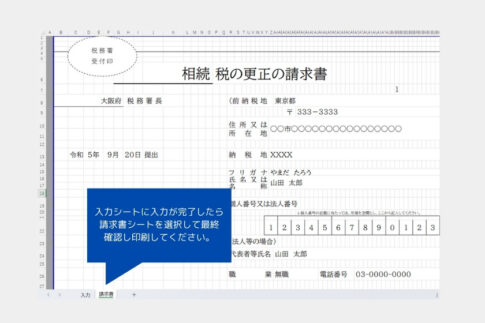

相続税の申告と納税

相続税の申告と納税は、相続や遺贈で取得した財産や価額が基礎控除額を超える場合に必要です。相続税の申告は、被相続人が死亡したことを知った日(通常は被相続人の死亡の日)の翌日から10か月以内に、被相続人の住所地を管轄する税務署に申告書を提出します。

申告や納税が遅れると、加算税や延滞税がかかる場合があるため注意が必要です。 一括納付が原則ですが、延納や物納という特別な方法もあります。期限までに税務署に申請書を提出し、許可を受ける必要があります。

相続税の申告と納税は複雑なため、税理士に相談しながら進めることをおすすめします。

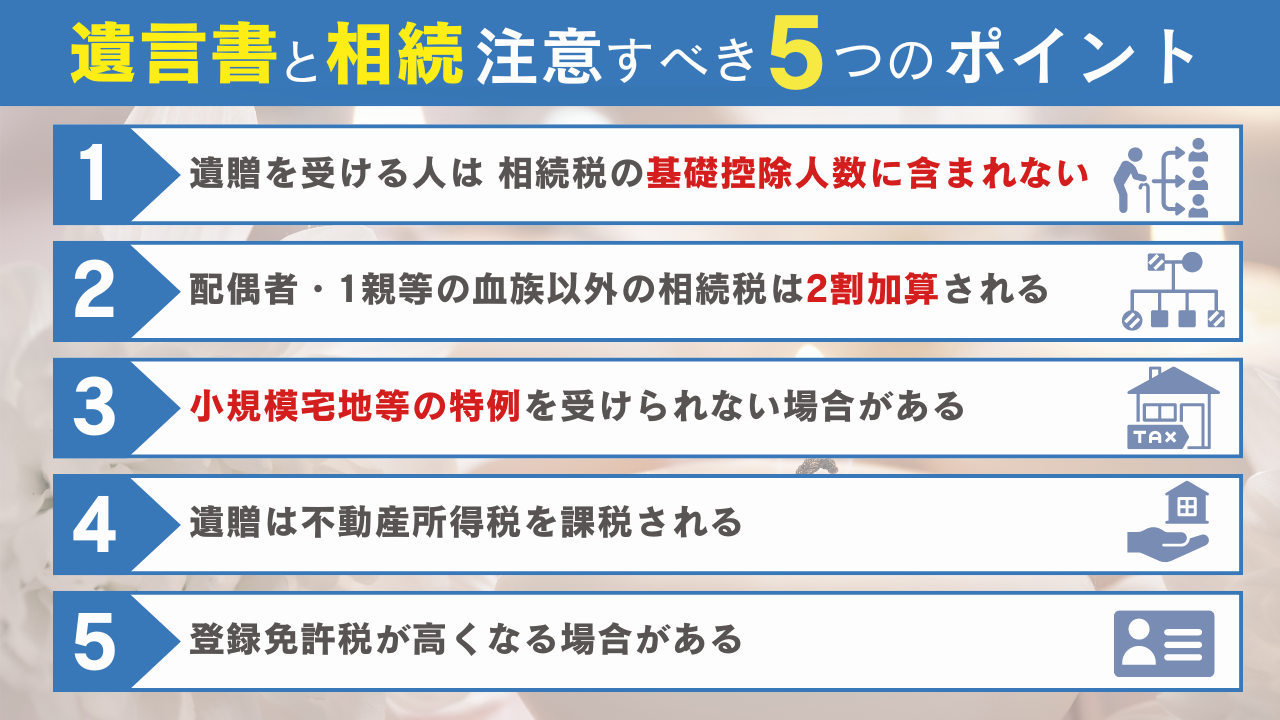

遺言書と相続税 注意すべき5つポイント

遺言書と相続税などの税に関する注意点を5つ紹介します。節税ポイントにもつながるため、しっかりと理解しておきましょう。

① 相続税の基礎控除人数に受遺者は含まれない

遺言書で遺産を受け取る人を「受遺者」と呼びます。受遺者が法定相続人に該当しない場合、相続税の基礎控除の人数には含みません。

例えば、遺言書に「よく面倒をみてくれた息子の嫁に預金○○円を相続させる」と書かれていても、息子の嫁が法定相続人に該当しない場合、基礎控除の計算にはカウントされないので注意しましょう。

② 相続税が2割加算される場合

相続税額の2割加算とは、被相続人の配偶者や一親等の血族以外の人が相続、遺贈、相続時精算金銭に係る贈与で財産を取得した場合、その人の相続税額に2割が付与される制度です。

例えば、被相続人の兄弟姉妹が相続人となった場合や、相続被相続人の養子となっている孫で代襲相続人でない場合などが対象です。ただし、相続時精算金銭適用者が贈与時に相続被相続人の親等の血族であった場合、その財産に対応する一定の相続税額は加算対象外となります。

相続税額の2割は、相続人を受ける人との関係性によって適用されるため注意が必要です。

③ 小規模宅地等の特例を受けられない場合がある

小規模宅地等の特例は、亡くなった人(被相続人)が住んでいた宅地等を相続または遺産で贈与した一定の親族に適用され、330㎡までの部分の評価額を80%減額できます。対象なる親族は、配偶者、同居親族、別居親族(家なき子)の3種類です。

配偶者は無条件で特例を受けられます。同居親族は、死亡被相続人と生活拠点が同じであれば、居住期間に制限はありません。

ただし、相続税申告期限まで引き続き宅地等を所有し、建物に住み続けることが条件です。これから、親が行く直前だけ居ても、その後自分の家に戻ると特例は適用されません。

④ 不動産取得税を課税される場合がある

相続人以外の遺産贈与により不動産を取得する場合、不動産取得税が課税されることがあります。 一方、相続人が相続または遺贈で不動産を取得した場合は非課税です。

くわしく説明すると、遺贈には特定の財産を指定する「特定遺贈」と、財産の割合を指定する「包括遺贈」の2種類がありますが、「特定遺贈」で不動産を取得した場合のみ課税されます。

| 不動産取得税 = 固定資産税評価額 × 税率 |

税率については、住宅の場合は3%、非住宅家屋の場合は4%です。

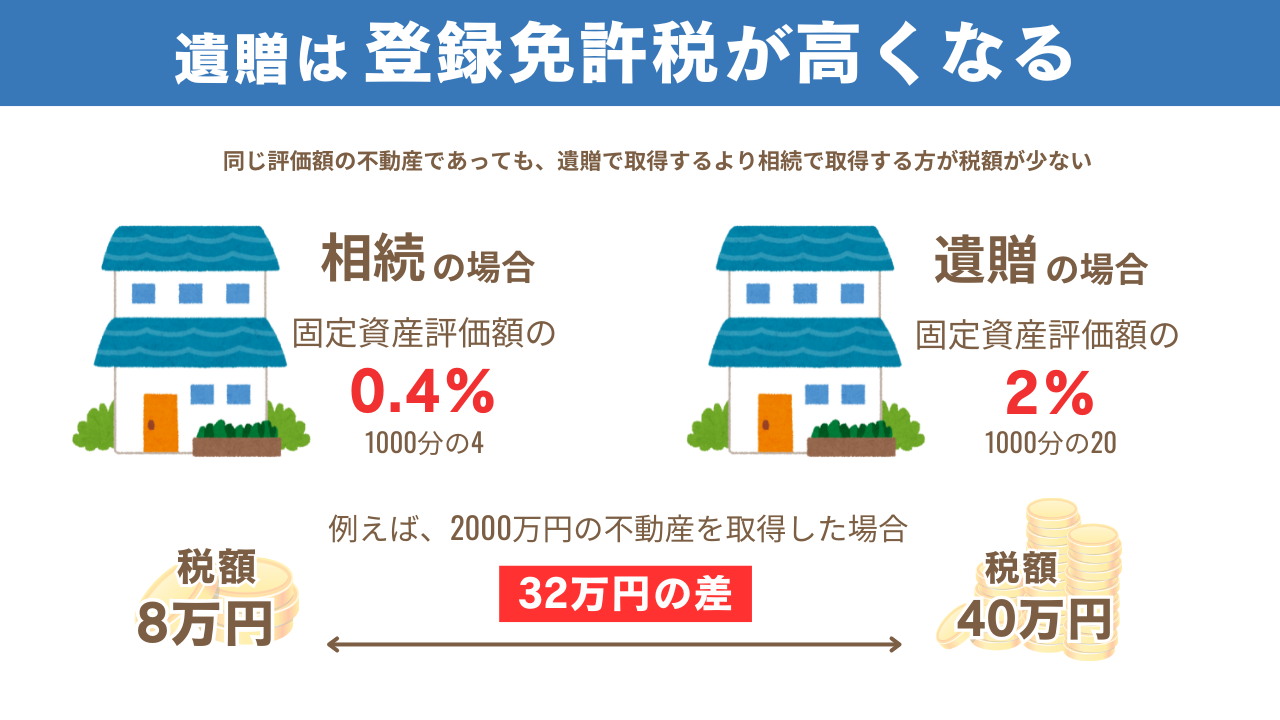

⑤ 登録免許税が高くなる

不動産の所有権を移転する場合に行う登記手続きには、手数料として登録免許税が課せられます。登録免許税は、不動産の取得方法によって税率が異なるのです。

つまり、同じ評価額の不動産であっても、遺贈で取得するよりも相続で取得する方が免許税の負担が軽くなるよう定められているのです。

まとめ

遺言書には自筆証書遺言、公正証書遺言、秘密証書遺言の3種類があり、それぞれ特徴が異なります。

遺言書は財産分配、身分事項、執行に関して法的効力を持ちます。しかし、被相続人と身近な関係にある一部の相続人については、生活の安全のために「遺留分」という最低限の取り分が認められているため、遺言書の作成には配慮が必要です。

相続税は基礎控除額を超えると発生し、申告と納税が必要です。遺言書を作成する際は、相続税の基礎控除人数、2割加算、小規模宅地等の特例、不動産取得税、登録免許税などを考慮すると、納税額も大きく変化します。

遺言書と相続税は複雑なため、専門家に相談することをおすすめします。一般的に、遺言書の相談は、弁護士・司法書士・行政書士といった法律家にする方が多いでしょう。

ただし、法律家は法律のプロです。法律を遵守しながら、相続税対策も視野に入れた遺言書を作成するには、税のプロである税理士へご相談ください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!