相続税は人が亡くなった時に相続した財産に対してかかるものですが、せっかく亡くなった方が努力して稼いで残してくれた財産に、税金がかかるのは嫌なものですよね。

相続税には、どうして相続の際に税金がかかるのかという趣旨や目的があるので、相続税について概要を知れば、少し感じ方も変わるかもしれません。

今後少子高齢化がますます進み、重要性が増していく相続税について、この機会にしっかりと知っておきましょう。本章では相続税の概要や納付税額の計算方法などについて、税理士が詳しく解説していきます。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

そもそも相続税とは?

最初に相続税がどういうものか、イメージを捉えておきましょう。相続税は、個人が亡くなった方から相続などによって財産を取得した場合に、その取得した財産に課される税金です。

相続の時に税金がかかる理由としては以下が挙げられます。

| 理由 | 説明 |

|---|---|

| 富の再分配 | 相続財産に税金がかからないとすると、親が大金持ちだと親が亡くなった時に子供がそのお金をまるまる受け取って投資などで増やし、子供が亡くなったら孫の代でさらに増やし、、、、、という流れがずっと続くことも考えられます。

極端な貧富の差は国の情勢を不安定にするなどの問題を発生しやすくしますので、相続の際に税金をかけることには、貧富の差の拡大を防ぐという目的があります。 |

| 所得課税の補完 | 相続税には、亡くなった方の生前の所得の内、生きていれば所得税がかかるはずであった部分に課税する、という目的があります。

相続人のほうから説明すると、財産を相続したことによる資産の増加に税金をかける目的がある、とも表現できます。 |

| 国の税収の確保 | 国により決められている税収制度 |

相続税がかかる人とかからない人がいる!どう違う?

亡くなった方から財産を相続したとしても、相続税がかかる人とかからない人がいます。どう違うのでしょうか?簡単に言うと、正味の相続財産より基礎控除額が多ければ、相続税はかかりません。

下記にて詳しく見ていきましょう。

正味の相続財産=プラスの財産-マイナスの財産

プラスの財産

プラスの財産とは、例えば、以下のようなものです。

預貯金や現金

預貯金の金額は通帳の残高を参照すれば分かります。

国債・社債・株式・小切手など

株などについては、証券会社などから送られてくるお知らせなどで時価を把握します。

亡くなった方が貸しているお金

仮に亡くなった方が企業のオーナーで、自分のお金を多額に企業に貸している場合でも、その貸付金はオーナーが死亡したときに正味の相続財産を計算するためのプラスの財産となります。貸しているお金が企業からすぐに全額返ってくるとは限らず、相続税が多額にかかるのに納税資金がないというケースも考えられるため注意が必要です。

知的財産権

知的財産権とは、特許権、実用新案権、育成者権、意匠権、著作権、商標権などのことです。これらを、正味の相続財産を計算するためにいくらのプラスの財産として評価すればよいかについては非常に難解なので、是非、専門家にご相談ください。

不動産

不動産の内、建物は、毎年送られてくる固定資産税の納税通知書に記載されている評価額がそのまま、正味の相続財産を計算するためのプラスの財産となります。一方、不動産の内、土地は、路線価方式という方法で評価額を計算することが多いです。路線価は、路線に面する宅地の1m²当たりの評価額のことで、国税庁のホームページに掲載されています。

相続税における土地の評価額は、この路線価と土地の形状など様々な要素から決定されます。借地も正味の相続財産を計算するためのプラスの財産となります。

ゴルフ会員権など

ゴルフ会員権やリゾート会員権については、インターネットで売買価格を把握することができます。

これらの他に

自動車・貴金属

事業をしている場合は事業用の資産

立替金・立竹木

なども正味の相続財産を計算するためのプラスの財産となります。さらに以下のものも、正味の相続財産を計算するためのプラスの財産となります。

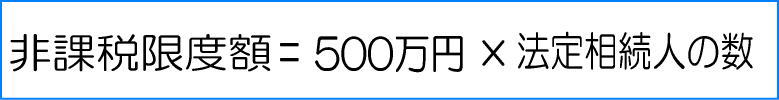

死亡退職金

相続人が受け取った死亡退職金は正味の相続財産を計算するためのプラスの財産となります。ただし全額が相続税の対象となるわけではありません。全ての相続人が取得した死亡退職金を合計した額が、非課税限度額以下のときは課税されません。

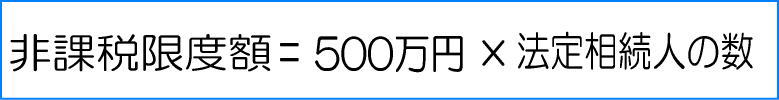

亡くなった方が保険料を負担していた生命保険契約の死亡保険金など

死亡保険金の受取人が相続人である場合、全ての相続人が受け取った保険金の合計額によって、相続税が課税されるかどうかが変わります。次の算式によって計算した非課税限度額を全ての相続人が受け取った保険金の合計額が超えるとき、その超える部分が相続税の課税対象になります。

教育資金の一括贈与に係る贈与税の非課税の適用を受けた場合にはその一部分

30歳未満の人が、教育資金にするため、金融機関等との一定の契約に基づき、父母や祖父母などから、条件を満たす財産の提供を受けた場合について考えます。この場合、取扱金融機関の営業所等を経由して教育資金非課税申告書を提出することにより、1,500万円までの金額に相当する部分については、条件を満たせば、受け取った人の贈与税は非課税となります。

ただし、契約期間中に財産をくれた人が死亡した場合には、原則とし、その財産の提供をくれた人から取得した財産のうち、既定の計算をした一部分が正味の相続財産を計算するためのプラスの財産となります。

結婚・子育て資金の一括贈与に係る贈与税の非課税の適用を受けた場合にはその一部分

20歳以上50歳未満の人が、結婚・子育て資金にするため、金融機関等との一定の契約に基づき、父母や祖父母などから、条件を満たす財産の提供を受けた場合には、取扱金融機関の営業所等を経由して結婚・子育て資金非課税申告書を提出することにより、贈与税が非課税となります。

ただし、契約期間中に財産をくれた人が死亡した場合には、原則として、その財産の提供をくれた人から取得した財産のうち、既定の計算をした一部分が正味の相続財産を計算するためのプラスの財産となります。

亡くなった方の死亡前3年以内に相続人が貰った財産

亡くなった方の死亡前3年以内に相続人が貰った財産は、正味の相続財産を計算するためのプラスの財産となります。ただし、例えば以下のような場合は、正味の相続財産を計算するためのプラスの財産とはなりません。

一定の条件を満たした居住用の住宅を新築する場合

このための費用を父母または祖父母から贈与された場合には、最大1,200万円まで非課税となる特例があります。

この特例の適用を受けている場合には、相続開始3年以内に該当する贈与であっても、正味の相続財産を計算するためのプラスの財産とはなりません。

相続時精算課税を選択した場合の贈与財産

相続時精算課税の制度とは、原則として、60歳以上の父母または祖父母から、20歳以上の子または孫に対し、財産を贈与した場合において選択できる贈与税の制度です。

この制度の贈与者である父母又は祖父母が亡くなった時の相続において、この制度を適用した贈与財産の価額は、正味の相続財産を計算するためのプラスの財産となります。

これらの他にも

亡くなった方から生前に贈与を受けたもののうち、贈与税の納税猶予の特例を受けていた農地など

相続人がいなかった場合に、民法の定めによって相続財産法人から与えられた財産

特別寄与者が支払を受けるべき特別寄与料の額で確定したもの

などは、正味の相続財産を計算するためのプラスの財産となりますが、詳細は是非専門家にご相談ください。一方、以下のものは相続税の非課税財産です。非課税財産は正味の相続財産を計算するためのプラスの財産とはなりません。

墓地、墓石、御霊屋(おたまや)、仏壇、仏具、神棚、神体、神具、位牌、庭内神しなど日常礼拝をしているもの

宗教、慈善、学術、その他の公益を目的とするために使われる物

宗教や公益にかかわるものなので、正味の相続財産を計算するためのプラスの財産にはなりません。ただし、骨とう的価値があるなど投資の対象となるものや、商品として所有しているものには相続税がかかります。

相続によって取得した財産で国又は地方公共団体や公益を目的とする事業を行う特定の法人に寄附したものなど

寄附が社会貢献の意味合いを持つため、正味の相続財産を計算するためのプラスの財産にはなりません。

またこれらの他にも、

皇室経済法第七条の規定により皇位とともに皇嗣が受けた物

障害のある人又はその人を扶養する人が取得する条件を満たす給付金

個人で経営している幼稚園の事業に使われていた財産で一定の要件を満たすもの

は、正味の相続財産を計算するためのプラスの財産にはなりません。

マイナスの財産

ここまではプラスの財産について説明してきましたが、ここからはマイナスの財産について説明します。マイナスの財産になるのは、例えば、以下のようなものです。

未払金

- 被相続人が亡くなった後に請求された医療費

- 被相続人が居住していた家屋にかかる水道・ガス・光熱費・通信費などの公共料金の未払金

- クレジットカードの未払金

- 亡くなった方が事業をしていた場合の事業上の未払金・買掛金

第三者に土地を貸している場合の敷金・預り保証金・建築協力金など

亡くなった方が特定の人から敷金や保証金を預かっている場合には、将来当該敷金や保証金を返還しなければならず、債務として考えられます。これらは正味の相続財産を計算するためのマイナスの財産になります。

保証債務、連帯債務

保証債務とは、債務者が債務を返済できない場合に、肩代わりしなければいけない債務のことです。連帯債務とは、1つの借り入れについて、複数の人それぞれが、最大で、借り入れ全額まで返済しなければいけない債務のことをいいます。主債務者が弁済不能で保証人が債務を履行しなければならない等の一定の場合、これらは正味の相続財産を計算するためのマイナスの財産になります。

所得税、消費税、住民税、固定資産税、土地計画税、相続税(延納)、贈与税、国民健康保険料

租税公課は正味の相続財産を計算するためのマイナスの財産になります。

葬式費用

葬式費用は、本来、遺族が負担すべき費用であり、亡くなった人の債務ではありません。しかし、人が亡くなることにより必然的に生ずる費用であり、基本的には相続財産から支払われるものであるため、正味の相続財産を計算するためのマイナスの財産になります。

葬式費用には、具体的に、以下のものが含まれます。

- 火葬や埋葬、納骨をするためにかかった費用

- 遺体や遺骨の回送にかかった費用

- 葬式の前後に生じた費用で通常葬式にかかせない費用(例えば、お通夜などにかかった費用など)

- 葬式に当たりお寺などに対して読経料などとしてしたお礼代

- 死体の捜索又は死体や遺骨の運搬にかかった費用

死亡した人が事業を行っていた場合、その事業の買掛金、前受金

それぞれのプラスの財産を全部足して、マイナスの財産を全部引けば、正味の相続財産の金額が出ます。

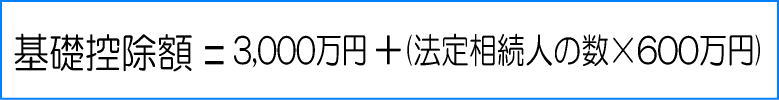

基礎控除額

相続税の基礎控除額は、以下の算式で算出できます。

法定相続人についてですが、まず配偶者がいれば必ず法定相続人になります。その他は以下のようになります。

| 法定相続人 | 詳細 |

|---|---|

| 配偶者 | 法定相続人としての筆頭者 |

| 子供がいる場合 | 子供全員が法定相続人 |

| 子供がいない場合 | 父母のうち生きている人が法定相続人 |

| 子供も父母もいない場合 | 兄弟姉妹のうち生きている人が法定相続人 |

これらの法則から法定相続人が決定されますので、法定相続人の数を数えます。

そもそも配偶者には相続税がかからないことが多い

配偶者は相続税の軽減を受けることができます。亡くなった方の配偶者が実際に取得した正味の遺産額が、1億6千万円以下であれば、配偶者に相続税はかかりません。

相続税の申告数はどれくらい?

平成30年分における死亡者数は 1,362,470人です。このうち特例などで相続税がかからなかった人も含め、申告対象となった人の数は116,341 人で、亡くなった方全体の約8.5%でした。とても多いとまでは言えませんが、決して無視できない割合だと言えるでしょう。

相続税の税務調査数

税務調査は、国税庁が管轄する税務署などの組織が、納税者の申告内容に誤りがないかどうかを確認する調査のことです。平成28年に起こった相続が税務調査の中心となりましたが、平成30年に行なわれた相続に関する税務調査数は12,463件でした。

この数は決して少なくないので、相続税の申告を行なう必要がある方は、しっかりとした申告が必要であると言えます。

相続税の金額はどれくらい?

ここまで相続税の概要について説明して来ました。ここからは実際に納めるべき相続税をどう計算すればよいかを説明します。

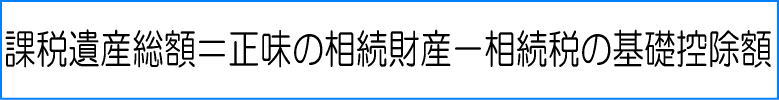

課税遺産総額

課税遺産総額は以下の算式で算出できます。

相続人それぞれの取得金額

仮に課税遺産総額が1億円で、相続人が妻、長男、長女であるとします。それぞれの法定相続分は、妻:1/2、長男:1/4、長女:1/4となります。

これらから計算すると、相続人それぞれの取得金額は

| 相続人 | 遺産取得額 |

|---|---|

| 妻 | 1億円×1/2=5,000万円 |

| 長男 | 1億円×1/4=2,500万円 |

| 長女 | 1億円×1/4=2,500万円 |

となります。

相続人それぞれの算出税額

相続人それぞれの算出税額を出すためには、相続人それぞれの取得金額を、下記の速算表にあてはめる必要があります。

相続税の税率表(速算表)

| 法定相続分に応ずる取得額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ― |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

この表により、相続人それぞれの算出税額は以下のように計算できます。

| 相続人 | 税額 |

|---|---|

| 妻 | (5,000万円×20%)-200万円=800万円 |

| 長男 | (2,500万円×15%)-50万円=325万円 |

| 長女 | (2,500万円×15%)-50万円=325万円 |

よって相続税の総額は

800万円+325万円+325万円=1,450万円 となります。

相続人それぞれの納付税額

実際の遺産の取得割合は、相続人の間で話し合いをして、どのように分けるかを決定します。この話し合いを遺産分割協議と言います。

遺産分割協議の結果、実際の遺産の取得割合は、法定相続分とは異なり、母60%、長男25%、長女15%だったとしましょう。

相続人それぞれの納付税額は

| 相続人 | 納税額 |

|---|---|

| 妻 | 1,450万円×60%=870万円

(ただしこの金額について、妻は相続税の軽減を受けられます) |

| 長男 | 1,450万円×25%=362.5万円 |

| 長女 | 1,450万円×15%=217.5万円 |

となります。

相続税は申告期限内の申告が必要

相続税の申告は、相続人が、被相続人の住所を管轄している税務署で行ないます。納付の際は、現金での一括払いが原則です。

申告と納付の期限は、被相続人が亡くなったことを知った日の翌日から10カ月以内となっています。

まとめ

ここまで相続税の趣旨・概要・計算方法などについて説明してきました。相続税について、しっかりとイメージできたという方もいらっしゃることでしょう。相続税の申告には様々な専門的知識が必要になります。

また、相続税は節税を行なえばしっかりと効果の出やすい税金です。そのため、是非、我々専門家にご相談ください。今回の記事を通じて相続税に関する理解を深めていただければ幸いです。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

夫婦間での居住用不動産の購入資金などの贈与で、一定の条件に該当している場合

2,000万円まで贈与税は非課税になります。