相続税に用意されている控除の1つ「配偶者控除」ですが、もしも相続税申告時に適用を忘れてしまっていたらどうすれば良いでしょうか。本記事では適用方法や、配偶者控除を使用する際の注意点をわかりやすく解説します。

多くの方がご利用されている控除です、ぜひご一読ください。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税の配偶者控除の概要

相続税にはさまざまな種類の控除や特例が用意されてます。「配偶者控除」(正式名称:配偶者の税額の軽減)はその1つであり、亡くなられた被相続人の配偶者が、相続税の納付によって生活が困窮しないように設けられている控除です。

適用要件は配偶者が相続する相続財産が以下2つのうち、いずれかに収まっていれば相続税は課税されません。

- 被相続人の配偶者が相続した相続財産が、1億6000万円以下

- 配偶者の法定相続分以内

つまり、1億6000万円を超える相続財産を相続する場合であっても法定相続分の範囲内に収まっていれば、非課税となります。

参考URL 国税庁 No.4158 配偶者の税額の軽減

配偶者控除の適用方法とは?

|

複数名の相続人がいる場合、遺産分割協議を完了させておく必要があります。もしも協議が終わっていない場合には対策が必要です。詳しくは後述します。

内縁関係の方は適用できる?

上記で挙げたように、配偶者控除の適用には「被相続人の配偶者」であることと定められています。では、生前に入籍をしていない内縁関係だった場合は、配偶者控除の適用はどうなるのでしょうか。

結論から言うと、内縁関係の方は法律上の配偶者には認められていないため、配偶者控除は認められていません。また、内縁関係の方は法定相続人になることもできないため、注意が必要です。

同様にすでに離婚している元配偶者も法律上の婚姻関係は終了しているため、配偶者控除は適用されず、法定相続人にもなれません。

配偶者控除の適用が忘れてしまったらどうする?

相続税を大きく節税できる配偶者控除ですが、もしも適用を忘れてしまったらどうすればよいでしょうか。

この章では適用漏れについて、対処法や注意点を詳しく解説します。

遺産分割協議が終わっていない場合

(画像引用:国税庁 申告期限後3年以内の分割見込書 )

配偶者控除の適用要件には「相続税の申告期限までに遺産分割が完了していること」が挙げられます。つまり「被相続人が亡くなったことを知った日から10か月以内(相続税申告期限)に遺産分割が完了」している必要があります。

しかし、

- 相続人間で遺産分割協議がまとまらず、難航している

- 相続財産の特定や評価が遅れている

- 連絡がつかない相続人がいる

- 判断能力が低下している相続人がおり、成年後見人の申立中である

などの理由で、遺産分割が完了できないケースもあります。

そこで、もしも期限内に遺産分割協議が終わらない場合は、配偶者控除の適用に向けて対策が用意されています。

「申告期限後3年以内の分割見込書」を相続税申告時に添付し、未分割申告を行っておきます。そして、3年以内に遺産分割協議がまとまったら更正の請求を行うことで配偶者控除は適用できます。

しかし、遺産分割協議が遅れると相続税計算に手間取ったり、家族関係が悪化したりと思わぬトラブルを残してしまうことがあります。なるべく早期の解決を目指しましょう。

相続税が0円で相続税申告を忘れていた場合

「配偶者控除を適用したら、相続税が0円だった!申告はしなくていい?」

配偶者控除は適用できると大きな金額の控除が受けられるため、広く活用されている控除です。しかし、配偶者控除の適用には上記で挙げたように相続税申告期限までに申告書を税務署へ提出する必要があります。

もしも申告そのものを忘れてしまうと、配偶者控除が適用できなくなってしまいます!

0円であっても配偶者控除の適用には相続税申告が不可欠、と覚えておきましょう。

相続税の申告が不要なケースもある

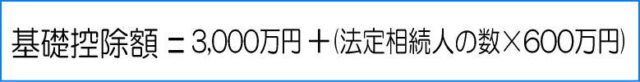

相続税の申告は相続財産が基礎控除額の範囲内であれば不要です。

たとえば、配偶者と子2人が法定相続人である場合における基礎控除額は「4,800万円」までは非課税であり、相続税申告も不要です。

基礎控除や配偶者控除の適用などに迷ったら、まずは税理士にご相談ください。

配偶者控除は必ずお得?二次相続時の注意点

配偶者控除は大変お得な控除ですが、適用時には知っておきたい注意点もあります。「二次相続」を見据えて適用をしないと、次の世代の相続時に重い課税が発生するおそれがあるのです。では、なぜ配偶者控除が二次相続に影響するのでしょうか。

相続税が増えてしまうことがある

仮に、亡夫が亡くなり母(妻)と子1名の相続で、配偶者控除を使って母に相続財産を多く集中させて相続させると仮定しましょう。母が亡くなったら、今度は子1名で相続税納付する必要があります。(※これが二次相続です)

二次相続において子は、両親を亡くしているため配偶者控除は使えません。もしも配偶者に高額の財産を相続させるのではなく、子にも分配していたら子の負担する相続税は低くなっていた可能性があります。

配偶者控除を適用する際には、配偶者の年齢や家族構成にも考慮し、二次相続時の相続税納付をシミュレーションしておくことが大切です。

遺産分割協議が難航するおそれがある

二次相続時には上記のように重い相続税負担が発生することがあるため、相続人間の協議が難航することがあります。

財産を多くもらえば、それだけ相続税の負担も増えるためです。特にすぐには売却しにくい不動産があるケースは、遺産分割協議がまとまりにくい傾向があります。

二次相続も見据えた相続税申告は、家族の間にトラブルを残さないヒケツでもあるのです。

小規模宅地等の特例が使用できない可能性がある

相続税には配偶者控除以外にも「小規模宅地等の特例」というお得な控除があります。二次相続では注意をしないと、相続財産の中に土地があっても小規模宅地等の特例を適用できないおそれがあります。

自宅に適用できる「特定居住用宅地等」に関しては、子が相続人になる場合の適用要件は配偶者の時より制限が設けられています。

| 相続人(配偶者以外) | 小規模宅地等の特例の適用要件 |

| 同居していた相続人 |

|

| 家なき子 | 亡くなった方と別居しており、3年以上借家に住んでいた |

こうした要件の制限も見据えた相続対策が一次相続の時から欠かせません。

配偶者控除の適用は税理士へご相談を

配偶者控除はメリットが大きいものですが、二次相続を見据えずに活用してしまうと、次の相続人が大きな相続税負担を強いられるリスクもあります。

そのため、安易に判断するのではなく配偶者の控除の適用はあらかじめ税理士にご相談されることがおすすめです。

小規模宅地等の特例のように、配偶者控除以外の控除・適用もあるため、適切に控除・特例を適用すれば配偶者控除だけに頼らなくても節税できることもあります。

まとめ

本記事では相続税の配偶者控除について、申告時に適用が漏れてしまった場合の対応策や注意点を詳しく解説しました。

相続税には基礎控除をはじめとするさまざまな控除や特例が設けられており、漏れないように活用することが大切です。

しかし、控除や特例の内容によっては相続税申告を行わなければ使えないことがあります。まずはお気軽に響き税理士法人へお尋ねください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!