不動産の相続税手続きを全部自分でやりたい。専門家には頼らず全て自分でやって、費用をできるだけ抑えたい。そのように考えている方がいらっしゃるかと思います。

この記事では、不動産の相続税手続きを全部自分でやる場合の方法と注意点について解説いたします。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

不動産の相続税とは

不動産の相続税とは、一定金額以上の価値がある不動産を相続した場合にかかる税金のことです。不動産以外の遺産も含め、総額が一定金額を超えれば申告する必要があり、超えなければ不要です。一定金額以下であれば申告不要となる非課税枠を基礎控除といいます。

基礎控除の計算を正しく行うことが重要で、計算を間違えて無駄に相続税を申告すると損します。反対に、申告不要と思っていても、実際の遺産総額が基礎控除額を超えていた場合、延滞税などのペナルティを追加で支払う必要がありますので、注意しましょう。

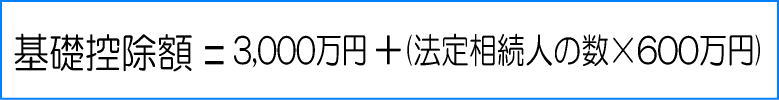

基礎控除額の計算方法

相続税の基礎控除額は、次の式で求めることができます。

計算は簡単ですが、法定相続人の数が重要になります。

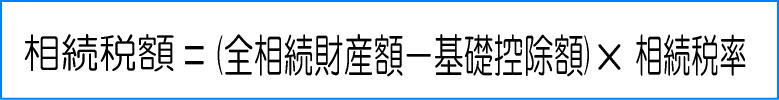

不動産の相続税の計算方法

不動産の相続税を計算する場合、次の式で求めることができます。

上記の通り、全相続財産額が基礎控除額を下回れば、相続税を申告する必要がありません。

不動産の評価額の計算方法

全相続財産額を把握するためには、不動産の評価額を正しい方法で計算する必要があります。不動産の評価額の計算方式には、路線価方式と倍率方式の2つがあります。

路線価方式で計算する方法

路線価方式とは、路線価が定められている地域における土地の相続税評価方法です。路線価とは、土地に面する道路に定められた価値のことです。路線価方式で土地の相続税評価を求める場合、土地の形や奥行きの長さなどに応じて各種補正を行い、次の計算式で評価額を算出します。

相続する土地が1つの道路にしか接していなければ、路線価と面積のみで計算し、補正率を考慮する必要はありません。路線価×面積で導いた相続税評価額の概算値で申告して問題ありません。

しかし、相続する土地が2つ以上の道路に接している場合、奥行価格補正率や側方路線影響加算率などの補正率を考慮して計算する必要があります。想定以上に相続税評価額が高くなるケースが多いため、注意してください。また、次のような場合は、評価方法が難しくなります。

- 奥行きが長くて大きい

- 一つの敷地に建物が二つ以上建てられている

- 私道に隣接している

- 土地を貸している

このような場合は、専門家へ相談することも検討した方が良いでしょう。

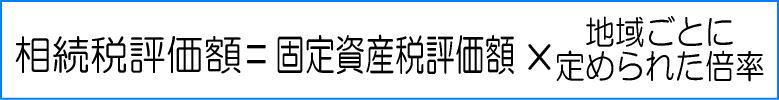

倍率方式で計算する方法

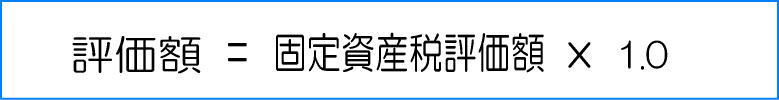

倍率方式とは、路線価が定められていない地域の土地における相続税評価方法です。土地の固定資産税評価額に一定の倍率を乗じて計算します。倍率方式で土地の相続税評価を求める場合、次の計算式で評価額を算出します。

固定資産税評価額は、固定資産税課税明細で確認することができます。地域ごとに定められた倍率については、国税庁のホームページ内の財産評価基準書で確認することができます。

建物の評価方法

建物の評価額は、建設の進捗により異なります。

既存の建物の評価方法

建築が完了している既存の建物の評価額は、次の計算式で求めることができます。

固定資産税評価額は、建築にかかった費用の50-60%程度が相場です。

建築中の建物の評価方法

建築中の建物には、固定資産税評価額が定められておらず、評価方法が変わるため注意してください。建築中の建物の評価額は、次の計算式で求めることができます。

費用現価とは、課税時期までに使用された建築費用の額を課税時期の価額に引き直した額の合計額のことです。建築総工費に課税時期までの進捗率をかけて算出します。

不動産の相続税の節税方法

不動産の相続税を節税する方法はいくつかありますので、確認しておきましょう。

小規模宅地等の特例を使う方法

まずは、小規模宅地等の特例を使う方法についてです。相続税における土地の評価に関して、小規模宅地等の特例というものがあります。小規模宅地等の特例とは、小規模な土地において、一定の要件を満たせば、その土地の評価額を最大で80%減額することができるというものです。

最大で80%も減額することができるため、活用した方が得ですが、要件が厳しく複雑なため注意が必要です。小規模宅地等の特例が使えるのは、次のような土地です。

- 特定居住用宅地

- 特定事業用宅地

- 貸付事業用宅地

特定居住用宅地とは、住宅として使用していた土地のことです。減額は80%で、限度面積は330平方メートルです。

特定事業用宅地とは、事業用として使用していた土地のことです。減額は80%で、限度面積は400平方メートルです。使用する条件としては、相続開始前からその土地を使って事業をやっていることや、相続税の申告が完了するまで事業用の土地として使うことなどがあります。

貸付事業用宅地とは、賃貸物件として貸していた土地のことです。減額は50%で、限度面積は200平方メートルです。使用する条件としては、相続開始前からその土地を使って土地の貸付を行っていることや、相続税の申告が完了するまで貸付を行うことなどがあります。

生前贈与を使う方法

生前贈与とは、不動産の所有者が生きている間に、親族などに不動産を譲渡することです。基本的には、贈与税の税率の方が相続税の税率よりも高いですが、遺産総額や構成によっては生前に贈与した方が得する場合があります。

配偶者に不動産を生前贈与する場合、最大で2000万円の贈与税が非課税になる”贈与税の配偶者控除”という特例があります。ここにコンテンツを記載

誰が誰に不動産を譲渡するかというのが大事なポイントになりますので、よく確認しましょう。生前贈与を利用するメリットとしては、次のようなものがあります。

- 贈与税の配偶者控除を使うことができる

- 贈与する相手や時期を自由に選ぶことができる

生前贈与を利用するデメリットとしては、次のようなものがあります。

- 不動産の名義変更の費用が高い

- 贈与税の税率の方が相続税の税率よりも高い

- 相続開始前3年以内の贈与加算がある

これらのメリットとデメリットを比較した上で、生前贈与するかどうかを決めてください。

相続時精算課税制度を使う方法

相続時精算課税制度とは、60歳以上の父母または祖父母から、20歳以上の子供や孫への生前贈与について利用できる制度です。配偶者だけでなく、子供や孫でも生前贈与すると得になる場合があり、最大で2500万円の特別控除を受けることができます。

ただし、相続発生時に生前贈与の分までまとめて相続税が課税されますので注意が必要です。あくまで一時的な税負担の軽減ですが、節税対策の一つと言えます。

不動産の相続税の申告方法

不動産の相続税の申告方法は、被相続人の住所地を税務署する税務署に申告書を提出するというものです。申告期限は、被相続人が死亡したことを知った日の翌日から10か月以内となっていますので注意してください。

申告書は最寄りの税務署もしくは国税庁のホームページで入手することができます。

不動産関係の必要書類

相続税の申請時に必要な書類は、申告書の他に次のようなものがあります。

- 被相続人の戸籍謄本

- 遺言書の写しまたは遺産分割協議書の写し

- 相続人の印鑑証明書

- 相続人の番号確認書類(マイナンバーカードの写し、通知カードの写など)

不動産関係の必要な書類は、下記の通りです。

- 固定資産税名寄帳または納税通知書の課税明細書

- 登記事項証明書

- 固定資産税評価明細書

- 不動産賃貸借契約書(賃貸不動産の場合に必要)

ひとつずつ確認していきます。

固定資産税名寄帳または納税通知書の課税明細書

固定資産税名寄帳とは、個人が所有する不動産の明細を一覧で確認できるもので、不動産の所在地を管轄する市区町村役場の資産税課で取得することができます。納税通知書の課税明細書は市区町村から郵送されます。

登記事項証明書

登記事項証明書とは、所在や面積、所有者など不動産に関する情報を法的に証明する書類です。法務局のホームページからオンラインで申請し、取得することができます。

固定資産税評価明細書

固定資産税評価明細書とは、固定資産税を課税する目的で土地や建物などの固定資産につけられた価格が記載されたもので、納税通知書に添付されています。

不動産賃貸借契約書

不動産賃貸借契約書とは、土地の賃貸契約に関する書類で、土地を賃貸不動産として貸している場合に必要です。これらの書類を揃えて、申告書とともに被相続人の住所地を税務署する税務署に提出します。

不動産の相続税の納付方法

不動産の相続税の納付は、金融機関の窓口で一括納付するのが一般的です。納付期限は申告期限と同様に、被相続人が死亡したことを知った日の翌日から10か月以内となっていますので注意してください。金融機関の窓口のほか、コンビニエンスストア、税務署の窓口などでも納付することができます。

不動産の分割における注意点

不動産の分割における注意点は、どのような分割方法があるかを把握しておくことです。不動産は現金のように分かりやすく分割できるわけではなく、様々な分割方法が存在します。

現物分割

現物分割とは、不動産をそのまま引き継ぐ分割方法です。土地を法定相続割合と同じ割合に分筆し、各相続人が取得します。分筆とは、一筆の土地(登記簿で一個の土地とされているもの)を複数の部分に分けて登記し直し、複数の土地にする手続きのことです。

自宅は妻が相続し、賃貸用物件は長男が相続するといったようなケースが考えられます。

ただし、分筆できるのは土地のみで、建物の分筆はできない点に注意してください。現物分割には、一人が対象の遺産を引き継ぐだけなので手続きが簡単で、評価に関するトラブルが起きにくいというメリットがある一方で、相続人の間で不公平になりやすく、分筆によって不動産の価値が低下するデメリットもあります。

換価分割

換価分割とは、不動産を売却して現金に換金し、その現金を相続人の間で分割する方法です。不動産よりも現金の方が分割しやすいため、できるだけトラブルを起こしたくない方にはおすすめです。しかし、不動産の売却額はその時の状況によって変わるため、注意してください。

換価分割には、不動産を売却することで相続税の節税になり、平等に分割できるというメリットがある一方で、売却の手間がかかり、売却をすることで新たな税金の支払い義務が発生する可能性があるというデメリットもあります。

代償分割

代償分割とは、相続人の内の一人または数人が不動産を現物で相続し、他の相続人が相続割合相当額の代償金を支払う分割方法です。相続人全員が納得する現物の分割が難しい場合や、特定の相続人に遺産を相続させる必要性がある場合に行われます。

代償分割には、不都合や不公平や生じないように分割することができたり、被相続人と同居する相続人が自宅を相続すると、小規模宅地等の特例の適用を受けることができ、自宅敷地の評価が80%減額され、相続税が軽減されたりするメリットがあります。

一方で、現物を相続した相続人から他の相続人に支払う代償金は、相続人自身の財産から支払うため、重い負担になってしまったり、代償金の金額を決めるために不動産の金額を評価する際にもめてしまったりするデメリットがあります。

共有

共有とは、各相続人が法定相続割合に応じた共有持分を取得し、全員で不動産を共有する分割方法です。全員で良い部分も悪い部分も共有することになるため、最も公平だと言えます。

共有には、不動産を売却する際の譲渡所得税を軽減することができ、公平感のある相続を可能にするというメリットがあります。一方で、不動産を売却する際には名義人全員の承諾が必要になり、一人でも反対すると売却できなかったり、誰が管理をするかということでトラブルになったりするデメリットもあります。

このように、様々な分割方法がありますので、できるだけトラブルが起きないような方法を選ぶようにしてください。

まとめ

いかがでしたか。本日は、不動産の相続税手続きを全部自分でやる場合の方法と注意点について解説しました。不動産に関係する手続きの他にも、相続税に関して行うべき手続きはとても多いです。全体的には、主に下記のような手続きが必要になります。

- 死亡届の提出

- 遺言書の確認

- 被相続人及び相続人の戸籍謄本と住民票の取得

- 遺産分割協議書の作成

- 世帯主変更届の提出

- 介護保険・健康保険及び年金の資格喪失届の提出

- 公共料金や電話などの解約

- 銀行口座の凍結

- 賃貸物件の契約解除

- 不動産の名義変更及び所有権移転登記

- 死亡退職届の提出

- 運転免許証の返納

詳しくはこちらにまとめていますので、ご確認ください。

(参照:あってよかった!発生したらすぐに確認できる相続手続き一覧)

専門家に依頼せず全て自分でやるには、かなりの労力と知識が必要です。やるべきことや注意すべきことも多いため、この記事を参考に手続きを進めていただければと思います。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!