目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

死亡保険金は契約内容によって課税方式が変わる

死亡保険金は契約内容によって課税方式が変わるため、契約内容を詳しく確認する必要があります。

保険契約においては、

- 契約者

- 被保険者

- 掛金負担者

- 保険金受取人

などを個々に指定することができます。

被相続人が被保険者となっている生命保険金については、被相続人が死亡することで相続人へ支払われることが一般的です。そのため、相続において発生するお金であることから、相続財産であると考えてしまいがちです。

しかし、「被相続人の生前において誰が掛け金を負担していたのか」「受取人が誰になっているのか」などによって、発生する税金の種類が異なるため注意が必要です。

具体的には契約内容に応じて次のように判断します。

| 被保険者 | 掛金負担者 | 保険金受取人 | 税目 |

|---|---|---|---|

| 被相続人 | 被相続人 | 子 | 相続税 |

| 配偶者 | 子 | 贈与税 | |

| 子 | 子 | 所得税 |

生命保険金に相続税が必ずかかるとは限らない

死亡保険金を受け取ると相続税がかかると思いがちですが、必ずしも相続税がかかるとは限りません。相続税の計算上、生命保険金には一定額の控除が認められているため、控除額以下の生命保険金であれば、相続税はかかりません。

しかし、生命保険金にも種類があり、一定額の控除額が認められている保険金と、そうでない保険金があります。そこで、次では相続税の一定額の控除について具体的に解説していきます。

相続税の非課税枠ってなに?

被相続人が死亡したことによって生じた生命保険金などで、掛金負担者が被相続人である場合は相続税が課税されます。しかし、生命保険金には一定額の非課税枠が設けられており、非課税枠を超えた部分が相続税の課税対象となります。

非課税枠の計算は具体的に次の計算式でおこないます。

ただし、生命保険金であれば上記の非課税枠を使用できるわけではありません。

次では非課税枠のある生命保険金と、非課税枠のない生命保険金について具体的に解説します。

非課税枠のある生命保険金

非課税枠のある生命保険金とは、被相続人が死亡したことによって取得した生命保険金や損害保険金で、次の2つの要件を満たしている保険金のことをいいます。

- 被保険者が被相続人であること

- 保険金受取人が相続人であること

上記の条件を満たす場合は、すべての相続人が受け取った生命保険について、次の計算式に基づいた非課税限度額を計算し、その金額を超える部分が相続税の課税対象になります。

また、法定相続人の数は、相続の放棄をした人がいても、その放棄がなかったものとした場合の相続人の数をいいます。

転載:No.4114 相続税の課税対象になる死亡保険金|国税庁

非課税枠のない生命保険金

非課税枠のない生命保険金は、上記にもあるように、保険金の受取人が被相続人の相続人ではない生命保険金です。そのため、次のような人が受取人となっている生命保険金については、非課税枠を使うことができません。

- 内縁の配偶者

- 養子縁組をおこなっていない配偶者の連れ子

- 相続放棄をおこなった相続人

また、相続人が受け取っている生命保険金であっても、入院給付金や生存給付金など「契約上の受取人が被相続人となっている生命保険金」については、非課税枠が使えないため注意が必要です。

死亡保険金に贈与税がかかる場合がある?

死亡保険金にかかる税金としてイメージしやすいのは相続税ですが、贈与税がかかる場合もあるため注意が必要です。

死亡保険金に贈与税がかかるケースとしては、次のような契約形態となっている場合です。

- 被保険者・・・・夫(被相続人)

- 掛金負担者・・・妻(相続人)

- 受取人・・・・・子(相続人)

上記のように、被保険者と掛金負担者、受取人がすべて異なる場合は受け取った保険金に対して贈与税が課税されます。

そもそも贈与とは、所有する財産を無償で第三者に譲り渡す行為のことをいうため、上記の場合、被保険者である夫から受取人である子へ贈与があったとみなされることになります。贈与税については年間110万円の基礎控除額が設けられており、贈与額から基礎控除額に応じて贈与税率が変動します。具体的には次の表に基づいて贈与税率が決定します。

<一般贈与財産用>(一般税率)

この速算表は、「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。

例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

| 基礎控除後の課税価格 | 200万円 以下 | 300万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

<特例贈与財産用>(特例税率)

この速算表は、贈与により財産を取得した者(贈与を受けた年の1月1日において18歳(注)以上の者に限ります。)が、直系尊属(父母や祖父母など)から贈与により取得した財産に係る贈与税の計算に使用します。

(注) 「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

例えば、祖父から孫への贈与、父から子への贈与などに使用します。(夫の父からの贈与等には使用できません)

| 基礎控除後の課税価格 | 200万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 4,500万円 以下 | 4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

引用:No.4408 贈与税の計算と税率(暦年課税)|国税庁

※贈与税では、贈与する相手が親族であるかどうかなどによって贈与税率が変動します。

贈与税額=(4,000万円−110万円)×50%−415万円=1,530万円

死亡保険金に所得税がかかる場合もある?

死亡保険金については所得税の対象となる場合もあります。死亡保険金に所得税がかかるかどうかの判断は、契約形態などによっておこなうことができます。

死亡保険金に所得税がかかるケースとしては、次のような契約形態となっている場合などです。

- 被保険者・・・・父(被相続人)

- 掛金負担者・・・妻(相続人)

- 受取人・・・・・妻(相続人)

上記のように、被保険者と被相続人となっており、掛金負担者、受取人が同一人物である場合は受け取った人に対して所得税が課税されます。受け取った保険金が死亡保険金であったとしても、死亡保険金の原資である掛金を負担していたのは子であるため、相続税の対象とはならず所得税の対象となります。

また、死亡保険金については一時金や年金形式での受け取りなど、いくつかの受け取り方があるため、次ではパターン別に税金の計算方法について解説していきます。

パターン①年金形式での受け取り

年金形式で受け取る生命保険金のうち、次のような契約形態の場合は所得税がかかります。

| 契約形態 | 契約者(掛金負担者) | 被保険者 | 受取人 | 税目 |

|---|---|---|---|---|

| ① | 夫 | 妻 | 夫 | 所得税 |

| ② | 夫 | 夫 | 妻 | 相続税 |

※2年目以降は所得税

①については生命保険金を受け取る人に対して所得税がかかります。所得税の対象となる生命保険金を受け取った場合の所得区分は「雑所得」となり、雑所得では次の算式に基づいて所得金額を計算します。

②については相続発生時の年金は相続税の対象となりますが、2年目以降の年金については所得税の対象となります。具体的には支払いを受けた年金について、支給初年度は全額非課税となり、2年目以降は課税部分が段階的に増加していく方法により計算をおこないます。詳しい計算事例については下記を参考にしてください。

参考:No.1620 相続等により取得した年金受給権に係る生命保険契約等に基づく年金の課税関係|国税庁

パターン②死亡保険を解約した場合

死亡保険を解約した場合、所得税が発生する場合があるため注意が必要です。死亡保険を解約した場合における所得税の計算は、「一時所得」として計算をおこないます。一時所得とは臨時的または偶発的な所得のことを指し、下記の計算式で所得金額を計算します。

生命保険金に相続税がかかる場合の計算の流れ

相続税の計算は所得税や法人税のような計算方法とは異なり、少し特殊な計算方法となっています。

ここからは生命保険金に相続税がかかる場合における、相続税全体の計算の流れを解説します。

相続財産の集計

はじめに相続財産の集計をおこないます。集計する相続財産は被相続人ごとに異なります。

- 現金や預貯金

- 土地や建物などの不動産

- 生命保険金など

- 有価証券

- 貴金属や骨とう品

- ゴルフ会員権などの権利

など所有するすべての財産を集計します。財産を集計する際には、それぞれの資産を金額に換価する作業があり、これを「財産評価」といいます。

財産評価では資産の種類ごとに定めれれた方法で評価する必要があり、誤った方法で財産評価をおこなってしまうと相続税額に影響を及ぼすため注意が必要です。また、生命保険金の場合は受け取った保険金の金額が評価額となりますが、保険事故が発生していない生命保険などの場合は、相続発生時における解約返戻金相当額などが評価額となります。

ただし、生命保険金の場合は非課税枠が設けられているため、生命保険金の金額から非課税枠となる金額を差し引いた金額が評価額となります。

上記以外にも場合によっては相続財産の中に「マイナスの財産」が含まれている場合もあります。

- 借入金

- 医療費の未払い

- 税金の未納分 などが挙げられます。

その他にも葬式費用なども含まれるため、集計漏れがないように注意が必要です。

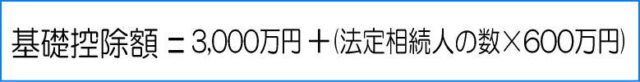

基礎控除の計算

相続財産の集計後は基礎控除を計算します。

基礎控除とは相続税の計算をおこなう際に相続財産から差し引くことができる控除のことをいいます。基礎控除の金額によって相続税の申告が必要であるかどうかを判断することができるため、間違わないように注意しましょう。

基礎控除の計算は次の算式でおこなうことができます。

上記の算式で求めた基礎控除額を正味相続財産から差し引き、相続税が課税される「課税遺産総額」を計算します。

相続税総額の計算

相続税の計算では課税遺産総額を法定相続分を元に按分し、それぞれの金額に相続税率※1を乗じます。

| 配偶者 | (1億2,000万円×1/2)×30%−700万円=1,100万円 |

| 子① | (1億2,000万円×1/4)×15%−50万円=400万円 |

| 子② | (1億2,000万円×1/4)×15%−50万円=400万円 |

| 相続税総額 1,100万円+400万円+400万円=1,900万円 | |

※1 相続税率は以下のとおりです

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | — |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

各人の相続税額の計算および納税額の確定

相続税の総額を計算した後は、総額を実際の相続割合に応じて按分します。そのため、相続財産を「だれに」「どの財産を」相続させるのかを決めておく必要があります。

| 配偶者 | 子① | 子② | 合計 | |

|---|---|---|---|---|

| 課税遺産総額 | — | — | — | 1億2,000万円 |

| 法定相続割合 | 1/2 | 1/4 | 1/4 | — |

| 法定相続割合に基づく相続税額 | 1,100万円 | 400万円 | 400万円 | 1,900万円 |

| 実際相続分 | 6,000万円 | 3,900万円 | 2,100万円 | 1億2,000万円 |

| 実際相続分に基づく相続税額 | 950万円 | 617.5万円 | 332.5万円 | 1,900万円 |

| 配偶者控除 | 950万円 | — | — | 950万円 |

| 相続税納税額 | 0円 | 617.5万円 | 332.5万円 | 950万円 |

生命保険金と相続税に関する注意点

生命保険金と相続税についてはいくつかの注意点があり、気をつけておかなければ思いがけない税金を支払う場合もあるため、必ず確認しておくようにしましょう。

孫が受け取る場合は相続税が加算される

相続税では相続財産を受け取った人によって相続税額が加算される場合があります。これを相続税の2割加算といいます。

相続税の2割加算は孫も対象となる場合があり、対象となった場合、相続税が「本来の相続税+本来の相続税×20%」となります。

また、孫以外にも次のような人が相続税の2割加算の対象となります。

- 代襲相続人に該当しない孫

- 代襲相続人に該当しない孫養子

- 被相続人の兄弟姉妹

- 被相続人の甥姪

- 被相続人の内縁の妻

- 被相続人の子の配偶者 など

相続放棄をおこなうと非課税枠が使えない

相続放棄をおこなうと生命保険金の非課税枠が使えないため注意が必要です。死亡保険金などの生命保険金が相続財産にある場合は、「500万円×法定相続人の数」の非課税枠を使うことができます。

しかし、相続放棄をおこなった人は上記の非課税枠を適用することができません。あくまでも相続放棄をおこなった人は「法定相続人」ではあるが、当該相続の相続人に含まれないこととされます。

相続放棄をおこなった人が取得した保険金の取り扱いについては相続税基本通達によって定められています。「相続を放棄した者又は相続権を失った者が取得した保険金については、法第12条第1項第5号に掲げる保険金の非課税金額の規定の適用がないのであるから留意する。」

上記のとおり、生命保険金の非課税枠は法定相続人の数をもとに計算をおこないます。法定相続人のうち、子1人が相続放棄をおこなっていますが、法定相続人であることに変わりないため、非課税枠の計算は3人を対象として計算します。

また、相続放棄をおこなった人が生命保険金を受け取った場合は、生命保険の非課税枠を適用することができません。そのため、受け取った生命保険金のすべてが相続税の計算上、課税対象となります。

生命保険金は遺産分割の対象外

相続税とは直接的に関係しませんが、死亡保険金などは遺産分割の対象外となるため注意が必要です。相続発生時には「誰がどの財産を相続するのか」ということについて協議をおこなう必要があり、これを「遺産分割協議」といいます。

死亡保険金などの受取人が指定されている生命保険金については、受取人固有の財産であるため、遺産分割協議の対象とはなりません。相続税を計算する際の相続財産に含めて計算をおこないます。

しかし、死亡保険金は厳密には相続財産ではなく、「みなし相続財産」と呼ばれる区分になります。そのため、「相続財産には含まれるが遺産分割の対象とはならない」ということになります。

まとめ

生命保険の運用については、相続税の節税対策としてよく使われる方法の1つですが、適切な知識を身につけた上でおこなわなければ意味がありません。

契約形態によっては贈与税や所得税など、思いがけない税金を負担しなければならない場合もあるため注意が必要です。そのため、生命保険契約を結ぶ際は、将来発生する生命保険金などのことを考慮することが非常に重要であるといえます。

すでに発生した生命保険金について、相続税の対象となるのか、それとも贈与税や所得税の対象になるのかなど、少しでも疑問や不安がある場合は税理士などの専門家に相談するようにしましょう。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!