「うちは、相続税がかかる?」

「相続税はいくらからかかるの?」

相続が発生した時に自分たちに相続税がかかるかどうか、気になる人もいるでしょう。2015年の税制改正で基礎控除が大幅に縮小された今、親御さんの財産を相続する際の相続税は他人事ではありません。相続税をきちんと申告せず、そのまま申告期限を過ぎてしまうと延滞税など思わぬペナルティが科される場合も。

使える控除を使いつつ、正しく賢く相続税と向き合いたいですね。そこで今回は、相続税はいくらからかかるのかを解説。各種控除や相続税を算出するときのポイント、計算の流れもまとめて伝えますよ。

この記事を読むことで、あなたに相続税が課されるか否かがしっかり理解できるでしょう。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税は3600万円からかかる

結論からお伝えすると、相続税は3600万円以上で発生する可能性があります。とはいえ、実際は相続人の数や控除の利用によって異なるため、3600万円はあくまでもひとつの目安と考えてください。

相続税は遺産の総額から基礎控除額を引き、余った額に対して課税されます。3600万円は相続人が一人だけで、他の控除を何も適用しない場合の最低ラインです。したがって、相続税は、遺産総額が基礎控除(最低3600万円)を超える場合に、越えた額に対して課税されると覚えておきましょう。

前回の相続が2015年より前の場合は注意!

「前回の相続で相続税は発生しなかったから、今回もかからないだろう」と考えている人は注意が必要です。特に、前回の相続が2015年以前に発生した方は、今回は慎重に相続税の有無を確認してください。平成27(2015)年の税制改正により、相続税の基礎控除額が大幅に引き下げられました。

平成27(2015)年以前:6,000万円

平成27(2015)年以降:3,600万円

前回の相続が平成27年より前だった場合、現行より高額な基礎控除があることで相続税がかからなかった可能性があります。現在は基礎控除が引き下げられているので、相続税が発生することも考えられるでしょう。

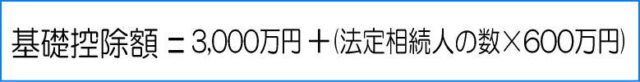

基礎控除の考え方2

ここでは、相続税がかかるか否かを左右する基礎控除の考え方についてみていきましょう。基礎控除は、カンタンに言うと相続税の非課税枠です。

遺産から基礎控除額を差し引いてオーバーする場合、その額に応じて相続税が課税されます。基礎控除額の方が遺産より多い場合には、申告や納税は基本的に不要です。相続税の基礎控除額は、法定相続人の数によって変わります。

以下で、基礎控除の計算方法を詳しく見ていきましょう。

基礎控除の計算方法300

相続税の基礎控除額は、以下の計算で求められます。

法定相続人とは遺産を受け継ぐ人ではなく、民法で定められた下記に当てはまる相続人を示します。

| 相続順位 | 法定相続人(亡くなった人との続柄) |

|---|---|

| 常に相続人 | 配偶者 |

| 第1順位 | 直系卑属(子や孫) |

| 第2順位 | 直系尊属(両親や祖父母) |

| 第3順位 | 兄弟姉妹 |

婚姻届を提出している配偶者は、常に法定相続人となります。つまり、内縁関係にあるだけでは法定相続人にはなれないため注意が必要です。被相続人に子や孫がいる場合には、被相続人の両親や兄弟姉妹は法定相続人にはなりません。逆に、配偶者だけで子や孫がいない場合には、両親や兄弟姉妹が法定相続人になる可能性もあります。

基礎控除額の算出例

具体的な基礎控除額の算出をいくつかのケースで見ていきましょう。

法定相続人=配偶者1人+子2人→3人

基礎控除額=3,000万円+(600万円×法定相続人の数 3)

=3,000万円+1,800万円

=4,800万円

法定相続人=配偶者0人+死別した配偶者の子2人、離婚した元配偶者との子2人→4人

基礎控除額=3,000万円+(600万円×法定相続人の数 4)

=3,000万円+2,400万円

=5,400万円

法定相続人=配偶者1人+子0人+両親0人、兄弟4人→5人

基礎控除額=3,000万円+(600万円×法定相続人の数 5)

=3,000万円+3,000万円

=6,000万円

上記の通り、法定相続人が増えれば増えるほど、基礎控除額も大きくなります。離婚した相手との間に子がいる場合には、その子は法定相続人ですが、離婚した配偶者は法定相続人にはなりません。また、養子縁組で被相続人に養子がいた場合、法定相続人に含められる人数は以下に限られます。

- 被相続人に実子がいる場合…法定相続人となる養子の数は1人まで

- 被相続人に実子がいない場合…法定相続人となる養子の数は2人まで

離婚歴や養子縁組などがある場合には、法定相続人の確定にも注意が必要です。だれが法定相続人に含まれるのか分からない場合には、税理士や行政書士に相談しましょう。

3600万円超でも課税されないケース

基礎控除額を超えても、相続税が課税されないケースもあります。相続税は基礎控除以外にも複数の控除があり、賢く利用すれば相続税負担を軽減可能です。基礎控除以外に、相続税には以下のような控除が認められています。

- 配偶者の税額軽減

- 小規模宅地等の特例

- 未成年者控除

- 障害者控除

- 贈与税額控除

- 相次相続控除

- 外国税額控除

利用できる控除を検討しておき、いざという時にきちんと利用できるように備えておくと良いでしょう。

配偶者の税額軽減

配偶者が相続する遺産のうち、以下の部分は相続税がかかりません。

- 法定相続分まで

- 1億6,000万円まで

つまり、配偶者は受け取る遺産が1億6,000万円を超えなければ、相続税がかかりません。また、もし1億6,000万円を越えても法定相続分までであれば、同じく相続税は0です。税負担を大きく軽減できる配偶者の税額軽減ですが、利用には以下の点に注意しましょう。

- たとえ支払う相続税がなくても、申告が必要

- 相続税の申告期限までに遺産分割の分け方が決まっている

- 戸籍上の配偶者である(内縁関係や事実婚はNG)

- 二次相続の相続税が割高になる場合も

配偶者の税額軽減は税務署への申告が適用要件となるため、必ず申告をしてください。申告の義務を怠ると、無申告加算税などのペナルティが課される可能性があります。その他、多額の遺産を配偶者に相続させることも、あまりおすすめできません。

配偶者の税額控除で初回の相続税は抑えられますが、二次相(※)の相続税が割高になることが考えられます。(※)配偶者が亡くなったときの相続

配偶者の税額控除の使用は、しっかりと検討して行いましょう。

小規模宅地等の特例

相続人が自宅や事業用地として使用していた土地の評価額を減額できるのが、小規模宅地の特例です。

小規模宅地の特例では、最大80%土地の相続税評価額を減額できます。小規模宅地等の特例は、宅地の種類により限度面積や減額割合が異なるのも特徴です。

また、特例を利用できる親族に複数の要件があることや使用にあたって申告義務がある事などの注意点もあります。小規模宅地の特例は、相続税の中でも複雑な税額軽減のひとつと言えるでしょう。とはいえ、得られる節税効果は大きいので、使用を考えている人はぜひ税理士に相談してみてください。

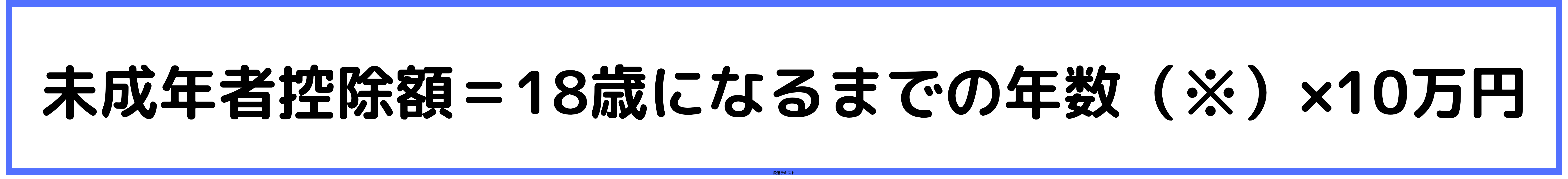

未成年者控除

未成年者控除とは、未成年の相続人の相続税を一定額控除する制度です。控除額は、以下の式で算出します。

(※)年数は1年未満の端数を切り上げ

(※)令和4年3月31日以前では、20歳になるまでの年数

カンタンに言えば、成人(18歳)になるまで1年につき10万円分控除するというものです。未成年者控除のポイントには、以下の点が挙げられます。

- 遺産額からではなく「相続税額」から直接引ける

- 本人の相続税から引ききれなかった場合には、他の相続人から差し引ける

- 相続税の控除では多くの場合、相続財産額から控除額を差し引きます。

しかし、未成年者控除では納めるべき相続税から直接控除できるため、節税効果を得やすいです。また、本人の相続税から引ききれなかった控除額は、他の相続人の相続税から差し引くことができます。適用要件や算出方法も比較的わかりやすいので、未成年者控除は利用しやすい控除と言えます。

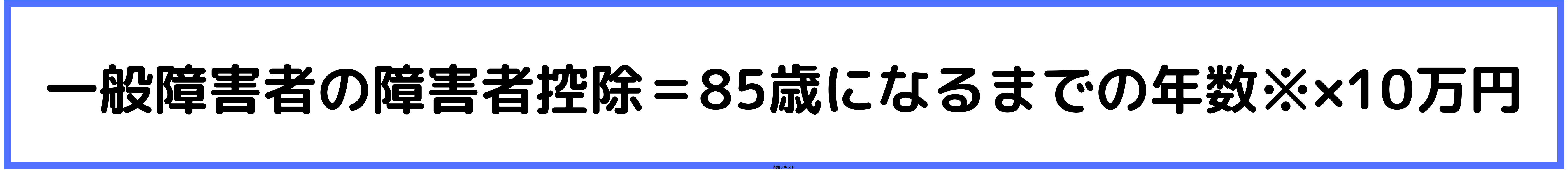

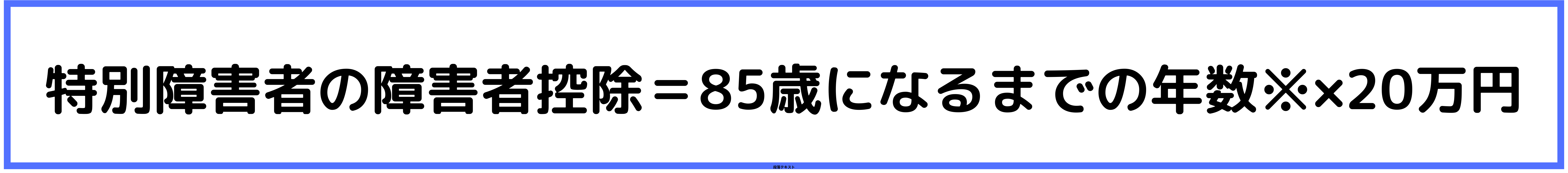

障害者控除

障害者控除とは、相続人に障害者がいる場合に相続税を一定額控除する制度です。控除額は、障害の重さや年齢により以下のように異なります。

※年数は1年未満の端数を切り上げ

障害者控除の適用には、相続人が持つ障害者手帳や主治医の診断が必要です。障害者控除もまた、未成年者控除と同様に以下のような特徴があります。

- 遺産額からではなく「相続税額」から直接引ける

- 本人の相続税から引ききれなかった場合には、他の相続人から差し引ける

相続人の中に障害者がいる場合には、利用できる可能性が高いので確認しておきましょう。

贈与税額控除

贈与税額控除は、以下の2点を満たす場合に適用される制度です。

- 相続発生前に贈与した財産が、相続税に含まれることになった

- 相続税に含まれる贈与を受け取ったときに、贈与税を納付していた

つまり、贈与税額控除は同じ財産に贈与税と相続税の両方を課税するのを防ぐためのものです。令和5年の税制改正により、生前贈与の持ち戻しは3年から7年に延長されました。持ち戻し期間が長くなっているため、贈与を行っている人は注意が必要です。

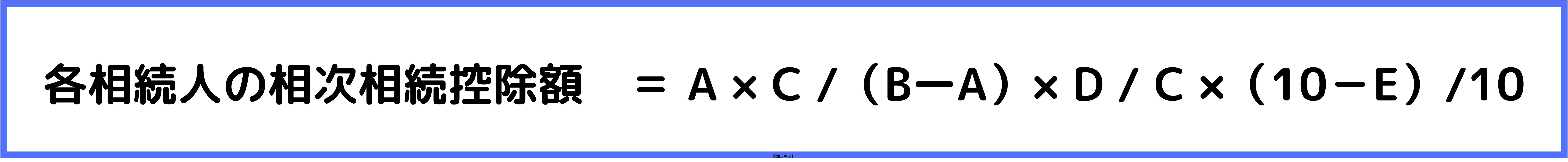

相次相続控除

10年以内に立て続けて相続税が課税されることになった場合に適用できるのが、相次相続控除です。相次相続控除は、前回の相続と今回の相続の期間が短いほど控除額が大きくなります。

具体的な計算式で表すと、以下の通りです。

A:今回亡くなった被相続人が、前の相続で課税された相続税額

B:今回の被相続人が前の相続で取得した財産額

C:今回の相続で財産を引き継いだ、すべての人の取得財産額の合計

D:相次相続を利用する相続人が引き継いだ財産額

E:前の相続から今回の相続までの経過年数(1年未満は切り捨て)

上記の通り、相次相続控除の計算はやや複雑になります。立て続けの相続が起こった場合や起こりそうな場合には、税理士への相談がおすすめです。

外国税額控除

日本の相続税と外国で相続税に相当する税金が課税される場合に、相続税から一部を控除する制度が外国税額控除です。外国税額控除は、外国と日本の両方で同じ財産に相続税が二重課税されるのを調整する目的があります。

相続税の外国税額控除の適用を受けるには、以下の両方が必要です。

- 相続又は遺贈によって、日本国外の財産を取得した者

- 日本国外の財産について、その外国で相続税が課された者

外国税額控除の控除額は、次のいずれか少ない方の金額になります。

- 外国で支払った相続税額

- 日本での相続税額 ×(外国にある相続財産額合計/相続人の相続財産額合計)

外国税額控除の適用要件や実際の控除額の算出は、やや複雑です。日本国外に資産があり、外国でも相続税を納める場合には、税理士に相談してみましょう。

みなし財産や直近の贈与に注意

相続財産には、みなし財産や相続開始直近7年間の贈与などが含まれるので注意が必要です。発生時は今現在手元にある財産にのみ目が行きがちですが、それ以外も相続税の課税対象になります。

ここでは、見落としがちな「みなし贈与」や「生前贈与」について解説します。

みなし財産とは

みなし相続財産とは、被相続人の死亡をきっかけとして受け取る財産を言います。みなし財産に含まれるものは、以下の通りです。

- 生命保険金(死亡保険金)

- 死亡退職金

- 弔慰金

上記は死亡時には手元になくても、法律により経済的効果を持つ相続財産と同じ扱いを受けます。相続財産に含めるのを忘れがちですが、しっかりと計上しましょう。

なお、生命保険金と死亡退職金にはそれぞれ、一定の非課税枠が認められています。受け取った額のすべてが相続財産に組み込まれるわけではないことも、併せて覚えておきましょう。

直近7年以内の贈与は加算される

令和5年の税制改正により、相続開始7年前に受け取った暦年贈与の財産は相続税に加算されることになりました。2024年1月1日以降に受け取った贈与について、適用される予定です。

税制改正前は相続開始前3年以内の贈与が、相続税加算の対象となっていました。延長した4年間の贈与のうち、総額100万円までは控除することができます。4年分で総額100万円を差し引くため、1年あたり100万円を引けるものと間違わないようにしてください。

相続税の計算方法の流れ

続いて、相続税の具体的な計算方法の流れを解説していきます。

- 相続人ごとに遺産の課税価格を計算

- 相続人ごとの遺産をまとめ、遺産総額を算出

- 遺産総額を法定相続分で按分

- 相続人ごとの法定相続分の相続税額を算出

- 算出した相続税額を合算

- 実際の相続分で按分する

- 相続人ごとの加算・控除額を含めて納付税額を算出

上記の流れで大まかな相続税の計算が可能です。ただし、土地や建物などの正確な財産評価や各控除額の算出は、かなり複雑になります。間違った財産評価により過少申告を疑われることや使えるはずの制度を見逃すこともあるでしょう。

個人での算出は参考程度にとどめ、正確な相続税の計算は税理士への依頼がおすすめです。

1.相続人ごとに遺産の課税価格を計算

まず、相続人ごとに受け取った遺産額を計算します。ざっくり言うと、プラスの相続財産-マイナスの相続財産・葬式費用です。プラスとマイナスそれぞれの財産には、以下のようなものが挙げられます。

- 預貯金や不動産などの財産

- 死亡保険金・死亡退職金(非課税枠を越えた部分)

- 死亡日以前7年間に贈与された財産

- 相続時精算課税を適用して贈与された財産

- 借金や未払費用など

- 通夜~告別式までの葬儀費用

- 納骨費用など

受け取った財産を基に、相続人一人あたりの遺産額を算出してください。

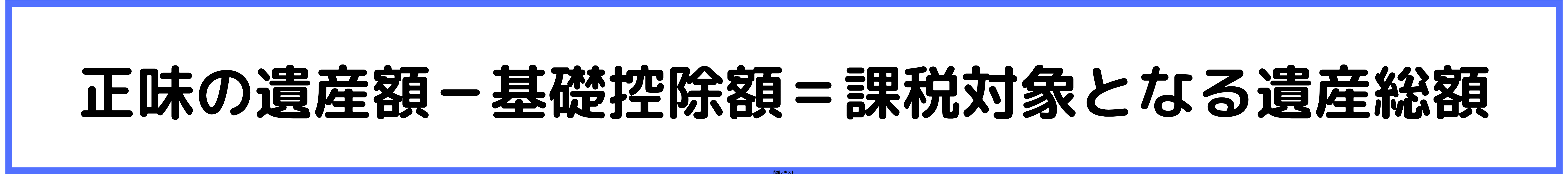

2.相続人ごとの遺産をまとめ、遺産総額を算出

次に、先に求めた相続人ごとの遺産を合算し、正味の遺産総額を算出します。正味の遺産総額から法定相続人数で求めた基礎控除額を差し引き、課税対象となる金額を出します。

この段階で基礎控除額が遺産総額を上回る場合には、相続税はかかりません。

3.遺産総額を法定相続分で按分

基礎控除を差し引いた遺産総額を、相続人ごとに法定相続分で按分します。相続人ごとの法定相続分は、以下の通りです。

| 相続人の構成 | 相続人ごとの法定相続分 | |||

|---|---|---|---|---|

| 配偶者 | 第一順位 子(孫) | 第二順位 父母 | 第三順位 兄弟姉妹 | |

| 配偶者+子 | 1/2 | 1/2 | ||

| 配偶者+父母 | 2/3 | ― | 1/3 | ― |

| 配偶者と兄弟姉妹 | 3/4 | ― | ― | 1/4 |

子供、直系尊属、兄弟姉妹がそれぞれ2人以上いるときは、原則として均等に分けます。

4.相続人ごとの法定相続分の相続税額を算出

法定相続分で按分した遺産額を基に、法定相続人の仮の相続税額を算出します。仮の相続税額は取得金額に応じて以下の速算表を使用し、算出してください。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

ここで注意したいのは、求めるのは相続人ごとの相続税という点です。相続人全員分をまとめた遺産額で相続税額を求めるのではない、ということを覚えておきましょう。

5.算出した相続税額を合算

速算表を基にそれぞれの法定相続人の相続税を算出したら、すべて合算します。今回の相続で相続人全員が納める相続税の総額を求めると言い換えても良いでしょう。

6.実際の相続分で按分する

合算した相続税を実際の相続分に応じて按分し、本来の相続税額を算出します。

7.相続人ごとの加算・控除額を含めて納付税額を算出

父母や兄弟姉妹、その他法定相続人に含まれない人が財産を受け取る場合、税額は2割加算されます。また、配偶者税額軽減、未成年者・障害者控除なども適用して、納付税額を求めます。

相続税にまつわるよくある質問

最後に、相続税にまつわるよくある質問についてまとめました。

1.いつまでに申告すべき?

相続税は、被相続人が死亡したことを知った日の翌日から10カ月以内が申告期限です。期限の日が土日祝日の場合には、その翌日になります。

十分な時間があるように感じますが、相続発生後は手続きなどすることが多いので慌ただしく、のんびりはできません。できることから、早めに着手するようにしましょう。

2.かからなければ申告しなくていい?

基本的に、遺産額が相続税の基礎控除額を越えない場合には申告の必要はありません。ただし、遺産が基礎控除額を超え、配偶者税額軽減や小規模宅地の特例を使った場合は、納付額が0円でも申告の義務があります。また、遺産総額が基礎控除額に近い場合は、申告する準備をした方が良いでしょう。

遺産総額が基礎控除に近い場合、厳密な財産評価により相続税が発生する可能性も考えられるためです。申告が必要か判断に悩む場合には、税理士に相談してみてくださいね。

3.土地の評価額は誰に相談すればいい?

土地の評価額は、資産税に強い税理士への相談がおすすめです。相続税の不動産は評価方法により、大幅に異なる場合があります。資産税の評価に不慣れな税理士や不動産鑑定士は利用できる制度や控除を知らず、評価が高額になる可能性も。

相続財産の評価や申告の経験が豊富にある税理士に相談すると、的確な財産評価をしてもらえるでしょう。

4.過ぎた場合のペナルティは?

期日内に相続税の申告をしない場合、延滞税と無申告加算税が課されます。延滞税と無申告加算税の税率は、以下の通りです。

【延滞税】

| 納付日 | 税率 |

|---|---|

| 期限の翌日~2ヵ月以内 | ①または②の低い方

①年7.3% ②「延滞税特例基準割合+1%」 (令和4年1月1日から令和6年12月31日までは、年2.4%) |

| 期限の翌日から2ヵ月超 | ①または②の低い方

①年14.6% ②「延滞税特例基準割合+7.3%」の低い方 (令和4年1月1日から令和6年12月31日までは、年8.7%) |

【無申告加算税】

| 申告のタイミング | 税率 | |

|---|---|---|

| 申告期限から1ヵ月以内に自主的に申告 | なし | |

| 期限後、自主的に申告 | 5% | |

| 税務調査の事前通知の後~税務調査の前 | 納税額50万円まで | 15% |

| 納税額50万円超 | 20% | |

| 税務調査後 | 納税額50万円まで | 15% |

| 納税額50万円超 | 20% | |

延滞税や無申告加算税は申告する期日やケースに応じて、税率が異なります。延滞税は期限が過ぎれば過ぎるほど税率が高くなるため、できるだけ早く申告・納税しましょう。

相続税には他に、相続税額が不足している場合に課される過少申告加算税や相続財産を意図的に隠したり、偽装するなどした場合に課される重加算税があります。ペナルティはかなり重いため、しっかりと正確な申告を行いましょう。

まとめ

今回は、相続税はいくらからかかるかについてお伝えしました。相続税が課税される可能性があるのは、3600万円からです。実際に相続税がいくらからかかるかは、法定相続人の数や利用できる控除により異なります。

今回紹介した手順を基に、ざっくりとした相続税の算出が可能ですよ。ただ、自分での算出はあくまでも概算として、正確なものは税理士への依頼がおすすめ。税理士への依頼は制度を賢く利用して節税に繋がり、財産評価の誤りによる追徴課税のリスクを避けられます。

ぜひ、今回紹介した方法を参考にして、賢く相続税に備えてくださいね。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!