相続税対策は「生前」に始めるイメージが強いですが、ある日突然大切なご家族が亡くなられることも少なくありません。

では、ある日突然相続を迎えたら「相続税の節税」はできないのでしょうか。実は、死後であっても相続税の節税方法はあります。

そこで本記事では、今から相続税を申告する方向けに、死後でも行える相続税の節税方法を解説します。12の対策を簡潔に税理士がご説明いたしますので、ぜひご一読ください。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

死後に行える相続税の節税方法

相続税の節税方法には、生前に行う贈与や生命保険への加入などが広く知られています。しかし、死後であっても残された相続人が行える節税方法も、決して少なくありません。

被相続人の死後に行える相続税対策の方法には、次の3つが挙げられます。

- 控除や特例を活用する

- 遺産(相続財産)の評価額を下げる

- 遺された債務を控除する

死後に行える節税方法は、主に残された遺産に法律で用意されている控除や特例を活用したり、不動産などの評価を適切に行い遺産の評価額を下げるものです。それでは以下で詳しく解説します。

控除や特例を活用する

相続税には納税があまりにも重い負担となり、相続人の生活に支障が起きないようにするために「基礎控除」や「小規模宅地等の特例」などの控除・特例が用意されています。

控除や特例は主に法定相続人に適用できるもので、内縁の方や同性パートナーの方はご利用できません。

たとえば、大きな控除枠が用意されている「相続税の配偶者控除(配偶者の税額の軽減)」は、被相続人の配偶者のみが適用できます。内縁の方は利用できません。

控除や財産評価の方法を多面的にとらえ、相続財産の「価値」をできるだけ抑えましょう。その上で、負債や葬式費用などをきっちりと洗い出し、相続財産から差引くことで、相続税の支払いを必要最低限に抑えることができます。

遺産(相続財産)の評価額を下げる

被相続人の遺産(相続財産)の評価額を下げることも、死後にできる相続税の節税方法として有効です。

評価額を下げられる遺産としては、土地・建物などの「不動産」が知られていますが、「自社株」などの非上場株式についても有効です。

特に不動産は評価方法によって評価額が変動しやすく、相続税に精通した税理士が適切に評価を行うことで節税効果が高まります。

遺された債務を控除する

被相続人に消費者金融からの借入や滞納税、未払いの医療費等があった場合には、債務としてプラスの財産とともに、相続人が相続する必要があります。車のローンや滞納家賃なども対象です。

あまりにも高額の債務が遺された場合には相続放棄の検討も必要ですが、債務は相続財産の中から差し引く、つまり控除することができます。

葬祭費用なども債務控除の対象となるため、相続税の節税につながります。

知っておきたい相続税の節税方法|12の対策とは

この章では、相続税申告の前にあらかじめ知っておきたい12の対策を紹介します。

すべての相続人に適用されるものではないため、相続人は自身が対象となるのか、しっかりと確認する必要があります。申告に臨まれる際には、対策を講じた上で相続税計算を行いましょう。

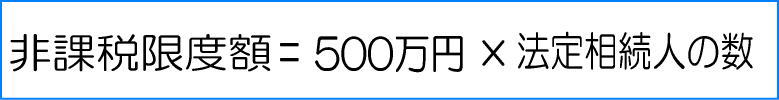

1.生命保険金(死亡退職金)の非課税枠

被相続人の死後に生命保険金や死亡退職金が相続人に支払われた場合は、「非課税枠」により相続税を節税することができます。

生命保険金と死亡退職金の非課税枠は「法定相続人×500万」です。たとえば、夫が亡くなり妻と子1名が相続人になるケースでは「法定相続人2名×500万」のため非課税枠は1000万円です。

ただし、すべての生命保険・死亡退職金が非課税枠の対象になるわけではありません。特に生命保険は以下の注意点を押さえておきましょう。

- 非課税枠は法定相続人にのみ適用される

- 相続放棄しても生命保険金は受け取れるが、非課税枠は適用されない

- 非課税枠を超えると相続税はかかる(みなし相続財産)

- 保険料の負担者・被保険者・受取人がどなたかによって、贈与税や所得税がかかる

生命保険金は相続税がかからなくても、契約方法によって贈与税や所得税がかかる可能性があります。

2.相続税の配偶者控除

相続時には配偶者に「相続税の配偶者控除」(配偶者の税額軽減)が適用できます。

相続税の配偶者控除は次の①、②のどちらかが多い金額まで適用されます。

相続税の配偶者控除

①1億6000万

②配偶者の法定相続分相当額

ただし、相続税の配偶者控除を適用するには以下の要件をクリアする必要があります。

たとえば、1億6000万円を超える大きな遺産を配偶者が相続しても、法定相続分に該当すれば②の適用により相続税は「0円」です。

- 死亡時点で法律上婚姻関係があること (離婚している、内縁の方は利用不可)

- 相続税の申告期限までに遺産分割が完了している

- 相続税の申告期限内に申告・納付を終えている

3.未成年者控除

相続人に未成年者(18歳未満)がいる場合「未成年者控除」が適用できます。

未成年者控除は、相続財産からではなく相続税額から控除を行うため注意が必要です。

※2022年の民法改正により未成年者は20歳未満から18歳未満に引き下げられています。

4.障害者控除を利用

相続人に85歳未満の障害者がいる場合、相続税から一定の控除が受けられます。

控除は相続税額から差し引きます。

控除額は2つに分けられており、一般障害者と特別障害者で異なります。控除額は障害者の年齢を用いるため、以下の算式で計算します。

- 一般障害者控除額 (85歳-障害者の年齢)×10万円

- 特別障害者控除額 (85歳-障害者の年齢)×20万円

障害者の相続税額よりも控除額が大きくなる場合は、扶養義務者の相続税額からも差し引くことができます。

5.相次相続控除を利用

相次相続控除とは、過去10年以内に相続が発生していた場合に適用できる控除です。この控除は相続税納付が続くと生活に大きな影響を及ぼすため、用意されています。

相次相続控除が受けるには、以下の3つの要件を満たす必要があります。

- 今回の相続の相続人である(相続放棄した場合は認められない)

- 前回の相続から今回の相続までの10年以内

- 今回の相続から過去10年以内に、今回の相続の被相続人に相続税が課税されている

6.外国税額控除

外国にある財産を取得し、その財産がある国から相続税に相当する税が課せられた場合、日本での相続税額から控除できるというものです。二重課税を防ぐ目的で用意されています。

外国税額控除を利用できる人の要件は以下です。

- 相続・遺贈により財産を取得している

- 取得した財産が法施行地外(外国)にあること

- 取得した財産のある国から相続税に相当する税が課された

外国税額控除の計算は難解のため、税理士などのサポートをうけることをおすすめします。

7.3年以内に納めた贈与税額の控除

相続税では相続開始前3年以内の贈与がある場合は、その贈与財産は相続財産に加算されます。なお、2024年の法改正により今後加算対象は7年以内となります。

ただし、贈与時に贈与税を支払っていた場合は相続税が課税されることで二重課税となるため相続税額から贈与税額を控除することで、すでに支払った分の贈与税を差し引けます。

8.土地の評価

土地を相続する際は、土地の評価額が相続財産の価額を大きく左右するため、慎重に評価を行う必要があります。

土地の評価には形状や立地、使用状況などが影響するため、思っているよりも低く評価できる可能性があるのです。

減額の対象となる土地の例は以下のとおりです。

- 不整形地

- 騒音や日照などに問題がある

- 間口が狭い宅地

- 奥行きが長い宅地 など

土地の評価は難解になりやすく、税理士へご相談されることがおすすめです。

9.小規模宅地等の特例を利用

小規模宅地の特例とは宅地の評価を最大80%減額できる特例です。

対象となる土地は以下です。

| 宅地区分 | 限度面積 | 減額割合 |

| 特定居住用宅地(被相続人の自宅の宅地等) | 330㎡ | 80%減額 |

| 特定事業用宅地(法人等の事業用の宅地) | 400㎡ | 80%減額 |

| 特定同族会社事業用宅地(同族会社の事業用の宅地) | 400㎡ | 80%減額 |

| 貸付事業用宅地(アパート・駐車場などの貸付事業用の宅地) | 200㎡ | 50%減額 |

10.土地の分筆

分筆とは、一つ(一筆)として登記されている土地を二つ以上に分けて登記することを言います。分筆の方法によって土地の評価を下げる効果があるためです。

ただし、分筆は認められないケースもあるため、あらかじめ土地に詳しい専門家に相談するのがおすすめです。

11.配偶者居住権を利用

配偶者居住権とは2020年4月に導入された権利で、法定上の配偶者が被相続人が所有していた建物に一定期間居住を継続できるものです。

住み慣れた住まいで配偶者を失った相続人が暮らしを継続するための権利であり、本来は相続税の節税目的で作られた権利ではありません。

配偶者居住権が成立するのは、以下の要件を満たした人です。

- 被相続人の法定上の配偶者であること

- 相続が発生した時、配偶者が被相続人の所有する建物に居住していたこと

- 遺産分割協議、遺贈などで配偶者居住権を取得したこと

居住権を配偶者が相続し、その配偶者が亡くなった場合には居住権は消滅します。つまり、居住権は遺産にも含まれず、相続税の課税対象にはならないのです。この点を賢く生かすことで、節税効果が生まれます。

12.債務控除

被相続人にマイナスの財産がある場合は、その金額を相続財産から債務控除できます。

借入金や滞納税の他、葬儀や死亡診断書の取得費用も控除でき、相続税の節税につながります。

まとめ

死後であっても、本記事でご紹介したように12の方法を上手に活用することで、相続税を節税することが可能です。

ただし、方法によっては土地の評価額の算出、相続税が0円であっても相続税申告が必要な控除や特例があります。相続税の節税に悩んだら、まずは税理士へお尋ねください。

横浜市の響き税理士法人では、ご依頼者様に合わせた相続税対策を丁寧にご提案しています。生前から死後に至るまで、相続税の専門家としてしっかりとサポートいたしますので、お気軽にご連絡ください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!