土地の相続税評価額は、土地面積に路線価を乗じて、または固定資産税評価額に倍率を乗じて計算します。

土地の形状や権利関係によっては土地の評価額を下げることが可能ですので、土地を正確に評価することが相続税の節税につながります。さらに、面積の広くない宅地等であれば小規模宅地等の特例、土地を取得したのが被相続人の配偶者であれば配偶者の税額の軽減を使うことで、土地に対する相続税額を大幅に節税できます。

この記事では、土地を持っている場合の相続税の節税方法について詳しく解説します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

土地の相続税評価額の計算

計算の流れ

まず、土地の相続税評価額計算の流れを解説します。土地の相続税評価額は、次の流れで計算します。

- 評価対象の土地が路線価方式の地域と倍率方式の地域のどちらにあるかを確認します

- 路線価方式の地域だった場合は路線価を、倍率方式の地域だった場合は倍率を確認します

- 路線価方式の場合は路線価に地積(土地の面積)を乗じ、倍率方式の場合は土地の固定資産税評価額に倍率を乗じます。

これで、土地の相続税評価額の基礎となる金額が計算できます

- 評価対象の土地に評価額の増減要素があればその調整をします(詳しくは後述します)

路線価地域と倍率地域

評価対象の土地が路線価方式の地域(以下、「路線価地域」といいます)にあるか倍率方式の地域(以下、「倍率地域」といいます)にあるかについて、全般的な傾向として路線価地域は都市部や市街地、倍率地域はその他の地域であることが多いため、土地の所在地である程度アタリを付けることは可能ですが、実際に評価する際は国税庁の「財産評価基準」で確認します。

財産評価基準は国税庁のホームページで公開されており、誰でも閲覧できます。閲覧に会員登録や個人情報を入力は不要です。

出典:国税庁ホームページ

評価額の調整要因

以上、土地の相続税評価額計算の基礎を解説しました。ここまでお読み頂いた方の中には、「同じ面積でも土地の形状や権利関係によって土地の使用価値は変わるはずなのに、それは無視して評価するの?」と思われた方もいらっしゃるかと思います。土地の相続税評価を行うにあたっては、こういった土地の形状や権利関係の違いを斟酌して、必要に応じて評価額を増減させる仕組みが採用されています。

土地の形状の違いに係る調整

土地の形状の違いに係る調整は、路線価地域と倍率地域とで考え方が異なります。

路線価地域における「路線価」は一般的な土地を想定して定められているため、一般的な土地よりも利便性がよい土地であれば評価額を増やす調整、一般的な土地よりも利便性がよくない土地であれば評価額を減らす調整を行います。

一方、倍率地域の評価額計算に使用する固定資産税評価額は、土地の形状や利便性を考慮して定められているため、路線価方式のように細かな調整が入ることはありません。ただ、地積が広い場合やセットバックが必要な場合は一定の調整が入ります。

権利関係の違いに係る調整

権利関係の違いに係る調整は、土地の形状の違いとは異なり、路線価地域と倍率地域で同じ考え方を採用しています。

路線価地域における路線価も倍率地域における固定資産税評価額も、ともに「その土地を自由に使用できること」を前提として設定されているため、自由に使えない土地、たとえば上に他人の家屋や貸しアパートが建っている土地は、自由に使えないことを考慮して評価額を減らす調整を行います。

以上、評価額の調整要因について解説しました。

各種特例

続いて、土地を相続した場合の相続税額を大きく減らす効果のある特例として、「小規模宅地等の特例」と「配偶者の税額の軽減」を簡単に紹介します。

両方とも、父や夫に先立たれた相続人の生活基盤を確保するための特例で、これらの特例の適用を受けることによって自宅の土地などに対する相続税額を大幅に減らすことができます。これらの特例の具体的な効果は後ほど解説します。以上、評価額の調整要因と各種特例について解説しました。

以下では、これまで解説したことを踏まえて、土地に対する相続税の節税方法を具体的に解説します。

土地に対する相続税の節税方法(評価額の調整)

土地の評価を正確に行う

まずは、評価額の調整規定を使った節税方法を二点解説します。

1. 主に路線価地域にある土地を対象とした節税方法

先に解説したとおり、路線価は一般的な土地を想定して定められているため、一般的な土地よりも利便性がよくない土地であれば評価額を減らす調整を行うことができます。土地の評価額が減れば、それだけ相続税の節税につながります。評価額を減らす調整ができる事由は「財産評価基本通達」に規定されています。

実務上よく目にする事由をいくつかピックアップして、簡単に解説します。

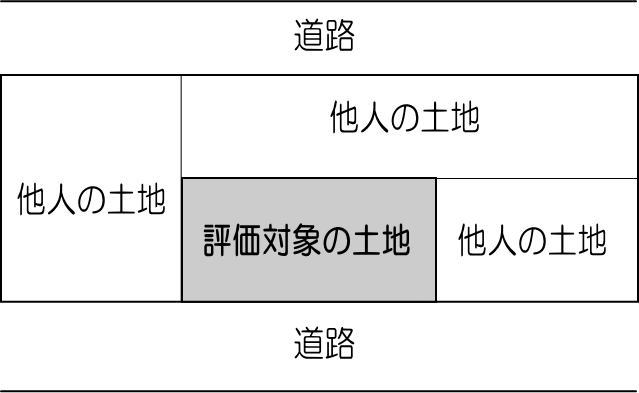

- 一方のみが道路に面している土地

住宅地によくある、三方が他人の土地に囲まれた土地(つまり一方のみが道路に面している土地)は、土地のある地区区分と土地の奥行距離に応じて評価額が減額されます(これを「奥行価格補正」といいます)。

地区区分と土地の奥行距離によっては奥行価格補正率が1.00となり、奥行価格補正の効果がまったくないケースもあります(たとえば、上図の土地の奥行距離が10メートルだった場合、奥行価格補正率は1.00となります)。

奥行価格補正率表は国税庁のホームページで確認することが可能です。

出典:国税庁ホームページ

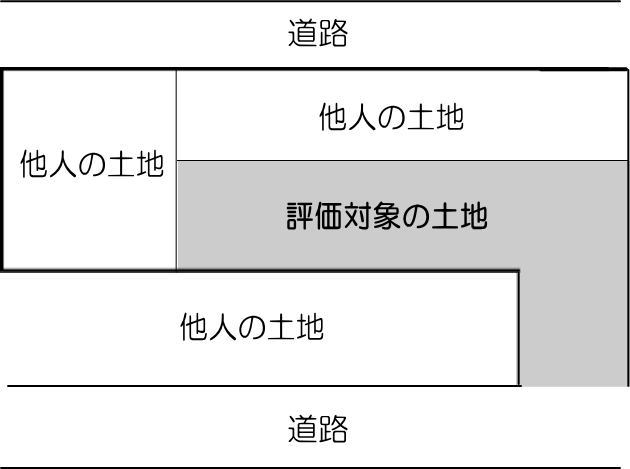

- 間口が狭い土地

間口の狭い土地は、土地のある地区区分と土地の間口距離に応じて評価額が減額されます(これを「間口狭小補正」といいます)。住宅地によくある狭い間口の奥にある土地(いわゆる旗竿地)の多くは、この間口狭小補正を受けることが可能です。

減ります。上図の土地の路線価が10万円、地積100平方メートルだった場合は、間口狭小補正の適用を受けることによって相続税評価額が100万円減ることになります。間口狭小補正率は0.90から1.00までの幅で設定されています。

間口狭小補正率表は、先ほど紹介した国税庁のホームページで確認できます。

- その他の土地

その他、不整形な土地、土砂災害特別警戒区域内にある土地、崖地を有する土地(ひな壇状に造成された住宅地に見られます)などについても、評価額を減らす調整の対象となることがあります。

アパートなどを建設する

2. 路線価地域にある土地でも倍率地域にある土地でも適用できる節税方法

先に解説したとおり、自由に使えない土地はその土地の評価額を減らす調整を行うことができます。土地の評価額が減れば、それだけ相続税の節税につながります。こちらも、財産評価基本通達に評価額を減らす調整ができる事由が規定されています。

実務上、「土地の上にアパートを建設する」という節税方法をよく目にするため、これについて簡単に解説します(アパートは原則として被相続人が存命のうちに完成し、貸付の用に供している必要があります)。賃貸アパートやマンションが建っている土地のことを「貸家付宅地」と呼びます。貸家付宅地の相続税評価額は、次の方法で計算します。

このうち借地権割合と借家権割合は財産評価基準で確認できます。賃貸割合は、土地の上に建っているアパートなどがすべて賃貸用である場合は、原則として100%で計算します。自宅兼アパートが建っている土地である場合は、建物の床面積のうち賃貸用部分の占める割合で計算します。

以上、評価額の調整規定を使った節税方法を解説しました。続いて、各種特例規定を使った節税方法を二点解説します。

土地に対する相続税の節税方法(各種特例)

小規模宅地等の特例を適用する

まず、小規模宅地等の特例について解説します。この特例は、被相続人の自宅に同居していた人等が、その自宅の敷地等を相続または遺贈によって取得した場合に適用されます。この特例の適用を受けることで、その土地の相続税評価額のうち相続税の課税対象となる金額を8割カットすることができます。

配偶者の税額の軽減を適用する

次に、配偶者の税額の計算について解説します。この特例は、相続または遺贈によって財産を取得した被相続人の配偶者に適用されます。この特例の適用を受けることで、正味の財産の相続税評価額が1億6千万円までであれば、その取得に対する相続税がかからなくなります。

なお、これらの規定の適用を受けるためには、相続税の申告書を提出する必要があります。

まとめ

以上、土地を持っている場合の相続税の節税方法について解説しました。土地を正確に評価することで相続税評価額が数百万円単位で減るケースもあります。土地の評価をご自分で行うことに少しでも不安があれば、ぜひお近くの税理士にご相談ください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!