財産を相続したら、相続人は期限内に相続税の申告をする必要があります。相続税の申告を怠った場合には、罰金や罰則などのペナルティが課される可能性があるため注意が必要です。とはいえ、「先代が亡くなったときに相続税は払わなかったから、自分の時も大丈夫」と考える方も多いのではないでしょうか?

しかし、今まで相続税はかからなかったから、今も大丈夫!という考えはキケンです。平成27年の税制改正により基礎控除額が引き下げられ、富裕層ではなくても相続税が課税されるケースが非常に増えています。知らず知らずのうちに納めるべき相続税を納めず、うっかり申告期限を逃してしまうという恐れがあります。

そこで今回は、相続税申告をしなかった場合の罰則や罰金、ペナルティを詳しく解説します。具体的な罰金や罰則の内容、相続税の時効、さらには申告漏れに気づいた時の対処法までまとめて伝えていきます。この記事を読むことで、相続税申告のペナルティにまつわる不安をすっきり解消できます。

目次

相続税申告のペナルティとは?

相続税申告のペナルティには、どのようなものがあるのでしょうか?

大きく分けて、次の2つのペナルティがあります。

- 罰則

- 罰金

どちらがどのように科せられるかは申告の有無や悪質性があるか否かなど、納税者の状況によって異なります。ただ、懲役などの罰則が科せられるのは悪質だと判断された場合であり、申告漏れなどの場合の多くは罰金が科せられることになります。

税務調査が入ったら8割以上、違反を指摘される

相続税の税務調査が入った場合には、8割以上の人が違反を指摘され、追徴課税などのペナルティを受けます。直近5年間の相続税の税務調査の件数と違反が指摘された件数、その割合を以下の表にまとめました。

| 年度 | 税務調査件数 | 違反件数 | 違反割合(違反件数÷調査件数) |

|---|---|---|---|

| 令和3年 | 6,317 | 5,532 | 6% |

| 令和2年 | 5,106 | 4,475 | 6% |

| 令和元年 | 10,635 | 9,072 | 3% |

| 平成30年 | 12,463 | 10,684 | 7% |

| 平成29年 | 12,576 | 10,521 | 7% |

新型コロナウイルス感染症の影響を受け、令和2年度から税務調査の件数は激減しています。その一方で、違反割合は高くなっていて、直近2年では87%もの違反が指摘されている事がわかります。

要因として考えられるのは、国税庁が不正が見込まれる案件を特に優先して税務調査に入っていることです。相続税の税務調査に入られた場合には、税務署はかなりの確信をもって調査に来ていると考えた方が良いでしょう。

国税庁税務調査R3年:https://www.nta.go.jp/information/release/kokuzeicho/2022/sozoku_chosa/pdf/sozoku_chosa.pdf

国税庁税務調査R1R2年:https://www.nta.go.jp/information/release/kokuzeicho/2021/hojin_chosa/pdf/01.pdf

国税庁税務調査H30H29年:https://www.nta.go.jp/information/release/kokuzeicho/2019/sozoku_chosa/pdf/sozoku_chosa.pdf

罰金の種類は何がある?

では、相続税の申告漏れがあった場合は、どのような罰金が科せられるのでしょうか?

相続税の罰金として科せられるのは以下の4つです。

- 延滞税

- 過少申告加算税

- 無申告加算税

- 重加算税

結論から伝えると、上に記載した「延滞税」が比較的税負担が軽く、下に行くほど重くなり「重加算税」が最も重い税が加算されます。4つのうち、どれがどのくらい科せられるかは納税者や時期、申告をしなかった理由などにより異なります。それぞれ、詳しく見ていきましょう。

延滞税

延滞税とは、定められた期限までに相続税が納付されなかった場合に課せられるものです。

以下のような場合には、延滞税がかかります。

- 申告期限までに相続税を納めなかった場合

- 期限後の申告や修正申告した場合

- 税務調査で指摘され、追加の税金を支払うことになった場合

相続税は相続が起こったことを知った日の翌日から10ヵ月以内に、申告と相続税の支払いをしなければなりません。申告はしたけど、納税するための現金がないという場合には、延滞税が発生するので注意が必要です。

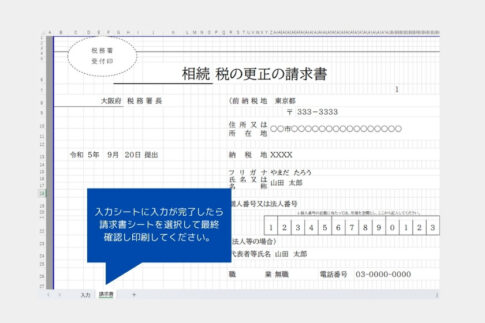

また、期限が過ぎた後に申告または修正申告をしたときにも発生します。修正申告とは財産評価や計算などにミスが発覚した場合に、改めてミスを直してから申告し直すものです。税務調査で指摘を受け、追加の税金を支払うことになったときにも必ず課税されるので覚えておきましょう。

延滞税の税率は、期限から納付日までの日数で異なり、以下の計算で求めます。

| 納付日 | 税率 |

|---|---|

| 期限の翌日~2ヵ月以内 | ①または②の低い方

①年7.3% ②「延滞税特例基準割合+1%」 (令和4年1月1日から令和4年12月31日までは、年2.4%) |

| 期限の翌日から2ヵ月超 | ①または②の低い方

①年14.6% ②「延滞税特例基準割合+7.3%」の低い方 (令和4年1月1日から令和4年12月31日までは、年8.7%) |

上表の通り、基本的には期限から2ヵ月以内なら年2.4%、2ヵ月以降は年8.7%が加算されます。納付する日が2ヵ月を超えるかどうかによって、税率が大きく変わるため注意が必要です。

過少申告加算税500

過少申告税とは、申告した相続税額が不足していることを、税務署に指摘された場合に課されます。つまり、税務署の調査や指摘を受ける前に、ミスに気づき、自主的に修正申告を行った場合には、過少申告加算税は科せられません。過少申告加算税は、新たに納める税金の額によって税率が変わります。

過少申告加算税の税率は以下の通りです。

| 申告のタイミング | ~50万円まで |

①もしくは②の多い方を超えた部分に対して ①50万円 ②申告した相続税額 |

|---|---|---|

| 税務署の調査を受ける前 | なし | |

| 税務調査の事前通知の後に申告 | 5% | 10% |

| 税務調査後の申告や更正を受けた | 10% | 15% |

過少申告加算税は、ミスや間違いに気づいた時点で早く申告すれば、ペナルティも軽いもので済みます。税務調査の通知が来たからと諦めて税務調査が入るまで放っておくと、税負担はどんどん重くなってしまいます。申告後にミスに気付いた場合には、早めに申告することが大切です。

無申告加算税

無申告加算税とは、申告期限までに申告を行わなかった場合に課せられるものです。

以下のどちらかの要件に当てはまる場合は、無申告加算税が課税されます。

- 「正当な理由」なく申告期限内に申告しなかった場合

- 申告した時点で、申告期限から1ヵ月が経過している場合

なお、「正当な理由」とは災害や交通・通信が途絶した場合や申告書を期限内に提出できないやむを得ない事情がある場合です。

認められない場合には、無申告加算税と延滞税が加算されることになるため、注意が必要です。無申告加算税も、過少申告加算税と同様に申告するタイミングや自主的か否かによって支払う税額が変わります。

| 申告のタイミング | 税率 | |

|---|---|---|

| 申告期限から1ヵ月以内に自主的に申告 | なし | |

| 期限後、自主的に申告 | 5% | |

| 税務調査の事前通知の後~税務調査の前 | 納税額50万円まで | 15% |

| 納税額50万円超 | 20% | |

| 税務調査後 | 納税額50万円まで | 15% |

| 納税額50万円超 | 20% | |

申告期限から1ヵ月以内に申告した場合には、期限後でも無申告加算税が課税されず、延滞税のみを支払うことになります。無申告加算税も、自主的な申告や税務調査前の申告で税率を下げることができます。

ミスや申告忘れに気づいたら、早めに対処することで必要以上の支払いを抑えられるでしょう。

重加算税

重加算税とは相続財産を意図的に隠したり、偽装するなどした場合に課されます。悪質性が高いと判断されたときに課されるため、課税額が非常に高額です。

重加算税の対象であると判断されるのは以下のようなパターンとなります。

- わざと相続税の申告をしなかった

- 相続財産をわざと隠した

- 国外の相続財産などをわざと申告しなかった

「わざと」つまり、故意に隠そうとすることが重加算税の対象のポイントです。

重加算税の税率は申告書を提出しているかどうかや過去の行為によって、以下のように異なります。

| 申告書の提出 | 税率 | |

|---|---|---|

| 過去5年以内に無申告加算税または重加算税を課せられていない | 過去5年以内に無申告加算税または重加算税を課せられた | |

| あり | 35% | 45% |

| なし | 40% | 50% |

なお、過去5年以内に無申告加算税または重加算税を課せられたことがあった場合には、税率がさらに10%上乗せされます。申告書の提出がある場合は45%、ない場合は50%にもなるため、しっかりとリスクを把握しておきましょう。

罰則はある?

相続税の申告においてさらに悪質だと判断された場合は、罰則が下される場合があります。

違反をした相続人に科せられる罰則は、以下の3つです。

- 脱税犯

- ほ脱犯

- 無申告犯

それぞれ違反した内容などにより、罰金や懲役が科せられます。バレなければ大丈夫…とタンス預金を隠していると、上記の罰則を受ける可能性があります。それぞれの違いを見ていきましょう。

懲役が科せられる3つの罰則

故意の脱税をした場合は「脱税犯」「ほ脱犯」「無申告犯」として懲役もしくは罰金が科されます。

それぞれ、当てはまるケースや懲役・罰金は以下の通りです。

| 当てはまるケース | 懲役 | 罰金 | |

|---|---|---|---|

| 脱税犯 | 虚偽・不正行為などによって脱税 | 10年以下 | 1,000万円以下 |

| ほ脱犯(故意の申告書不提出) | 期限までに申告書を提出せず、相続税を脱税 | 5年以下 | 500万円以下 |

| 無申告犯 | 正当な理由なく、申告書を期限内に提出しなかった | 1年以下 | 50万円以下 |

ほ脱犯とは、わざと申告書を提出せず、相続税を免れた人を言います。上表のうち、脱税とほ脱犯(故意の申告書不提出)は、併科として懲役と罰金の両方が科せられる恐れがあります。無申告犯には情状が認められる可能性があり、本当にわざとではなかった場合には、罰則が科されないこともあるでしょう。

罰則で課せられる罰金は、先に解説した延滞税や重加算税などとは別で支払わなければなりません。虚偽の申告やわざと財産を隠ぺいした場合には、厳しい処罰が下されます。故意の脱税や税金逃れは、非常にリスクが高いという事を覚えておきましょう。

相続税の時効は5年もしくは7年

相続税には5年もしくは7年の時効があります。つまり、相続の申告期限から5年もしくは7年経過して、税務署から通知がなければ相続税を納める必要はなくなります。5年と7年の時効の違いは、相続税を支払うことを知っていたかどうかです。

民法では、とある事実を知らないことを「善意」と、知っていることを「悪意」と言います。相続税では、相続税を支払うことを知らない相続人を「善意の相続人」、知っている相続人を「悪意の相続人」と呼び、責任の重さを変えています。

- 相続税を払うことを知らなかった(善意の相続人)場合 5年

- 相続税を払うことを知っていたが隠していたなど(悪意の相続人)の場合 7年

時効があるからと言って、相続税の発生を知りながら時効成立を待つのは、非常にリスクが高いです。税務署は相続税の申告漏れ・脱税などをしていないか、徹底的に調べ上げます。

さらに、税務署は相続人だけでなく、銀行や被相続人と取引のあった会社にも調査することが可能です。時効を迎える5年あるいは7年以内に、確実と言っていいほど税務調査が入るでしょう。

相続税の申告漏れに気づいたら?

相続税の申告漏れに気づいたら、すぐに税理士に相談しましょう!

先にお伝えしたとおり、相続税の税務調査では8割以上の高い確率で違反を指摘されます。税務調査で相続税の支払いが確定した場合は、本来の相続税の納税だけでなく、延滞税や無申告加算税、重加算税などが加算されます。結果的に当初よりも高額な税金を納めなければならないため、相続税の申告漏れに気づいたら早めに申告をしましょう。

早めに申告・納税をすることで、延滞税などのペナルティを最小限に抑えることができます。

もし、すでに相続が発生していて申告が済んでいないのであれば、速やかに税理士に相談することをおすすめします。過去の相続で税金が発生していなくても、新たな相続税法により、あなたの資産も課税される可能性があるためです。

税理士に早めに相談することで、延滞税などの罰金を減らせるだけでなく、賢く相続税を抑えるサポートもしてくれます。

まとめ:申告漏れや遅延がないよう計画的に

相続税の申告は、漏れや遅延が発生しないよう計画的に行うことが重要です。わざとではなくても、申告漏れや遅れてしまった場合には、延滞税などの罰金が科せられる可能性があります。ましてや故意に隠していた場合には、さらに重い罪が問われるリスクが待っています。

申告期限は10ヵ月以内と決まっているため、相続が発生したら速やかに話し合いや手続きを進めていくことを心がけましょう。また、相続税にまつわる節税対策は、早い段階から準備をしておくことでより効率的に、賢く行うことができます。

相続について不安に感じている、漠然と悩んでいる方は是非、一度税理士に相談してみましょう。賢く節税して大切な財産を後世に残しながら、必要な税をきちんと納めて、胸を張って人生を楽しみましょう。

税理士法人レガシィ勤務を経て2011年に響き税理士法人に入社、相続税専門の税理士として、横浜を中心に相続税申告のサポートをを行っています。どこよりも、素早い対応を心がけておりますので、少しでも相続税に関して、不安や疑問がありましたらお気軽にご相談ください。