「相続税の納付が必要だけど、どの財産に課税されるのだろう」

「亡母の遺した財産を相続税申告したい。どうやって書けばいい?」

相続が開始されると、「相続する財産のうち、どれが課税対象となるのか」不安に思う方が多いでしょう。相続税は被相続人が残したすべての財産が課税対象となるのではなく、一定の範囲が設けられています。この記事では相続税申告書の第11表に触れながら、相続税の課税対象となる財産について解説します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税の課税対象となる財産とは

相続が開始されると、被相続人が所有していた相続財産が基礎控除を超える場合は、相続税の対象となります。では、一体どのような種類の財産が相続税の課税対象となるでしょうか。この章で詳しく解説します。

相続財産とは

そもそも、相続財産とは一体何を意味するのでしょうか。相続財産とは、被相続人が所有している財産を意味し、遺産とも呼ばれています。相続財産には、プラスの財産・マイナスの財産の両方を含み、経済的に価値のあるものが対象となります。

相続が開始されると、残されたご家族は被相続人が残した相続財産を調査し、相続税の納付の有無を確認する必要があります。

相続税の課税対象となる財産一覧

相続税の課税対象となる財産は、主に以下のとおりです。

|

プラスの財産 |

マイナスの財産 |

|

|

一般的なご家庭での家庭用財産は1つずつの評価が困難なため、時価評価が5万円以下のものはまとめて家財一式として相続税評価を行っています。

相続財産は広範囲を網羅していますが、すべての財産を含んでいるわけではありません。次に解説するとおり、相続税の課税対象にはならない財産もあります。

相続財産には評価が難しいものが含まれていることがあり、申告時に悩まされるケースもあります。評価方法が不明の場合は、迷わず専門家に相談することがおすすめです。

相続税の課税対象にはならない財産

相続税の対象とならない財産(非課税財産)は以下のとおりです。

|

被相続人の一身専属権に該当するもの |

|

|

祭祀財産に該当するもの |

※ただし、高額の仏壇などは対象となるおそれがある |

|

非課税枠が用意されているもの |

|

みなし相続財産に注意

生命保険や死亡退職金は、民法上は相続財産としては扱われていません。しかし、相続税の課税対象となることがあるため、税法上は相続財産として扱います。

相続税の対象ではない、と思ってしまうと申告漏れを起こす可能性があるため注意しましょう。

また、非課税枠が設けられていますが、枠を超える金額を受領する場合は、相続税申告の対象です。

第11表細目を要確認|相続税がかかる財産の明細書を作ろう

相続税申告を行うときは、「相続税申告書」を用います。相続税は「申告方式」となっているため、自動的に計算され課税してくれるものではありません。相続人側が自分で課税対象と課税額を申告した上で、納税を行うものです。

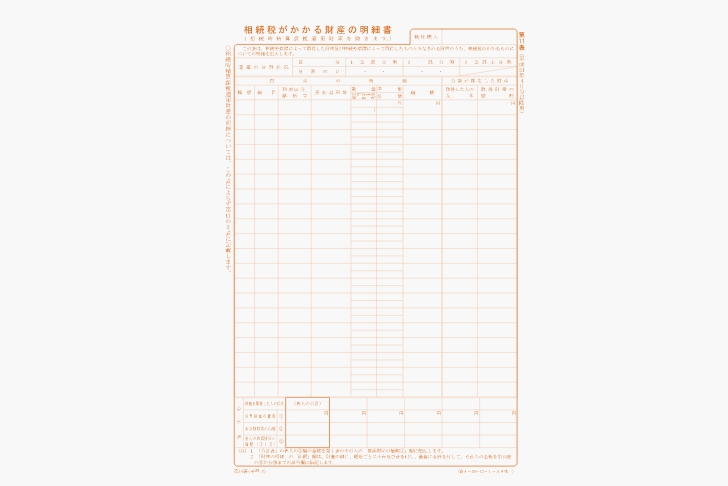

相続税申告書は第1表から第15表まであり、必ず提出するものは「第1表・第2表・第11表・第13表・第15表」です。特に第11表は相続税がかかる財産を明細表として提出するもので、相続税の対象を申告する重要な書類です。

この章では第11表について、記載方法などを中心に詳しく解説します。

相続税申告書の第11表細目とは

相続税申告書の第11表は、以下の形式です。被相続人名を筆頭に、各相続財産の明細を記載していきます。種類・細目・利用区分などの枠が設けられており、丁寧な記載が必要です。

第11表には相続税精算課税制度は除いて記載

第11表の上部に記載されているとおり、記載する相続財産は「相続時精算課税制度」に適用されている財産は除きます。

相続時精算課税制度とは、18歳以上の子や孫(受遺者)が60歳以上の父母や祖父母(贈与者)からの税前贈与時に利用できる制度で、2,500万円の特別控除枠があります。

贈与者は同一の父母・祖父母に限られていますが、上限までなら何度でも贈与が可能です。

知っておきたい孫への相続については、ぜひ下記記事もご一読ください

参考記事:孫にも遺産を残す方法と孫への相続税対策

遺産の分割状況も記載

第11表には、遺産分割状況も記載します。相続税の申告納付期限は、「相続の開始を知った日の翌日から10か月以内」ですが、この期限までに遺産分割協議が終えられないケースもあります。

その場合、相続税の申告は延期できないため未分割の状態で申告することになります。法定相続分を按分し、相続税額を計算した上で申告します。

相続税申告表の基本は第9表~第11表

相続税申告の基本は、申告書の第9表から第11表に集中しています。

- 第9表 生命保険金などの明細

- 第10表 退職手当金などの明細

- 第11表 相続税精算課税制度を除く相続財産の明細

第1表から記載を始めるのではなく、この3つの明細書を先に仕上げておくと相続財産全体の概要が掴め、適用できる控除なども漏れにくくなります。

細目とは何を記載するのか

あまり普段は聞きなれない用語ですが、第11表には「細目」という項目が設けられています。一番左から2番目に枠があります。

細目は一番左にある「種類」をさらに細分化した内容を記載するものです。たとえば、所有している土地でが、宅地となっている場合は以下のように記載します。

- 種類の枠に土地

- その横の細目に宅地

細目の横には利用区分の枠があり、自宅に使用している場合は自用地、貸している土地なら貸付地と記載します。

また、定期性の預貯金をお持ちだった場合は以下のように記載します。

- 種類の枠に預貯金

- その横の細目に定期預金

種類や細目の記載方法に悩んだら、税理士に相談することがおすすめです。

相続税申告に必要な書類や注意点

相続税申告は期限内に終える必要があります。期限内に間に合わないと、延滞税などのペナルティが課せられてしまいます。相続財産の調査をスムーズに進めることはもちろん、必要な書類も早期に収集を開始しましょう。

相続税申告に必要とされる主な書類とは

相続税申告に必要な書類は、主に以下のとおりです。

|

相続税申告の対象者全員に共通する書類 |

|

この他、財産の評価を証明するために、土地がある場合は登記簿謄本や固定資産評価証明書、公図や住宅地図などを用意します。

現金や預貯金は申告しやすい相続財産ですが、申告時には残高証明書などを用意する必要があります。

株式取引が見つかった場合は、取引残高報告書や、配当金支払通知書などを用意します。このように、残されている財産によってさまざまな書類を用意する必要があるため注意しましょう。

債務を報告する場合も、借入残高証明書などの書類が必要です。相続税申告時には、まず共通書類を用意し相続する財産に合わせて適宜書類を収集しましょう。

相続税申告時の注意点

相続税申告には、申告前に知っておきたい注意点が3つあります。

①期限

すでに文中に触れましたが、相続税申告には期限があり、相続の開始を知った日の翌日から10か月以内に行う必要があります。多くの方はご家族が亡くなった事実をすぐに知るため、亡くなられてから10か月以内には、申告を終える必要があると知っておきましょう。

遅れてしまうと、延滞税や無申告時に加算される「無申告加算税」が発生するおそれもあります。期限を守れないと、せっかくの特例が使えなくなることもあるため、ご注意ください。

②特例や控除の適用

相続税は被相続人に重い負担となるため、申告に関しては税負担の軽減につながる特例や控除などが用意されています。主に以下のような内容です。

- 小規模宅地等の特例

- 配偶者控除

- 未成年者控除

- 障害者控除

- 基礎控除

- 生命保険金や死亡保険金の非課税枠

- 相次相続控除 など

特例や控除の適用は、さまざまな要件をクリアしている必要があり、適切に必要書類も整えなければなりません。

特例や控除は自動的に行われるものではないため、漏れなく適用できるよう早めに相続税の専門家に相談することがおすすめです。

③不動産の評価に注意

相続税には土地や建物が含まれます。不動産は大切な資産ですが、現金や預貯金と比較すると評価が難しいものです。

土地の相続時には、「路線価方式」と「倍率方式」が採用されており、建物の場合は固定資産税評価額がそのまま相続税の評価に使用されています。

不動産は使いにくい土地(例・いびつな形状など)もあり、評価額を下げることも可能です。また、借地権の有無などによっても評価が異なります。

不動産の評価は一般の方には判断しにくく、適切に評価を受けるためにも相続税に精通している税理士に相談することがおすすめです。

※横浜市の相続税路線価を調べる方法についての記事もございます。下記リンクをご参考ください。

参考記事:横浜市の相続税路線価を調べる方法

まとめ

この記事では、相続税申告の対象となる相続財産について、申告書の第11表にも触れながら詳しく解説を行いました。

相続税申告には多くの必要書類が発生するほか、細目など何を記載したらいいのかわからない項目もあります。しかし、期限内申告する必要があるため、スピーディーに対応していく必要があります。

また、不動産評価など、専門家のアドバイスを適切に受けなければ相続税を多く支払ってしまうリスクもあるため慎重に進める必要があります。

相続税に直面したら、まずは税理士に相談することがおすすめです。

税理士は申告の手続きはもちろん、特例や控除についてもアドバイスしています。まずはお気軽に、響き税理士法人にご相談ください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!