相続人のなかに未成年者が含まれるケースは決して珍しくありませんが、未成年者のみが適用することができる相続税の控除があることをご存知でしょうか。未成年者のみが適用できる控除のことを「未成年者控除」といい、一定の要件を満たすことで適用することができます。

「未成年の年齢は今は20歳?18歳?」

「未成年者控除の適用でいくらの控除がとれるの?」

などの疑問を抱く方も多いのではないでしょうか。そこで今回は相続税の未成年者控除を中心に、相続税の計算の流れなどを解説していきます。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税の未成年控除とは

未成年者控除とは相続税額の税額控除の1つであり、相続人の中に未成年者が含まれる場合に、未成年者の相続税額から一定額を控除できる制度のことをいいます。

相続税については相続人の年齢にかかわらず相続税が課せられますが、未成年者については教育費や養育費などの費用が発生することを考慮して、このような特例が創設されています。

未成年者控除の計算はどのようにおこなう?

未成年者控除の計算は次の算式で計算をおこないます。

未成年者控除=(18歳−16歳)×10万円=20万円

今回のケースでは未成年者控除が20万円となるため、弟の相続税納税額が50万円から20万円を差し引いた30万円となります。

また、弟の相続税納税額よりも未成年者控除額が大きい場合は、扶養義務者などの相続人から差し引くことができます。

未成年控除の適用要件とは

未成年者控除は未成年であれば誰でも適用できる税額控除ではなく、いくつかの要件を満たす必要があります。具体的に未成年者控除を適用するためには、次の4つの適用要件を満たしていなければなりません。

- 相続開始時点で未成年であること

- 相続開始時点で日本国内に住所があること

- 法定相続人であること

- 相続や遺贈により財産を取得していること

相続開始時点で未成年であること

1つ目の条件は相続開始時点で未成年の相続人に該当していることです。ここでいう「未成年の相続人」とは18歳未満の相続人のことを指します。

以前は20歳未満の相続人が未成年の相続人とされてきましたが、2022年4月1日より、未成年者の年齢が20歳から18歳に引き下げられたことにより、未成年者控除の適用年齢も18歳に引き下げられています。また、18歳未満であれば未成年者に該当するため、生後間もない赤ちゃんや、相続発生時にお腹のなかにいる胎児についても、未成年者として未成年者控除の対象となります。

相続開始時点で日本国内に住所があること

2つ目の条件は相続開始時点で日本国内に住所があることです。そのため、被相続人が日本国内に住所がある場合でも、対象となる相続人が日本国内に住所をもっていないければ、未成年者控除を適用することはできません。

「短期留学している場合はどうなる?」

「一時的に海外に住んでいる場合は?」

などの疑問を抱く方もいらっしゃるのではないでしょうか。

未成年者控除を適用する場合における住所の要件については、例外とする条件もあり、次の2つの条件を満たす場合は、日本国内に住所がない場合でも条件を満たしたことになります。

- 日本国籍を有していること

- 被相続人または相続人のいずれかが、相続開始前5年前に日本国内に住所があること

- 相続開始時点で日本国籍を有している

- 相続開始前5年前に日本国内に住所がある

上記の2つの条件を満たしているため、相続開始時点で日本国内に住所がない場合でも未成年者控除の対象となります。

法定相続人であること

3つ目の条件は法定相続人であることです。相続では遺言制度により法定相続人以外の人が財産を取得する場合があります。この場合における法定相続人ではない人については、未成年者控除を適用することはできません。

相続や遺贈により財産を取得していること

4つ目の条件は相続や遺贈により財産を取得していることです。未成年者控除は未成年者が被相続人から財産を取得した場合にのみ適用できる控除となります。

そのため、未成年者である相続人が財産を取得しておらず、その他の相続人のみが財産を取得している場合は未成年者控除を適用することはできません。

未成年控除を適用する場合の年齢の数え方

未成年者控除を計算する際は下記の算式で計算されますが、この場合における年齢の数え方には注意が必要です。

ここでいう相続時の年齢は「満年齢」で数えられます。そのため、相続発生時に16歳9ヶ月である場合は「16歳」で計算をおこないます。

そもそも相続税はどのように計算する?

相続税の計算は所得税や法人税のような計算方法とは異なり、少し特殊な計算方法となっています。ここでは相続税の計算がどのような流れでおこなわれていくのかを解説していきます。

また、相続税の計算の流れを確認するうえで、未成年者控除がどのステップで適用されているのかも併せて確認しておきましょう。

相続財産の集計

はじめに相続財産の集計をおこないます。集計する相続財産は被相続人ごとに異なり、

- 現金や預貯金

- 土地や建物などの不動産

- 有価証券

- 貴金属や骨とう品

- ゴルフ会員権などの権利

財産を集計する際には、それぞれの資産を金額に換価する作業があり、これを「財産評価」といいます。財産評価では資産の種類ごとに定めれれた方法で評価する必要があり、誤った方法で財産評価をおこなってしまうと相続税額に影響を及ぼすため注意が必要です。また、場合によっては相続財産の中に「マイナスの財産」が含まれている場合もあります。

- 借入金

- 医療費の未払い

- 税金の未納分

その他にも葬式費用なども含まれるため、集計漏れがないように注意が必要です。

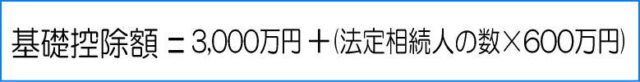

基礎控除の計算

相続財産の集計後は基礎控除を計算します。基礎控除の金額によって相続税の申告が必要であるかどうかを判断することができるため、間違わないように注意しましょう。

基礎控除の計算は次の算式でおこなうことができます。

上記の算式で求めた基礎控除額を正味相続財産から差し引き、相続税が課税される「課税遺産総額」を計算します。

相続税総額の計算

相続税の計算では課税遺産総額を法定相続分を元に按分し、それぞれの金額に相続税率※1を乗じます。

| 配偶者 | (1億2,000万円×1/2)×30%−700万円=1,100万円 |

|---|---|

| 子① | (1億2,000万円×1/4)×15%−50万円=400万円 |

| 子② | (1億2,000万円×1/4)×15%−50万円=400万円 |

| 相続税総額 | 1,100万円+400万円+400万円=1,900万円 |

※1 相続税率は以下のとおりです

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | — |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

各人の相続税額の計算および納税額の確定

相続税の総額を計算した後は、総額を実際の相続割合に応じて按分します。そのため、相続財産を「だれに」「どの財産を」相続させるのかを決めておく必要があります。

| 配偶者 | 子① | 子② | 合計 | |

|---|---|---|---|---|

| 課税遺産総額 | 1億2,000万円 | |||

| 法定相続割合 | 1/2 | 1/4 | 1/4 | - |

| 法定相続割合に基づく相続税額 | 1,100万円 | 400万円 | 400万円 | 1,900万円 |

| 実際相続分 | 6,000万円 | 3,900万円 | 2,100万円 | 1億2,000万円 |

| 実際相続分に基づく相続税額 | 950万円 | 617.5万円 | 332.5万円 | 1,900万円 |

| 配偶者控除 | △950万円 | — | — | △950万円 |

| 未成年者控除等 | — | — | △60万円 | △60万円 |

| 相続税納税額 | 0円 | 617.5万円 | 270.5万円 | 888万円 |

このように、未成年者控除は各相続人の納税負担額を計算したあとに、差し引かれる控除となっています。子②の未成年者控除の計算は下記のとおりです。

未成年者控除の額=(18歳−12歳)×10万円=60万円

未成年者がいる場合の遺産分割協議はどうする?

遺産分割協議は相続人が2人以上いる場合におこないますが、未成年者については遺産分割協議に参加することができません。

遺産分割については法律行為の1つとなっており、未成年者は法律行為ができないこととされているためです。一般的に未成年者の相続人が遺産分割協議に参加する場合は、未成年者の親権者や法定代理人がおこないます。

しかし、多くの場合は親権者についても未成年者とともに、相続人に含まれているケースがほとんどであるため、未成年者の代わりに法定代理人が遺産分割協議に参加することが多いといえます。具体的には家庭裁判所にて特別代理人の申し立てをおこない遺産分割協議を進める流れとなります。

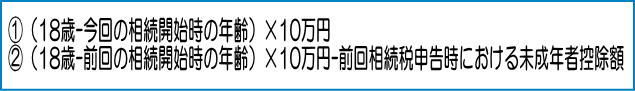

過去に未成年控除を適用している場合は注意が必要?

過去の相続税申告時において、未成年者控除を適用している場合は注意が必要です。

未成年者控除については2回目の相続税申告時に控除できる金額が制限されるため、1回目と2回目とでは控除額が異なります。具体的には1回目の相続税申告時における未成年者控除可能額と、未成年者控除適用額の差額が上限額となります。

算式で表すと下記の①および②のいずれかのうち、金額の少ない方が控除上限額となります。

- 相続発生年:平成27年

- 未成年者の年齢:1歳

- 未成年者の相続税額:90万円

である場合、未成年者控除額が相続税額より大きいため、1回目における相続税の未成年者控除額は90万円となります。「未成年者控除額=(20歳−1歳)×10万円=190万円」

2回目の相続時において、

- 相続発生年:令和5年

- 未成年者の年齢:9歳

- 未成年者の相続税額:100万円

である場合、未成年者控除額については下記の①〜②のうち、いずれか金額の少ない方が未成年者控除額となります。そのため、上記の事例の場合、80万円が未成年者控除の上限額となります。

- (18歳−9歳)×10万円=90万円

- (18歳−1歳)×10万円−90万円=80万円

未成年者の相続税額よりも未成年控除額が多い場合は扶養義務者から控除できる?

未成年者の相続税額よりも未成年者控除額が多い場合は、控除しきれない金額を扶養義務者の相続税額から控除することができます。扶養義務者の定義については相続税法基本通達によって次のように定められています。

- 夫または妻

- 父または母

- 子または孫

- 祖父または祖母

- 兄弟または姉妹

- 家庭裁判所の審判によって扶養義務者と認められた3親等内の親族

- 「生計を一とする」3親等内の親族 ※1

※1 「生計を一とする」とは日常の生活を共におこなっていることを意味します。

ここでは必ずしも同居を要件としているわけではなく、次のような場合も「生計を一とするもの」として取り扱われます。

- 勤務や修学等の余暇において親族のもとで起居を共にしている場合

- 生活費や学資金、療養費等の送金が行われている場合

また、同居している場合において互いに独立した生活を営んでいると認められる場合は、「生計を一にする」としてみなされないため注意が必要です。

扶養義務者から未成年控除額を差し引く場合の計算事例

ここでは法定相続人が子2名であった場合における、扶養義務者から未成年者控除額を差し引く場合の計算事例を紹介します。

| 子A | 子B | |

|---|---|---|

| 相続発生時の年齢 | 22歳 | 12歳 |

| 未成年者控除前相続税額 | 40万円 | 40万円 |

| 未成年者控除上限額 | ー | 60万円(18歳−12歳)×10万円 |

| 未成年者控除額 | ー | 40万円 |

| 扶養義務者から差し引くことができる未成年者控除額 | 20万円(60万円−40万円) | ー |

| 相続税納税額 | 20万円 | 0円 |

相続税がかからなくても申告が必要なときがある?

相続税の計算は被相続人の財産が一定額以下であれば納税額は0円となり、相続税の申告は必要ありません。しかし、場合によっては相続税がかからない時でも申告が必要な場合があるため注意が必要です。

相続税は申告をおこなわなければ適用できない控除がいくつかあり、それらの控除を適用することで相続税が0円になるような場合は申告が必要になります。相続税がかからなくても申告が必要なケースとしては、配偶者控除を適用する場合が挙げられます。

配偶者控除を適用するためには相続税の申告をおこなうことが適用条件の1つとなっているため、正味遺産総額が基礎控除額を上回り、配偶者控除を適用することで相続税が0円になる場合は申告が必要となります。また、配偶者控除については相続税の申告を必要とする条件以外にも、申告期限内に申告をおこなうことが適用条件の1つとなっています。そのため、申告期限内に申告をおこなっていない場合は、配偶者控除が適用できずに相続税が発生する可能性もあるため注意が必要です。

配偶者控除の他にも特例や特定の控除を適用する場合には、相続税の申告が必要な場合があり、具体的には次の控除や特例を適用する場合などが該当します。

- 小規模宅地の特例を適用する場合

- 農地の納税猶予の特例を適用する場合

小規模宅地の特例を適用する場合

小規模宅地の特例とは条件を満たす土地を相続した場合に適用できる特例のことをいい、適用することで土地の評価額を一定割合減額できる特例制度となっています。小規模宅地の特例についてはどのような土地でも良いわけではなく、一定の条件が設けられています。

- 配偶者や同居親族が引き続き居住する場合

- 事業を継続する場合

など、いくつかの要件を満たすことが必要とされており、その他にも小規模宅地の特例を適用できる土地であることを証明する書類を添えて、相続税の申告をおこなわなければなりません。

農地の納税猶予の特例など

農地の納税猶予の特例とは農地を相続した場合に、一定の要件を満たすことで相続税の納税が猶予される特例のことをいい、場合によっては相続税が免除されることもあります。

また、国や特定団体への寄付金や特定計画山林についての特例などもあり、いずれの特例も相続税の申告をおこなわなければ適用することができないため、申告漏れに注意が必要です。

まとめ

相続人のなかに未成年者が含まれている場合は、未成年者控除によって相続税額を抑えることができる場合があります。しかし、未成年者には特別代理人の選任が必要であることが一般的であるため、遺産分割協議などの手続きに時間がかかる場合がほとんどです。そのため、未成年者が相続人になる場合は、なるべく早めに手続きを開始するようにしましょう。

また、相続税には未成年者控除以外にも様々な控除や特例がありますが、控除や特例を適用することができるかどうかの判断や財産評価など、非常に多くの専門知識を必要とします。誤った知識で相続税の申告をおこなってしまうと、無駄な税金を納めてしまうことになる場合や、罰金などのペナルティが発生する場合もあります。

そうならないためにも相続税の申告は専門家である税理士などに依頼することをおすすめします。相続税は生前からの対策が非常に重要となるため、まずは相談からはじめてみてはいかがでしょうか。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!