相続税の贈与税額控除の仕組みをご存知ですか?亡き父から贈与を受けていたが、贈与税額控除の計算方法がわかりませんという方。夫が亡くなる直前に贈与を受けた財産について、贈与税の配偶者控除を適用したのですが、贈与税額控除の計算方法がわかりませんという方。今回の記事を是非ともお読みください。

相続税の贈与税額控除は、相続税の計算において生じる相続税と贈与税の二重課税による相続人の負担増を軽減するための控除制度です。相続税や贈与税の負担を軽減できる制度であり、相続税を納付する際には、適切な計算をして控除の申告を行うべきです。

この記事では、相続税の贈与税額控除に焦点を当て、制度の仕組みと計算方法について詳しく説明します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

贈与税控除とは二重課税を避けるために相続税額から控除できる仕組み

贈与税控除とは、相続税と贈与税の両方を支払う必要がないように、相続税から控除できる控除のことです。

贈与税は贈与に、相続税は相続発生時にかかる可能性があります。贈与税と相続税は同じ財産に課税されえます。重複を避けるために、控除できる金額を計算し、申告書に入力する必要があります。

もしこの控除を適用せず申告書に記載がなければ、相続税の額は支払わなくてもよい税額も含めて計算され、この額を納めたとしても、税務署は相続税を過重に納めたことを教えてくれません。したがって、過払いにならないように、納税者自身が控除すべき額を計算して申告する必要があります。

贈与税額控除は、相続税額から直接控除できるため、控除するとしないでは納税額が大きく異なります。過去数年間に贈与税を支払ったことがある場合は、必ずチェックしておくべき控除であると言えるでしょう。

暦年課税

暦年課税と呼ばれる贈与税には110万円の基礎控除があります。

つまり、1年以内に贈与を受けた金品が110万円以下なら課税はなされません。贈与税の計算式は以下の通りです。

一部の方を除き、普段贈与税のことを気にしなくて済むのは、110万円相当の金品をもらうことがめったにないからです。

ただし、相続発生前3年以内に贈与した財産については、相続税の計算上、受け取った財産の評価額が相続財産の評価額に加算される「生前贈与加算」というルールがあります。

一般に年110万円超の贈与を行うと贈与税がかかりますが、相続発生前3年以内の贈与についての贈与税は贈与税控除として相続税から引くことができます。なお生前贈与加算について、以下に該当する分は加算する必要はありません。

- 贈与税の配偶者控除の特例を受けている又は受けようとする財産のうち、その配偶者控除額に相当する金額

- 直系親族から譲り受けた住宅等の購入資金のうち、非課税の適用を受けた金額

- 直系親族から一括して受領した教育資金のうち、非課税の適用を受けた金額

- 直系尊属から一度に受け取る結婚・養育費のうち、非課税の適用を受けた金額

祖父母から孫への生前贈与が勧められる理由

相続対策では「祖父母が健在なうちに孫に贈与すること」を勧めるケースがありますが、万が一贈与から3年以内に祖父母が亡くなった場合でも、孫が相続人に該当しない場合が多いからです。

【生前】祖父が亡くなる3年前に孫に80万円を贈った。

【相続時】祖父の死後、配偶者である祖母と二人の子供が相続人になった。

しかし、孫は相続人ではないため、生前贈与加算はなされなかった。

相続時精算課税

相続時精算課税とは原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる贈与税の制度です。

受取人は贈与税を支払わずに最大2,500万円の贈与を受けることができ、贈与者が死亡した場合、贈与時の贈与財産の価額と相続財産の価額の合計から相続税額が計算されます。

つまり贈与税額控除を適用しないと2,500万円を超える部分にかかる贈与税と贈与者が死亡したことによる相続税が二重に課税されることになります。したがって、既に支払った贈与税は贈与税額控除として差し引くことができます。

贈与税額控除の適用要件

亡くなった方から財産を相続した

贈与税額控除の対象となるのは、相続等により財産を取得した人です。

法定相続人が亡くなった方から財産を相続する場合や、法定相続人でない方(孫・内縁の妻など)が遺言により財産を相続する場合も贈与税額控除の対象となります。

生前贈与が加算されている

贈与税額控除とは、生前贈与加算がなされることによる相続税と贈与税の二重課税を解消するための規定です。

贈与された財産が生前贈与加算により相続税の課税価額に上乗せされない場合は、二重課税の問題はないので、贈与税額控除を適用するには生前贈与加算が必要です。

課せられた贈与税がある

贈与税が課せられていない贈与財産であれば二重課税の問題はないので、贈与税額控除を適用するには課せられた贈与税があることが要件になります。

なお贈与税の申告を忘れたとしても、贈与税額控除の規定は適用されます。

この場合、贈与税の期限後申告を行う必要があります。

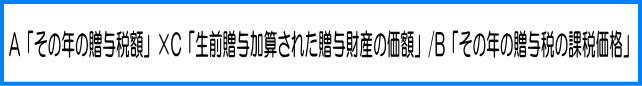

贈与税額控除の計算式

A「その年の贈与税額」には生前贈与加算されない贈与財産にかかる贈与税額(贈与税額控除の対象とはならない)も含まれています。そこで上記の式を使用して、贈与税額控除の対象とならない贈与財産に対応するその年の贈与税額を除外します。

A「その年の贈与税額」は贈与税の外国税額控除前の金額を用いることになります。Aとして贈与税の外国税額を控除した後の金額を用いると、相続税と海外で納付した贈与税額(外国税額)とで二重に納付が生じるからです。またA「その年の贈与税額」には附帯税は含まれません。

期日までに申告書を提出しなかった場合などに課せられる利子税・加算税・延滞税は、罰則としての意味合いがあるため控除は認められません。

B「その年の贈与税の課税価額」とC「生前贈与加算された贈与財産の価額」については、贈与税の配偶者控除(おしどり贈与)が適用される場合、配偶者控除に相当する額(特定贈与財産)を控除します。

この場合、BとCからそれぞれ配偶者控除に相当する2,000万円が控除されます。さらに、相続時精算課税にかかる贈与税額控除は、暦年課税の贈与税額控除とはルールが異なるため、上記の計算式には相続時精算課税にかかる贈与税額と課税価格は含まれません。

贈与税額控除について注意すべきこと

「相続開始前3年以内」は日にち単位

贈与税は、その年の1月1日から12月31日までの贈与に対して課税されます。一方、相続税の課税価格に上乗せされる贈与は、相続開始前3年以内の日になされたものです。

したがって、2019年4月13日に死亡した場合、2016年に生前贈与がなされたとしても2016年4月13日以前の贈与は生前贈与加算されません。そのため贈与税額控除は受けられません。

贈与税額が0円の場合でも、相続税の課税価格への加算はなされる

贈与税の基礎控除額:110万円以下で毎年贈与している場合、または死亡した年に贈与した場合は、贈与税額控除はありませんが、当該贈与された財産の価格を相続税の課税価格に加算する必要があります。

生前贈与の加算は相続等により財産を取得した人に適用される

贈与を受けたとしても、相続等による財産の取得がない場合は、過去の贈与財産を加算する必要はありません。

なお生命保険金を受け取った場合は、相続放棄をしていても、過去の贈与財産を加算する必要があります。

贈与税額控除を適用する際の申告書

相続前3年以内の贈与について贈与税額控除の対象となる場合は、相続税申告書の第表4の2と第14表を作成してください。

第4表の2「暦年課税分の贈与税額控除額の計算書」、相続税申告書の第14表「純資産価格に加算される暦年課税分の明細書」です。

相続時精算課税は還付対象になりうる

贈与税額控除の額が相続税額を超えると、引き切れない額が生じます。控除しきれない部分が還付されるかどうかは、贈与税額控除の計算の基礎となる贈与税の課税方法によって異なります。

贈与税には「暦年贈与」と「相続時精算課税」の2種類があることはすでにお伝えしました。「暦年贈与」では還付を受けられませんが、相続時精算課税では還付を受けられます。

まとめ

ここまで相続税の贈与税額控除について詳しく説明して来ましたが、理解できましたか?

亡くなる直前の贈与による相続税の過重な節税を排除するため、3年間の生前贈与加算の制度があります。一方、贈与税額控除は、贈与税を納付していても相続税がかかることによる二重課税を防ぐための制度です。

相続前3年以内に贈与税を納付した場合は、贈与税額控除が適用できるか確認しておきましょう。税額控除を含む相続税の計算が気になる方や、期日までに正確な申告書を作成したいという方は、相続に強い税理士にご相談されることをお勧めします。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

また、親から子に500万円を贈るとすると、まとめて贈ると贈与税がかかります。しかし毎年100万円を5年間贈与すれば贈与税はかかりません。