相続税とは、亡くなられた被相続人が所有していた財産を受け継ぐ際に課税されるものです。しかし、財産を相続する方すべてに課税されるものではなく、基礎控除を上回ると課税されます。

しかし、相続税にはさまざまな種類の控除や特例が用意されているため、基礎控除を上回ったとしても0円となるケースもあります。

そこで、本記事では被相続人が残した財産が2,500万円だった場合に、相続税はどうなるのか詳しく解説します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

被相続人の財産が2,500万円だったら相続税はかからない

被相続人が生前に所有していた財産が2,500万円だった場合は「相続税はかかりません」。

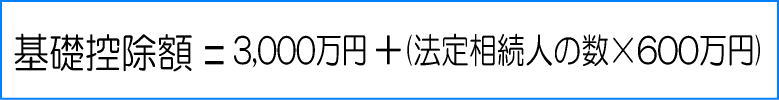

冒頭に触れたように相続税は「基礎控除」を上回る時に課税されます。基礎控除は以下の算式で求めます。

つまり、基礎控除の最低金額である「3,000万円」を下回る場合は相続税がかからないのです。

相続人の数と基礎控除枠

基礎控除の計算式を見ると「法定相続人の数×600万円」とあります。基礎控除枠は、法定相続人の数が多いと、比例して基礎控除の金額も増えるしくみです。人数ごとの基礎控除枠は以下のように変わります。

| 法定相続人の数 | 基礎控除の計算式 | 基礎控除額 |

| 1人 | 3,000+(600×1) | 3,600万 |

| 2人 | 3,000+(600×2) | 4,200万 |

| 3人 | 3,000+(600×3) | 4,800万円 |

| 4人 | 3,000+(600×4) | 5,400万円 |

| 5人 | 3,000+(600×5) | 6,000万円 |

なお、法定相続人には内縁関係の人や相続順位外の親族などは含まれません。

財産が2,500万円なら相続税申告も不要

被相続人の財産が2,500万円だった場合、基礎控除内におさまるため相続税は課税されません。相続税が課税されない場合、相続税申告も不要です。

相続税の課税対象となる財産とは

相続税の課税対象となる財産は、相続で引き継ぐ被相続人の財産・権利などです。具体的には現金や預貯金、有価証券や不動産、著作権などが含まれます。

また、相続財産には負債も含まれます。生前に被相続人が消費者金融から借入していたり、リース料や未払家賃などがあった場合は、こうした負債も相続財産の対象です。(債務は控除できます)

また、民法上では相続財産の対象にはならないものの、相続税の課税対象となる「みなし相続財産」もあります。具体的には、被相続人の死亡後に支払われる生命保険金や損害保険金等が対象です。

| 相続税の課税対象となるもの ①現金や預貯金など、被相続人が所有していた財産(負債含む) ②みなし相続財産 |

相続税の課税対象にならない財産もある

仮に基礎控除を超える金額の財産がある、と思っていても相続税の課税対象にはならない財産なら、相続財産に加える必要はありません。

たとえば仏壇仏具や墓地などの「祭祀財産」は相続税の課税対象にはなりません。生命保険金等についても「法定相続人数×500万円」までは控除できるため、この枠内におさまれば相続税の課税対象にはなりません。

| 相続税の課税対象にはならないもの ①お墓や仏壇などの祭祀財産 ②「法定相続人数×500万円」の控除内におさまる生命保険金等 |

本当に財産は2,500万円?正味財産の計算に注意

被相続人の財産が2,500万円しかなければ基礎控除内なので、相続税はかかりません。

しかし「正味財産」が本当に2,500万円なのか、相続税計算を行う際には注意する必要があります。そこで、この章では正味財産について計算時の注意点を解説します。

相続における正味財産|計算時の注意点

相続における正味財産とは、被相続人が所有していたプラスの財産から、借金や滞納税などのマイナスの財産を引いた財産の総額を意味します。

たとえば、近年株式市場は賑わっており、2024年には日経平均株価が4万円台を突破しました。被相続人の購入時よりも評価額が大きく伸びており、相続時に思いがけない評価額になっていることも考えられます。

相続財産の価額は原則「相続開始時」である被相続人の死亡時の時価で評価するため、計算時には注意が必要です。

また、不動産の評価は非常に複雑です。特に土地の評価は難解で、路線価方式と倍率方式があり、計算を誤ってしまうと正味財産の金額も大きく変動します。

正確な計算ができていないと、相続税の過少申告や払い過ぎが起きる可能性があるため、十分な注意が必要です。

基礎控除枠を超えると必ず相続税が課税される?

仮に基礎控除の3,000万円を大きく超えている場合は、相続税が必ず課税されるのでしょうか。基礎控除を超えていると、相続税が課税される可能性は高くなります。

しかし、基礎控除を超えていても、その他の控除や特例を活用することで相続税が課税されないケースがあります。詳しくは以下です。

申告しなくてもよい4つの控除

基礎控除を超えていても、控除の適用で相続税が課税されない可能性があります。

以下4つの控除は相続税計算を行い、控除を適用した結果0円なら「相続税申告をしなくてもOK」です。

| 障害者控除 | 相続人が85歳未満の障害者だったとき、相続税の額から一定額が控除できる |

| 未成年者控除 | 相続人が未成年者だったとき、相続税の額から一定額が控除できる |

| 相次相続控除 | 今回の相続を起点に過去10年以内に被相続人が相続や遺贈などで相続税を支払っていたとき、今回の相続税の額から一定の金額を控除できる |

| 外国税額控除 | 海外の財産を相続しその国で課税が行われる場合、外国で支払った相続税に相当する金額を日本の相続税から一定額控除できる |

相続税の計算時には、こうした控除の適用に漏れがないか必ず確認しましょう。

申告が必要な4つの控除

次に紹介する4つの控除は、控除の適用の結果相続税計算の結果0円になったとしても「相続税申告が必要」です。

| 配偶者の税額軽減(相続税の配偶者控除) | 被相続人の配偶者が相続で遺産を取得する際1億6千万、もしくは法定相続分まで課税されない控除 |

| 小規模宅地等の特例 | 被相続人の自宅などを取得する際、要件を満たしていれば土地の評価額が最大80%下がる特例 |

| 寄付金控除 | 相続人が相続した財産を自治体などへ寄付した際に、その財産について相続税が非課税となる控除 |

| 農地の納税猶予の特例 | 被相続人が営んでいた農業を相続人が継続する際、要件を満たすと農地について相続税の納税猶予が認められる特例 |

これら4つの控除は、控除を適用した結果相続税が0円だったとしても相続税申告を行う必要があります。また、この4つの控除は適用要件の判断が難しく、税理士へご相談されることがおすすめです。

相続税申告は複雑!迷ったら税理士へご相談を

2,500万の正味財産なら相続税は基礎控除の範囲内のため課税されません。しかし、財産の評価が難しい不動産や非上場株式などがあった場合には、予想以上に財産の価値があり、相続税が課税されることも少なくありません。

相続税計算は時に複雑な控除や特例を活用することも多く、迷ったら税理士へご相談されることがおすすめです。

相続税申告を税理士へ相談するメリット

相続税はご自身で申告することも可能です。しかし、控除や特例の漏れが生じたり、計算が遅れ申告期限に間に合わないリスクもあります。

相続税申告を税理士へ相談すると、主に以下3つのメリットがあります。

①相続税の節税を提案してもらえる

相続税に詳しい税理士へ相談すると、気が付かなかった控除や特例が判明することがあります。また、不動産を適切に評価することで相続税が抑えられる可能性もあります。次の相続に向けた対策も含めて提案してもらえるため、未来に備えた相続税申告が実現します。

②ストレスを軽減できる

相続税申告にはさまざまな種類の書類を用意したり、相続人間の協議をスムーズに終える必要があります。税理士にご依頼いただくと、申告に必要な一連の作業の多くを代行してもらえるため、ストレスが大きく軽減できます。

③安全な申告ができる

誤った相続税申告を行うと、税務署による税務調査のリスクが高くなります。税理士はどのような場合に税務調査の対象になりやすいか熟知しており、ご自身で行うよりも圧倒的に安全な申告が可能です。

まとめ

本記事では、被相続人の財産が「2,500万円」だった場合に、相続税の課税はどうなるのか詳しく解説しました。2,500万円なら相続税の基礎控除内であるため、相続税は課税されません。

また、基礎控除を超えた場合でも控除や特例を使えば、相続税がかからないケースもあります。ただし、控除や特例は申告の有無や適用要件を慎重に確認する必要があるため、注意が必要です。

相続税についてご不明点がありましたら、お気軽に横浜市の響き税理士法人へご相談ください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。