相続が発生すると心配になるのが「相続税」ではないでしょうか。相続税は両親や一定の親族などから現金や預金、土地や建物などを相続すると発生する税金ですが、相続が発生すると必ずかかる税金というわけではありません。

「相続税がかからない範囲はどこまで?」

「そもそも相続税ってどうやって計算するの?」

と疑問に思う方は多いのではないでしょうか。

そこで今回は、相続税が非課税となる条件や、相続税の計算方法などを中心に解説していきます。後半では、相続税計算の際の特殊な控除などについても解説していますので、ぜひご参考に。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税はいくらまでなら税金がかからない?

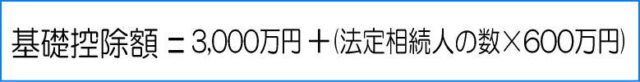

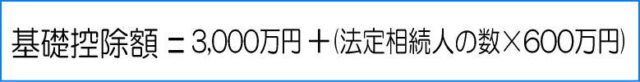

相続税は相続が発生すると必ずかかる税金ではなく、一定額以上の財産を相続した場合に発生します。ここでいう一定額とは「相続税の基礎控除額」を指し、基礎控除額は下記の算式で計算します。

一般的に法定相続人が0人であることは珍しく、法定相続人が1人を想定してみましょう。この場合の基礎控除額は3,600万円(3,000万円+1×600万円)となります。

そのため、相続財産が3,600万円以下なら相続税がかかりません。

法定相続人とは

相続税がかかるかどうかの判断基準ともなる法定相続人ですが、具体的にどのような人が法定相続人にあたるのでしょうか。

法定相続人とは、被相続人の財産を相続できる権利のある人をいい、具体的な相続人の範囲と法定相続分については、民法で第1順位から第3順位まで定められています。なお、死亡した人の配偶者は常に相続人となります。

法定相続人(第1順位)

第1順位の法定相続人となる親族は「死亡した人の子供」です。

ただし、法定相続人となる子供がすでに死亡している場合は孫が代襲相続人となり、子供の代わりに相続することになります。さらに、子供および孫が死亡しており、ひ孫がいる場合はひ孫が代襲相続人となります。

このように、第1順位となる法定相続人については、世代が途切れるまで代襲相続が発生することになります。この他にも、先妻や先夫、内縁関係者などについては法定相続人となることはありません。

しかし、それぞれとの間に子供がいる場合は先妻や先夫などに関係なく、その子供が第1順位の法定相続人となります。また、被相続人に養子がいる場合は、養子も第1順位の相続人となり、民法上の相続人としては養子の人数に制限はありません。ただし、相続税を計算する際の法定相続人とする養子の数は制限が設けられており、実子の有無に応じて下記のように定められています。

| 実子がいる場合 | 1人まで |

|---|---|

| 実子がいない場合 | 2人まで |

法定相続人(第2順位)

第2順位の法定相続人となる親族は「被相続人の直系尊属」です。

直系尊属とは父母や祖父母などのような自分よりも前の世代の親族のことをいい、系統が直通している親族のことを意味します。そのため、被相続人の父母が存命である場合は、父母が第2順位の法定相続人となります。

また、父母と祖父母のどちらも存命である場合は、被相続人に近い親族が法定相続人となるため、父母が優先的に法定相続人となります。ただし、第2順位の法定相続人はあくまでも第2順位であるため、上記の通り子供がいる場合は子どもが第1順位の法定相続人となり、父母が法定相続人となることはありません。

法定相続人(第3順位)

第3順位の法定相続人となる親族は「兄弟姉妹」です。

上記の第1順位である子供、第2順位である被相続人の直系尊属がいない場合は、兄弟姉妹が法定相続人となります。ただし、被相続人の兄弟姉妹が死亡している場合は、兄弟姉妹の子供(甥や姪)が代襲相続人として法定相続人になるため注意が必要です。

次では法定相続人における法定相続分について、どのような違いがあるのかをパターン別に確認していきましょう。

パターン別法定相続人と法定相続分

法定相続人の順位については上記のとおりですが、法定相続人が相続できる相続分(法定相続分)の割合や、取り扱いについては順位ごとに異なります。具体的に順位の高い相続人がいる場合は、その順位以下の相続人は相続財産を受け取る権利がないことになります。

また、上記の第1順位から第3順位までの法定相続人以外にも、配偶者は無条件で法定相続人になります。そのため、法定相続分の割合についても順位ごとに異なり、具体的に下記のような割合になります。

| 順位 | 法定相続人と法定相続分の割合 | |

|---|---|---|

| 第1順位 | 被相続人の子供 1/2 | 配偶者 1/2 |

| 第2順位 | 被相続人の直系尊属 1/3 | 配偶者 2/3 |

| 第3順位 | 被相続人の兄弟姉妹 1/4 | 配偶者 3/4 |

法定相続人を確定させるためには、被相続人や相続人の戸籍を詳しく調べる必要があります。

「実は養子がいて相続が発生するまで気づかなかった」

「相続分をめぐってトラブルになった」

など、親族間におけるトラブルは珍しくないため、事前に誰が法定相続人になるのかを把握しておくとよいでしょう。

次では具体的に相続税がどのような流れで計算されるのかを確認していきましょう。

相続税の計算の流れを確認しよう

はじめに被相続人が所有していた財産の集計をおこないます。集計する相続財産は被相続人ごとに異なるため、次の所有するすべての財産の集計をおこなう必要があります。

- 現金や預貯金

- 土地や建物などの不動産

- 有価証券

- 貴金属や骨とう品

- ゴルフ会員権などの権利

- 生命保険金

財産を集計する際には、被相続人が財産をいくら所有していたのかを集計する必要があるため、それぞれの財産を金額に換価する必要があり、これを「財産評価」といいます。

財産評価では資産の種類ごとに定めれれた方法で評価する必要があり、資産の種類によっては非常に複雑な計算を必要とする場合もあります。また、相続財産は上記のようなプラスの財産だけとは限りません。

場合によっては相続財産の中に「マイナスの財産」が含まれている場合もあります。マイナスの財産とは、次のようなものが挙げられます。

- 借入金

- 医療費の未払い

- 税金の未納分

- 葬式費用

上記のようなマイナスの財産も相続財産として集計する必要があるため、集計漏れがないように注意が必要です。

基礎控除の計算

相続財産の集計後は基礎控除を計算します。基礎控除の金額によって相続税の申告が必要であるかどうかを判断することができるため、間違わないように注意しましょう。

基礎控除の計算は次の算式でおこなうことができます。

上記の算式で求めた基礎控除額を相続財産の合計金額から差し引き、相続税が課税される「課税遺産総額」を計算します。

相続税総額の計算

上記で算出した「課税遺産総額」を法定相続分を元に按分し、それぞれの金額に相続税率を乗じます。相続税率については次のようになっています。

| 相続税率 | ||

|---|---|---|

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | — |

| 1,000万円超 ~ 3,000万円以下 | 15% | 50万円 |

| 3,000万円超 ~ 5,000万円以下 | 20% | 200万円 |

| 5000万円超 ~ 1億円以下 | 30% | 700万円 |

| 1億円超 ~ 2億円以下 | 40% | 1,700万円 |

| 2億円超 ~ 3億円以下 | 45% | 2,700万円 |

| 3億円超 ~ 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

次のような条件の場合における相続税総額は1,900万円になります。

| 【条件】 | 課税遺産総額:1億2,000万円

法定相続人:配偶者と子2人 |

|---|---|

| 【相続税総額の計算】 |

相続税総額:1,100万円+400万円+400万円=1,900万円 |

各人の相続税額の計算および納税額の確定

相続税総額を計算した後は、相続税総額を実際の相続割合に応じて按分計算します。そのため、遺産分割協議が終わっていなければ、最終的な相続税額を計算することはできません。この段階では相続財産を「だれに」「どの財産を」相続させるのかを決めておく必要があるということになります。

ここでは、先ほどの事例を使用し、実際の相続割合が次のような場合における最終的な相続税額を計算してみましょう。

| 配偶者 | 子① | 子② | 合計 | |

|---|---|---|---|---|

| 課税遺産総額 | 1億2,000万円 | |||

| 法定相続割合 | 1/2 | 1/4 | 1/4 | - |

| 法定相続割合に基づく相続税額 | 1,100万円 | 400万円 | 400万円 | 1,900万円 |

| 実際相続分 | 6,000万円 | 3,900万円 | 2,100万円 | 1億2,000万円 |

| 実際相続分に基づく相続税額 | 950万円 | 617.5万円 | 332.5万円 | 1,900万円 |

| 配偶者控除 | △950万円 | — | — | △950万円 |

| 相続税納税額 | 0円 | 617.5万円 | 332.5万円 | 950万円 |

上記の計算例では、「配偶者控除」によって配偶者の相続税負担額が0円になっていることが確認できます。配偶者控除については後半で詳しく解説していますので、そちらも確認しておくようにしましょう。

相続財産の中には非課税枠があるものがある?

相続税を計算する際は、相続財産の全額が相続税の課税対象となっているとは限りません。相続財産の種類によっては一定額の非課税枠が設けられており、相続税を計算する際に相続財産の金額を減らすことができます。

ここでは非課税枠が設けられている相続財産と、具体的な非課税枠の計算方法について解説していきます。

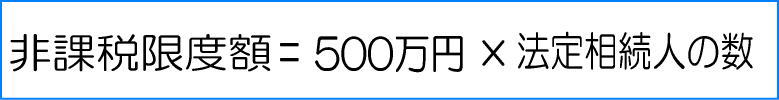

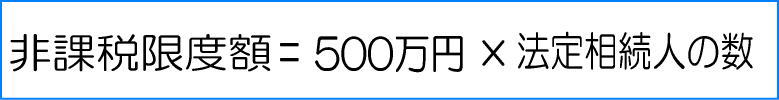

死亡保険金

被相続人が死亡したことによって生じた生命保険金などは、相続税の非課税枠が設けられています。非課税枠の計算については下記の算式でおこない、非課税枠を超えた部分が相続税の課税対象となります。

また、法定相続人の数は相続放棄をおこなった人がいた場合でも、その放棄がなかったものとして計算をおこないます。

転載:No.4114 相続税の課税対象になる死亡保険金|国税庁

ただし、生命保険金であれば上記の非課税枠を使用できるわけではなく、次の2つの要件を満たしている必要があります。

① 被相続人が死亡したことによって取得した生命保険金のうち、被保険者が被相続人であること

② 被相続人が死亡したことによって取得した生命保険金のうち、保険金受取人が相続人であること

死亡退職金

生前に在職していた会社から支給された退職手当金については、相続税の非課税枠が設けられています。死亡退職金の非課税枠の計算については下記の算式でおこない、非課税枠を超えた部分が相続税の課税対象となります。

ただし、会社員が死亡した場合に、遺族に対して支払われる弔慰金については注意が必要です。弔慰金と死亡退職金はどちらも会社員が死亡した際に、遺族に支払われるお金であることに変わりはありません。しかし、弔慰金については原則として、一定額までを相続税の課税対象としないこととされています。

ここでいう一定額については、被相続人が業務上死亡したのかどうかによって変動し、具体的に下記のような取り扱いとなっています。

- 業務上の死亡の場合 … 給与月額の3年(36ヶ月)分相当額

- 業務外で死亡した場合 … 給与月額の6ヶ月相当額

このように弔慰金については、被相続人が死亡した理由に応じて相続税の課税対象となるかどうかが変化するため注意が必要です。

法定相続人の中に相続放棄をした人がいる場合はどうなる?

相続が発生した場合、「相続放棄」をおこなう場合があり、相続放棄が発生した場合における基礎控除額の計算に疑問を持つ方も多いのではないでしょうか。相続税の基礎控除の計算における法定相続人の数は、相続放棄の有無にかかわらず計算されるため、相続放棄をした人がいる場合も相続放棄はなかったものとして法定相続人を数えます。

相続税には様々な控除がある

相続税には基礎控除以外にも様々な控除があり、相続の状況に合わせて適切に適用する必要があります。場合によっては納税額に大きな差が生じる場合もあるため、

「適用できるのに適用していなかった」

「誤った判断で適用してしまった」

などのようなことがないように注意しなければなりません。

ここでは、次の控除について解説していきます。

- 配偶者控除

- 障害者控除

- 未成年者控除

- 相次相続控除

- 寄付金控除

- 小規模宅地等の特例

配偶者控除

相続税の配偶者控除とは、法定相続人の中に配偶者が含まれている場合に適用できる控除のことをいい、配偶者のみが適用することができます。正式名称は「配偶者に対する相続税額の軽減」という特例になります。

相続税は相続財産から基礎控除額を差し引いた残額がある場合に発生しますが、配偶者については一定額までの相続であれば、相続税がかからない仕組みになっています。一定額については次の①および②の金額のことをいい、配偶者は①と②のいずれか多い金額までが非課税となります。

①1億6,000万円

②配偶者の法定相続分相当額

- 法定相続人:配偶者と子

- 遺産分割協議による相続割合:配偶者と子がそれぞれ1/2

上記のような場合、配偶者の相続分は法定相続分である1/2であるため、配偶者に相続税が発生しないことになります。また、遺産総額が1億6,000万円以内の範囲であれば、遺産をすべて配偶者が相続することで相続税を0円にすることができます。ただし、相続税額が0円だからといって相続税の申告が不要になるという訳ではありません。

配偶者控除を適用するためには、相続税の申告期限内に申告をおこなう必要があるため、申告を忘れないように注意が必要です。その他にも、

- 法的な夫婦であること

- 遺産分割協議が完了していること

などの条件もあるため、必ず確認するようにしましょう。

障害者控除

相続税の障害者控除とは、法定相続人の中に障害者が含まれている場合に適用できる控除のことをいい、障害者のみが適用することができます。障害者控除の金額については障害者の年齢が控除額に影響を与えます。

具体的に次の算式で計算をおこなうことができ、障害者の区分が「一般障害者」と「特別障害者」の場合とで計算式が異なります。

| 一般障害者の場合 | 障害者控除額=(85歳-相続開始時の年齢)×10万円 |

|---|---|

| 特別障害者の場合 | 障害者控除額=(85歳-相続開始時の年齢)×20万円 |

相続税の金額から上記の障害者控除額を差し引いた金額が最終的な相続税額となりますが、障害者控除を適用する際には、相続税申告書にて記載が必要な箇所に記載のうえ、「障害者手帳の写し」「医師の診断書」を添付する必要があるため忘れないようにしましょう。

ただし、過去に相続が発生しており、その際に障害者控除を適用したことがある場合は、控除額に制限がかかる場合もあるため注意が必要です。

未成年者控除

相続税の未成年者控除とは、法定相続人の中に未成年者が含まれている場合に適用できる控除のことをいい、未成年者のみが適用することができます。未成年者控除の金額については未成年者の年齢が控除額に影響を与えることが特徴であり、具体的に次の算式で計算をおこなうことができます。

相続税の金額から未成年者控除の金額を差し引いた金額が最終的な相続税額となりますが、未成年者控除前納税額よりも未成年者控除額が大きい場合は、扶養義務者などの相続人から差し引くことができます。ただし、未成年者控除を適用するためには次の要件を満たす必要があります。

- 相続開始時点で未成年であること

- 相続開始時点で日本国内に住所があること

- 法定相続人であること

- 相続や遺贈により財産を取得していること

また、過去の相続税申告時において、未成年者控除を適用している場合は注意が必要です。

未成年者控除については2回目の相続税申告時に控除できる金額が制限されるため、1回目と2回目とでは控除額が異なります。具体的には1回目の相続税申告時における未成年者控除可能額と、2回目の未成年者控除可能額の差額が上限額となります。

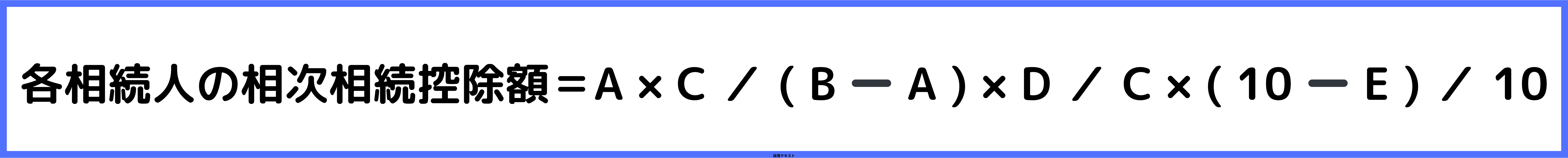

相次相続控除

相次相続控除とは、1回目の相続から10年以内に発生した2回目の相続により、相続税が発生した場合に適用できる控除のことをいいます。

「平成24年7月1日に祖父が死亡し、父が相続し相続税が課税された」

「令和4年6月15日に父が死亡し、子が相続した」

この場合、子が相続税の申告をおこなう際に適用できる控除が「相次相続控除」になります。

相次相続控除の金額については次の算式で計算することができます。

A…2回目の相続時における被相続人が前回相続時に課税された相続税額

B…2回目の相続時における被相続人が前回相続時に取得した純資産額

C…2回目の相続時に財産を取得した全ての相続人の純資産合計額

D…2回目の相続時における被相続人が取得した純資産額

E…1回目の相続から2回目の相続までの期間(1年未満切り捨て)

上記のとおり、相次相続控除の計算は複雑になっていることや、相続時精算課税制度などを適用している場合は取り扱いが非常に複雑になるため、不明な点などがある場合は税理士などの専門家に相談するようにしましょう。

寄付金控除

寄付金控除とは、被相続人から相続した財産を国や地方公共団体などへ寄付した際に適用できる控除のことをいい、寄付した財産については、相続税が非課税となる制度のことをいいます。寄付金控除の対象となるためには次のような相手へ寄付する必要があります。

- 国

- 地方公共団体

- 公益を目的とする事業をおこなう特定の法人

- 認定NPO法人(認定非営利活動法人)

上記以外にも、特定の公益信託の信託財産にするために支出した場合の財産や、金銭についても非課税の取り扱いとする特例もあります。

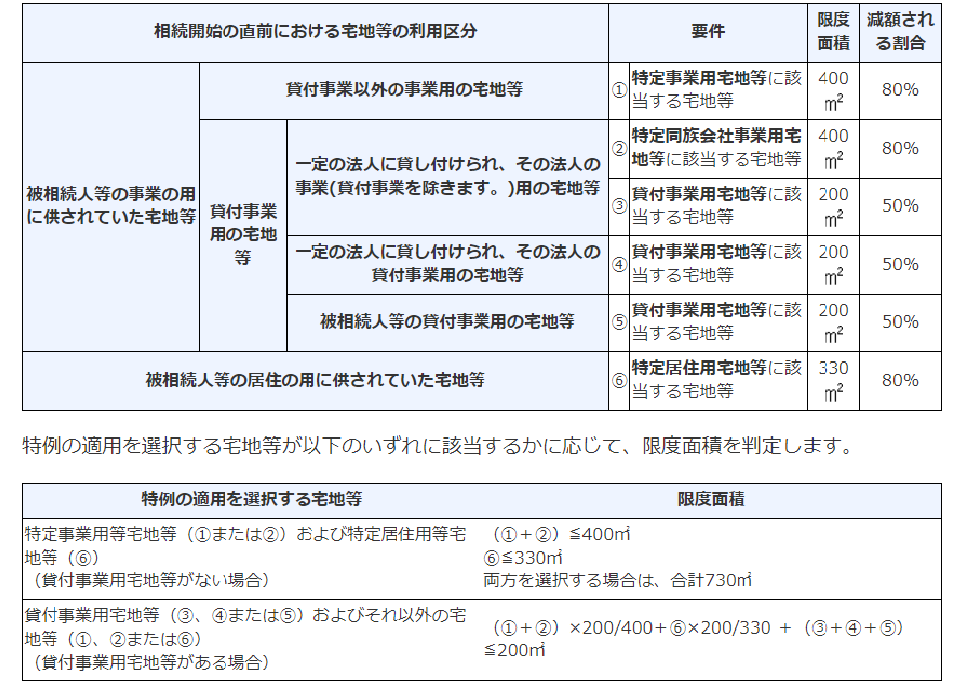

小規模宅地等の特例

小規模宅地の特例とは事業用地や居住用宅地などを相続した場合に適用できる控除のことをいい、一定の要件を満たすことで宅地の評価額を減額できる制度のことをいいます。具体的には次の表の区分ごとに一定の割合を減額することができます。

No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

また、小規模宅地の特例を適用するためには、次のような要件を満たす必要があります。

- 配偶者や同居親族が引き続き居住する場合

- 事業を継続する場合

この他にも要件がいくつかあり、証明書類等を添付して申告する必要もあるため、適用する場合は必ず詳細を確認するようにしましょう。

相続税がかからないようにするためにできる贈与の活用とは

相続税は生前の対策を適切におこなうことで、大幅に節税できる可能性がある税金であり、最もメジャーな相続税対策の方法が「生前贈与」です。生前贈与は生前に財産を相続人に贈与することで相続財産を減らし、将来課税されるであろう相続財産を減らす効果が見込めます。

贈与については2種類の方法があり、「暦年課税」「相続時精算課税」の2つとなります。2つの方法はどちらも贈与という行為には変わりありませんが、贈与税が課税される仕組みが異なります。

具体的に次のような特徴があります。

- 暦年課税 … 年間110万円までの贈与は贈与税が非課税となる

- 相続時精算課税 … 生涯2,500万円までの贈与は贈与税が非課税となる

それぞれの方法にメリットやデメリットがあり、適切に選択しなければ結果的に税金を支払うことになってしまう場合もあります。

そのため、生前贈与を検討する際は、税理士などの専門家に一度相談することをおすすめします。

まとめ

相続税については基礎控除をはじめとする様々な控除があり、控除を適用することで最終的な相続税額を0円とすることができる場合もあります。

しかし、それぞれの控除を適用するためには適用要件や準備資料など、注意しなければならない点も多いことから慎重におこなう必要があります。また、控除の中には相続税の申告をおこなうことを条件としているものもあるため、必ず適用要件などを細かく確認するようにしましょう。

財産評価などに関しても専門知識を必要とするものが多いため、少しでも不安や疑問がある場合は税理士などの専門家に相談することをおすすめします。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!