「亡くなった方から財産を相続したけれど、自分の場合は相続税の申告が不要かもしれない」と思っている方や、具体的にどのような場合に申告が必要で、どのような場合に不要なのか知りたいという方もいらっしゃることでしょう。実は、相続税の申告が必要かどうか判断するのは簡単です。

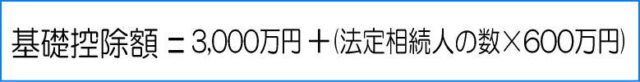

相続した財産が、相続税の基礎控除額「3,000万円 +( 600万円 × 法定相続人の数 )」以下であれば、申告は不要です。

ただし、この計算をする際に、相続財産に見落としがないかなどの不備がないよう注意が必要です。また、相続税がゼロであっても申告は必要な場合もありますので、基礎控除の計算だけで「自分は申告不要」と判断するのは危険です。

そこで、この記事では以下の内容を詳しく説明します。

- 相続税の基礎控除の正しい計算方法と手順

- 申告の要不要を判断する際に注意すべきポイント

- 相続税がゼロでも申告が必要なケースの具体的な例

記事を最後まで読めば、自分が相続税の申告をする必要があるのかどうかがわかるはずです。この記事を参考にして、適切な判断をしてください。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税申告の対象は?

遺産を相続した人は相続税申告の対象になる可能性があります。ただし、「遺産を相続したから必ずしも相続税申告が必要」とは限りません。ある年に実際に相続税申告が必要だったのは、被相続人11人に1人程度の割合です。

「遺産総額」が「基礎控除額」以下であれば相続税申告は不要

相続税は、被相続人の遺産総額のうち、基礎控除額を超える部分に課税されます。要するに、遺産総額が基礎控除額以下であれば、相続税は課税されず、相続税申告は必要ありません。

逆に、遺産総額が基礎控除額を超える場合には、相続税が課税されるため、相続税申告が必要になります。

相続税の基礎控除額とは?

相続税の基礎控除額は、相続税を計算する際に遺産総額から差し引かれる金額のことです。基礎控除額は、相続税の課税ラインと考えることができます。遺産総額が基礎控除額以下であれば相続税は課税されません。

基礎控除額の計算方法

基礎控除額は、以下の式で計算されます。

上記の計算式からも分かるように、基礎控除額は法定相続人の人数によって異なります。

その場合、基礎控除額は3,000万円+600万円×2=4,200万円となります。

基礎控除額の計算を誤ると、相続税申告の要否を誤って判断する可能性があるので、注意が必要です。

相続税の申告が必要かどうかを判断するための5つのステップ

相続税申告の要否を判断するには、いくつかのポイントがあります。

以下の5つのステップに従って、相続税申告の必要性を確認しましょう。

法定相続人の数を把握する

まずは基礎控除額の計算に必要な法定相続人の人数を確定しましょう。

法定相続人とは、相続権が法律で定められている人のことです。法定相続人には順位があり、被相続人との血縁関係が最も近い人が法定相続人となります。ただし、相続税の基礎控除額の計算には以下の例外がありますので、注意が必要です。

- 実際に遺産を受け取らない法定相続人も人数に含める。

- 相続放棄した人も法定相続人の人数に含める。

- 養子は最大2人までしか法定相続人の数に含まれない(実子がいる場合は1人)。

- 遺言書によって遺贈された受遺者(法定相続人以外の人)は含まれない。

基礎控除額を計算する

法定相続人の人数がわかったら、相続税の基礎控除額を計算します。

すべての遺産をリストアップする

次に、被相続人の遺産をリストアップし、財産目録を作成します。相続財産は、銀行預金や現金、不動産などだけでなく、生命保険金や権利、貴金属、骨董品、家財道具なども含まれます。また、借金や未払金などのマイナスの財産も考慮されます。

正味の遺産総額を計算する

遺産のリストアップができたら、各財産の相続税評価額を計算し、「正味の遺産総額」を算出します。

なお、土地が相続財産に含まれ、かつ特例の要件を満たす場合には、特例適用後の価額を考慮します。正味の遺産総額は、相続時精算課税制度を適用した贈与財産にプラスの財産を加え、非課税財産(生命保険金の非課税枠)、葬儀費用、債務などを差し引き、相続開始前3年以内の贈与財産を加算することで求められます。

基礎控除額と正味遺産総額を比較する

「基礎控除額」と「正味の遺産総額」が計算できたら、両者を比較し、相続税申告の必要性を判断します。

以上のステップを順番に進めることで、相続税申告の要否を判断できます。

相続税の申告書の提出方法

相続税の申告書は、被相続人が亡くなった際の住所地を管轄する税務署に提出します。

住所地が分からない場合は、被相続人の住民票の除票に詳細が記載されています。申告方法は3つあります。直接持参、郵送、e-taxによる電子申告です。

直接持参

被相続人の住所地を管轄する税務署の窓口に書類を直接持っていきます。

税務署の業務時間内に提出することをおすすめします。申告期限が迫っている場合は、直接持参が確実な方法です。

郵送

窓口またはポストから送付することができますが、期限が近い場合はポストに投函すると集荷状況により翌日の消印になる可能性があるため注意が必要です。

申告期限を過ぎると、ペナルティの対象となるので余裕をもって投函しましょう。

e-tax

2019年1月1日以降に相続等により財産を取得した場合、令和1年分の申告からe-taxを利用して電子申告することができます。

ただし、それ以前の申告では直接持参または郵送が必要です。

相続税の申告書を作成しよう!入手方法や書き方について

相続税の申告書を作成するためには、必要書類に基づいて申告書を作成します。なお、被相続人の遺産を受け継ぐ法定相続人や受遺者が2人以上いる場合は、原則として共同で申告書を作成し、連名で提出します。

相続税の申告書の入手方法はどこ?

相続税の申告書は、最寄りの税務署または国税庁のウェブサイトで入手することができます。申告書の様式は、「相続があった年のもの」となります。

相続税の申告書の書き方

相続税の申告書は第1表から第15表までの様々な様式で構成されています。様式の番号順ではなく、図内のカッコ内の数字の順番に従って記入することで、税額が計算できるようになっています。

相続税の申告書の具体的な書き方については、国税庁のHPや市販の書籍などを参考にすると良いでしょう。

相続税申告の要否を判断する際の注意点

「相続税の申告は不要と思っていたが実は必要だった」というケースもあります。

以下では、相続税申告の要否を判断する際の注意点について説明します。

相続財産に漏れがある場合

遺産のリストアップにおいて、以下のような相続財産が見落とされていないか注意しましょう。

- タンス預金(保管している現金)

- 名義預金(配偶者や子供名義の預金口座)

- デジタル遺産(ネット銀行やネット証券、仮想通貨など)

- 貴金属や骨董品(1つあたり5万円以上の価値)

- 被相続人が他人に貸しているお金

これらの相続財産を見落として相続税申告を行うと、税務調査で指摘されて追徴課税の可能性が高くなります。相続財産の見落としを避けるためには、しっかりと財産調査を行いましょう。

相続時精算課税制度

被相続人からの生前贈与により、相続時精算課税制度を利用している場合に注意しましょう。

相続時精算課税制度とは、60歳以上の父母や祖父母から、18歳以上の子供や孫に贈与をした場合、最大2,500万円までの贈与財産に対して贈与税が免除されますが、相続発生時に贈与財産を相続財産として課税する制度です。

「正味の遺産総額≦基礎控除額」であっても、相続時精算課税制度を適用した贈与財産を加算することで「正味の遺産総額>基礎控除額」となる場合は、相続税申告が必要ですので注意しましょう。

相続開始前3年以内に贈与があった場合

相続開始前3年年以内に、被相続人から相続人に生前贈与した財産があるか確認しましょう。

相続開始前3年年以内に贈与した財産は、相続財産に戻されることになります。ただし、贈与税の基礎控除額(年間110万円)を利用した暦年贈与の対象となるのは、法定相続人や受遺者への贈与分のみで、その他の人への贈与は対象外です。また、贈与税を納税している場合は、相続税と贈与税の二重課税を回避するために、贈与税額控除を適用する必要があります。

相続税額が0円でも申告が必要な場合

相続税には様々な特例や税額控除があり、適用することで相続税が0円になる場合もあります。しかし、これらの特例や税額控除の中には、相続税申告が必要と定められているものもあります。

- 配偶者控除(配偶者の税額軽減)

- 小規模宅地等の特例

- 農業相続人が農地等を相続した場合の納税猶予の特例

- 特定計画山林についての相続税の課税価格の計算の特例

これらの特例や税額控除を適用して相続税が0円になった場合でも、相続税申告が必要ですので注意しましょう。

相続税申告の手続き

相続税申告が必要な場合、被相続人の死亡日の翌日から10か月以内に、税務署に申告書を提出する義務があります。相続開始から申告手続きまでの流れは以下の通りです。

相続税の申告書を提出する先

| 提出場所 | 被相続人の住所地を所轄する税務署 |

| 提出期限 | 被相続人の死亡日の翌日から10か月以内 |

| 手数料 | 無料 |

| 受付時間 | 8時30分から17時まで(税務署の閉庁日は除く) |

先述した通り、相続税申告書の提出先は、被相続人の最後の住所地を管轄する税務署です。相続人の住所地を管轄する税務署ではないので、注意が必要です。

相続税申告時に必要な書類

相続税を申告する際には、申告書の作成が必要です。その際に重要なのは、必要な書類をしっかりと集めることです。

必要書類は「税務署へ提出するため」という目的もありますが、本質的な目的は「相続税申告の根拠となる情報を集めるため」です。必要な書類が揃っていないと、申告に必要な情報が不足して正しい相続税申告書を作成することができません。

国税庁のウェブサイトなどで必要書類の情報が網羅されていますが、実際に提出する必要書類は個々の申告内容によって異なります。無作為に書類を集めるのではなく、申告内容に適した必要書類を用意するようにしましょう。

なお、2018年4月からは、ほとんどの必要書類がコピーで提出できるようになりました。原本で提出しなければならないのは印鑑証明書だけです。

以下の表は、一般的な申告において必要と考えられる書類をまとめたものです。ただし、申告内容によっては表に載っていない必要書類が求められることもあります。また、「小規模宅地等の特例」に関する必要書類のように、遺産分割の内容によって複数のパターンが存在するケースもあります。いずれにせよ、疑問点があれば早めに税務署や税理士に相談することをおすすめします。

戸籍関係の主な必要書類

戸籍関係の書類は、被相続人と相続人の家族関係を確認するために必要です。

被相続人の生まれから亡くなるまでの情報が必要ですので、結婚や本籍地の変更などがあった場合には、戸籍謄本に加えて除籍謄本も用意してください。

- 被相続人の戸籍謄本

- 相続人全員の戸籍謄本

- 相続人全員の住民票(マイナンバーが記載されたもの)

- 相続人全員の印鑑証明書

- 法定相続情報一覧図

遺産分割に関する主な必要書類

被相続人の財産をどのように分けたかを示す書類を用意してください。

遺言書があれば遺言書の写しを、相続人同士で遺産分割協議を行った場合は遺産分割協議書の写しを、相続税申告書に添付します。また、相続放棄をした場合や未成年の相続人がいる場合など、追加の書類が必要になることに注意してください。

- 遺言書の写し

- 遺産分割協議書の写し

- 印鑑登録証明書

- 相続放棄受理証明書(相続放棄した相続人がいる場合)

- 特別代理人選任の審判証明書(未成年の相続人がいる場合)

不動産を相続した場合の主な必要書類

もし相続財産に不動産が含まれる場合、その評価額を証明する書類が必要です。

土地の評価には路線価と面積の計算が必要ですし、建物の評価には通常は固定資産税評価額を使用します。ただし、賃貸物件の場合には賃貸借契約書のコピーも必要となります(賃貸していた場合に計算に影響があるため)。

- 固定資産税評価証明書

- 登記事項証明書

- 公図・地積測量図

- 名寄帳

- 住宅地図

- 賃貸借契約書(賃貸物件を借りていた場合) など

事業用財産を相続した場合の主な必要書類

個人事業主の相続が発生した場合、事業用財産も相続税の課税対象となります。

事業のために使用されていたパソコンや自動車などの資産だけでなく、まだ販売されていない在庫も相続財産として扱われます。相続が始まる前に作成していた帳簿などを確認し、事業用財産の有無を確認してください。

- 所得税の青色申告決算書

- 収支内訳書

- 帳簿 など

預貯金関連の主な必要書類

相続税の申告には、単に被相続人が亡くなった日の預貯金の残高を確認するだけでは十分ではありません。相続開始時点での既経過利息(相続開始日時点に口座を解約した場合に支払われる利息)も相続財産に含まれるため、確認が必要です。

また、被相続人名義の預貯金だけでなく、家族名義の口座であっても実質的に被相続人の財産と見なされるものも申告に含める必要があります。この場合、家族名義の口座に関連する書類を添付してください。

- 残高証明書

- 預金通帳

- 入出金明細

- 既経過利息計算書 など

有価証券がある場合の主な必要書類

上場株式、国債、社債などの有価証券を相続した場合、相続開始時点での「残高証明書」が必要です。

また、配当金が支払われた場合には、「配当金支払通知書」が自宅に届いているはずです。配当金も財産として扱われるため、必要な書類です。非上場株式を所有している場合には、株式会社の過去3年分の決算書や税務申告書など、企業価値を判断できる資料も必要です。

- 残高証明書

- 配当金支払通知書

- 非上場株式の関連書類 など

生命保険がある場合の主な必要書類

被相続人が生命保険や解約による払戻金がある場合、以下の書類などが必要になります。被相続人が亡くなったことで支払われる保険金に関しては「生命保険支払通知書」が必要であり、契約者、被保険人、保険受取人が明記された契約書が「保険証書」となります。

また、火災保険や地震保険などの損害保険においても、解約時に払戻金がある場合はその内容がわかる書類を準備する必要があります。

- 生命保険支払通知書

- 保険証書

- 解約払戻金に関する書類 など

葬儀費用に関する主な必要書類

葬儀に関連する費用(お通夜、告別式、戒名料など)は相続税から差し引くことができます。

葬儀会社や火葬場、納骨費用、参列者の飲食費など、領収書が発行されるものは保管しておきましょう。また、お布施や心付けなどの支出も記録やメモを残しておくことで、費用の証明に役立ちます。

- 葬儀関連の支払いに関する領収書

- お布施や心付けに関する記録やメモ など

債務がある場合の主な必要書類

被相続人の借入金やローンは相続税から控除することができます。また、被相続人が支払うべき税金や公共料金なども控除の対象となります。

- 借入残高証明書

- 金銭消費貸借契約書

- 未納の租税公課に関する納税通知書

- 未払いの領収書(医療費や公共料金の請求書など) など

その他で必要な書類

その他、自動車やゴルフ、リゾートの会員権、貴金属や骨董品など、金銭的な価値を持つ遺産についても、その評価額を客観的に示す書類が必要です。以下はその例です。

- 自動車の検査証のコピー

- ゴルフやリゾートの会員権に関する書類

- 貴金属や骨董品の鑑定書 など

小規模宅地等の特例や配偶者控除を受ける場合に必要な書類

小規模宅地等の特例を受ける場合の必要書類

基本的に必要な書類は以下の通りですが、宅地の用途や面積によって異なるため、やや複雑です。「申告期限後3年以内の分割見込書」について解説すると、この書類は、相続税の申告期限までに分割されていない財産がある場合、3年以内に遺産分割する予定であることを申告するために必要です。

- 被相続人の戸籍謄本

- 相続人全員の戸籍謄本

- 遺言書または遺産分割協議書の写し

- 相続人全員の印鑑登録証明書

- 申告期限後3年以内の分割見込書(申告期限内に分割できていない財産がある場合に提出が必要) など

配偶者控除を受ける場合の必要書類

基本的に必要な書類は小規模宅地等の特例と同じですが、ケースによって内容は異なることがあります。

- 被相続人の戸籍謄本

- 相続人全員の戸籍謄本

- 遺言書または遺産分割協議書の写し

- 相続人全員の印鑑登録証明書

- 申告期限後3年以内の分割見込書(申告期限内に分割できていない財産がある場合に提出が必要) など

相続税申告の期限はいつまで?

相続税申告には、期限までに申告書や必要書類を税務署に提出する必要があります。期限を守らないと、ペナルティとして追徴課税される可能性があるので、注意が必要です。

相続税の申告期限について

相続税の申告期限は、被相続人の死亡翌日から10ヶ月以内となっています。

覚えやすい方法としては、10か月後の月命日を目安にしましょう。なお、期限が税務署の閉庁日に重なる場合は、次の平日が期限となります。

申告期限に間に合わない場合はどうすればよいか?

申告期限に間に合わない場合の対策として、以下の方法があります。遺産分割協議がまとまらない場合は、先述した通り、「申告期限後3年以内の分割見込書」を提出し、法定相続分に基づいて遺産を分けたとして仮申告します。

遺産の金額が確定しない場合は、申告期限内に概算で申告し、税額を多めに申告しておきます。後日、実際の遺産分割が行われた際に、税務署に修正申告(税金不足の場合)または更正の請求(税金過多の場合)を提出し、相続税額を調整します。

災害や新型コロナウイルスなどのやむを得ない事情がある場合、申告期限の延長が認められることがあります。延長が認められた場合、やむを得ない事情が解消した日から2ヶ月以内に相続税申告を行う必要があります。

相続税の申告期限を過ぎた場合はどうすればいいの?

相続税の申告期限を過ぎてしまった場合、どうなるのかをケース別に確認しましょう。

申告をしなかった場合はどうなりますか?

相続税の申告が義務付けられているにも関わらず、期限までに申告を行わなかった場合、本来の相続税に加えて「無申告加算税」と「延滞税」が追加されます。

さらに、期限内に申告していれば適用できるはずの特例や税額控除も受けられなくなります。具体的には、配偶者の税額軽減や小規模宅地等の特例といった税金の減額割合が大きくなる特例も適用できず、結果として税負担が増えることになります。

うっかり申告を忘れてしまったら?

相続税の申告をうっかり忘れてしまった場合でも、期限内に提出していないことに変わりはありません。そのため、「無申告加算税」と「延滞税」が追加され、各種特例や税額控除も適用されなくなります。

なお、相続税の申告をうっかり忘れないように、税務署は申告義務がある人に対して書類を送付し、相続税の申告を促しています。税務署から申告書類の一式や「相続税についてのお尋ね」という文書が届いた場合は、相続税の申告が必要な可能性が高いため、即座に遺産を調べて申告手続きに取りかかる必要があります。

相続税の申告を自分で行う場合の注意点

相続税の申告は、所得税の確定申告と同様に、自分で行うこともできます。

ただし、相続税申告は所得税の確定申告よりも難しいため、専門知識が必要です。もし申告にミスがあった場合、相続税の過大納付だけでなく、税務調査のリスクも高くなります。

この章では、自分で相続税申告をする際に必要な知識について説明します。

土地の相続税評価額を計算する方法

相続税申告では、自分で財産の価値を評価する必要があります。明らかな価値を持つ財産については問題ありませんが、土地などの価値が明確でない財産の価値を自己評価する必要があります。土地の相続税評価額は、土地がある地区によって指定された路線価方式か倍率方式を用いて計算されます。

路線価方式は、土地の路線価から相続税評価額を計算する方法であり、倍率方式は固定資産税評価額を基に計算されます。路線価方式では、土地の形状や面している道路の数によって補正が必要となるため、高度な専門知識が必要です。

配偶者や子供名義の預金口座の確定

相続人の名義(配偶者や子供など)で預けられていた銀行の預金口座は、相続人と税務署の間で所有者の見解が異なることが多い財産です。相続税では、実際に誰が保有していたかが重要であり、名義だけでは判断されません。以下の要素を考慮します。

- キャッシュカードや通帳の管理者

- 預け入れたお金の出所

相続人名義の銀行口座であっても、被相続人が自ら管理して預けていた場合は、その預金は被相続人の財産と見なされます。

各種特例や税額控除の適用を受けられるかどうかの見極め

相続税には、配偶者の税額軽減や小規模宅地等の特例など、大幅な節税をもたらす特例や控除があります。しかし、特例の適用要件は複雑になっており、税制改正によりさらに複雑になっています。特例の適用判断には、専門知識と相続税申告のノウハウが必要です。

自分で相続税申告をする場合、特例が適用できないのに適用した税額計算を行い、後から税金を追徴される可能性や、特例が適用できるのに適用しない税額計算を行い過払いする可能性もあります。

相続税額を計算する流れ

自分で相続税申告をする場合、相続税額の計算プロセスを正しく理解する必要があります。

相続税の計算は単純ではなく、「遺産がいくらであれば税額はいくら」という形では決まりません。課税価格から基礎控除額を差し引いて課税遺産総額を計算し、さらに法定相続分で遺産を分け、相続税の総額を計算し、各相続人の納付税額を求める必要があります。

相続税は特殊な税金であり、「税理士が10人いれば10通りの申告書ができる」と言われるほどです。特例や税額控除の適用を忘れると、納税額が高くなってしまう可能性があります。

税務調査

申告後に税務調査が入る可能性はあります。

申告書の内容に誤りがあったり、故意に納税を免れるために情報を隠ぺいしたりしている疑いがある場合、国税局や税務署の職員が被相続人や相続人の自宅などを訪問し、税務調査を行うことがあります。

税務調査とは、相続財産に関する調査を目的として、国税局や税務署の職員が納税者に証拠書類の提出を求めたり、申告状況の確認や申告の見直し・修正を要請したりする活動です。税務調査に備えるためには、正確な申告書を作成し、故意な隠ぺい行為を避ける必要があります。

税務調査対策を十分に行い、税務調査の対象にならないような申告を心がけましょう。

まとめ

今回のコラムでは、相続税申告の手続きの流れや周辺知識についてご紹介しました。相続税申告は、難易度の低い場合は自分で申告することも可能です。

しかし、手続きが複雑になるほどに専門知識が必要になります。間違えるとペナルティを受ける可能性もあるため、手間や時間を考慮して、早い段階で税理士に依頼することも検討してみましょう。

税理士には得意分野がありますので、「相続税申告」に強く、経験が豊富な税理士に依頼するようにしましょう。専門家である税理士に依頼することで、適正な財産評価を行い、納税額を最小限にすることができます。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!