相続時精算課税制度は、父母や祖父母が子や孫に財産を贈与する際に利用できる制度です。相続時精算課税制度を利用して生前贈与を行う場合、最大2,500万円まで非課税で贈与を行うことができます。しかし相続時精算課税制度には、デメリットもあります。

そこでこの記事では相続時精算課税制度のメリットとデメリットについてご紹介します。是非、ご参考にしてください。

目次

改めて相続時精算課税制度とは?

相続時精算課税制度とは、60歳以上の父母や祖父母から18歳以上(令和4年4月1日以後の贈与について。それ以前は20歳)以上の子や孫に財産を贈与する際に、選択できる贈与税の制度です。

この制度を選択した場合には、贈与を受けた年の翌年の2月1日から3月15日までにおいて、一定の書類を添付して贈与税の申告を行う必要があります。また相続時精算課税の制度を贈与者ごとに選択した年以降、その贈与者から贈与されたすべての財産に適用され、今後「暦年課税」に切り替えることができないので注意が必要です。

「暦年課税」とは贈与税の課税制度の一種で、1月1日から12月31日までの1年間に贈与された財産の価額の合計額に対して課税される制度です。暦年課税においては1人あたり年間110万円の基礎控除があるため、受け取った贈与額が110万円以下であれば贈与税の申告は不要で、110万円を超える贈与を受けた場合は、110万円を超える部分に対して贈与税が課されます。

一方、相続時精算課税制度においては最大2,500万円まで非課税で贈与を行えますが、贈与者の父母や祖父母の死亡時に相続税を計算する場合、贈与の価額(贈与時の時価)に相続財産の価額を加算して相続税額を計算することになっています。

相続時精算課税制度のメリット

2,500万円まで非課税で贈与することができる

相続時精算課税制度を選択する最大のメリットは、2,500万円という大きな控除を受けられることです。

1人の贈与者(財産を贈与する人)に対して、その贈与者について相続が発生するまでの期間を通じて2,500万円が限度となっています。したがって、ある年に1,000万円の贈与を行った場合、翌年以降には1,500万円まで控除を申請することができます。

暦年贈与を選択した場合、暦年贈与税の非課税枠は年間110万円までしか適用されないので、2500万円を非課税で贈与するには約23年かかることになります。相続時精算課税制度を利用すれば、一度に2,500万円を非課税で譲渡することができます。

2,500万円を超える贈与についても一律20%の税率で課税

相続時精算課税制度を選択し、贈与の総額が2,500万円を超えた場合、超えた金額に対して20%の贈与税が1回だけ課税されることになります。通常の贈与である暦年贈与については、2,500万円以上の金額に対して45〜55%の税率(累進課税)が課されます。

一方相続時精算課税制度における相続時には、贈与の総額を相続財産に加算して相続税が課税されます。また贈与の総額が2,500万円を超えて贈与税を支払っているというケースであれば、支払った贈与税額を相続税額から差し引くことになります。

生前に多くの贈与を行うことが可能、相続時の争いの防止策になる

特定の人に多く財産を分けたい場合、生きているうちに多く贈与しておくことで、相続時の争いを防ぐことができるのが相続時精算課税制度のメリットです。

相続時精算課税制度は金額の大きな資産を早く動かすのに適した制度なので、会社資産などの移動にも活用できます。生前贈与を行わずに亡くなり、死後に通常の相続がなされる場合、法定相続人となる人たち(配偶者や息子など)が遺産分割協議を行います。

この場合、一般的な考え方に従えば、三男本人が社長になると言わない限り、年功序列で長男が会社を継ぐ可能性が高く、三男は贈与者が考えている通りには会社の後継者にならない可能性があります。贈与者が生前に経営権を移したい三男に事業用資産と自社株を贈与し、税制を利用して相続時に精算すれば、相続人は後で揉めることにはなりにくいといえます。

このように、贈与者に財産の分配に関する特定の希望がある場合や、死後の相続争いの可能性がある場合には、相続時精算課税制度を利用した生前贈与を検討することが期待されます。

相続時精算課税制度のデメリット

一度でも利用すると暦年贈与が使えなくなる

相続時精算課税制度を選択した場合の最大のデメリットは、一度選択すると暦年贈与に戻すことができないことです。

相続時精算課税制度の適用後は、暦年課税の110万円の贈与税非課税枠を利用することができません。ただしこれは同じ贈与者からの贈与にしか適用されないので、他の贈与者からの贈与には暦年課税を選択できます。選択する前に、2つの贈与制度(相続時精算課税制度と暦年課税)をどう使いわければ得なのか、よく考えておく必要があります。

贈与税の申告が必要

相続時精算課税制度は、贈与の金額に関係なく税務署への申告が義務付けられています。

相続時精算課税制度を利用する場合には、贈与税の申告と相続時精算課税制度選択届出書を税務署に提出する必要があります。暦年贈与の場合、基礎控除額110万円を超えなければ申告は不要です。

小規模宅地等の特例が利用できなくなる

相続時精算課税制度で土地を贈与した場合、小規模宅地等の特例が適用できなくなります。

小規模宅地等の特例は、一定の要件を満たせば相続税評価額を最大80%減額できる制度ですが、この特例は相続した土地にのみ適用され、生前に贈与された土地には適用されません。

登録免許税や不動産取得税の支払額が増加する可能性がある

生前に財産を贈与した場合、贈与税や相続税に加えて別の税金が発生します。相続時精算課税制度を選択した場合には税負担が大きくなることがあります。

生前贈与を行う際に負担が増える代表的な税金は、登録免許税と不動産取得税です。

| 生前贈与 | 相続 | |

|---|---|---|

| 免許登録税 | 固定資産税評価額の2% | 固定資産税評価額の0.4% |

| 不動産取得税 | 固定資産税評価額の3% | なし |

これに不動産取得税が加わり、通常の相続よりもコスト負担が大きくなります。

贈与税の申告を怠ると20%の税金が課される

2,500万円までの贈与税の非課税は、「贈与税の申告期限までに申告すること」等が条件です。

10万円の贈与を受けたが、うっかり勘違いしたり忘れたりして贈与税の申告を期限内に行わなかった場合、10万円×20%=2万円の贈与税を支払うことになります。

贈与金額を足し忘れると、相続税の申告や相続税の再申告が必要になります。

選択届出書を提出した後の贈与は、例え10年以上前のものであっても相続税の対象となります。

対象となる贈与を足し忘れたまま相続税の申告をすると、後で税務所から指摘を受け、遺産分割協議や相続税の申告をやり直さなければならなくなるケースが想定されます。

相続人ではない孫は、20%加算された相続税を支払う。

相続時精算課税制度において相続人でない孫が財産を受け取った場合、後日相続税の申告と納税が必要になります。孫が代襲相続人であれば相続税だけで済みますが、そうでない場合は「相続税+相続税×20%」を支払わなければなりません。

代襲相続とは、相続人になるはずだった人が先に亡くなった場合、その人を飛び越えて下の世代が相続人になることです。

法定相続第1順位の子供が死亡した場合、その下の孫が、法定相続第3順位の兄弟姉妹が死亡した場合、その下の甥や姪が代襲相続人となります。ただし、法定相続第3順位の兄弟姉妹については、その下の世代までの甥・姪に限り、継承することができます。甥・姪の子供は代襲相続人にはなれません。

相続税の物納に利用できない

相続税は一括納付が原則ですが、納付できない場合は延納や物納が可能です。ただし、相続時精算課税制度で贈与された財産は物納には使えません。

相続時精算課税制度の利用条件

直系尊属からの贈与

贈与者は、贈与を行う年の1月1日現在で60歳以上の親または祖父母であることが必要です。

18歳以上の子・孫等への贈与のみが対象

贈与を受ける人は、贈与を受けた年の1月1日現在で18歳以上の子または孫等であることが条件です。

相続時精算課税制度を利用すべき人とは?

この章では、相続時精算課税制度を利用すべき人について説明します。

相続財産が相続税の基礎控除額の範囲内にある人

相続時の総資産額が相続税の基礎控除額の範囲内にある人は、相続時精算課税制度を利用するとよいでしょう。なぜなら、この制度で相続財産総額に生前贈与額を加えたものが、相続税の基礎控除額以内であれば、将来にわたって相続税がかからないからです。

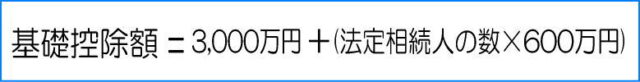

相続税の基礎控除額は次のように計算されます。

- 現金3,000万円の内、生前に1,000万円の贈与をした場合。

| 現在の贈与額 | 1,000万円 |

| 贈与税額 | 0円(贈与時の相続時精算課税制度の控除内であるため) |

| 相続時に受け取るべき相続財産 | 2,000万円(遺産総額3,000万円-贈与額1,000万円) |

| 相続税課税額 | 3,000万円(贈与額1,000万円+相続額2,000万円) |

相続税の非課税基準額3,000万円+600万円×1人=3,600万円(基礎控除額)

支払うべき相続税額0円(相続税額控除額が相続税の基礎控除額を下回っているため)

すでに110万円以上寄付している人

1年間に既に110万円以上の贈与を受けた人は、相続時精算課税制度の利用を検討すると良いでしょう。

暦年課税は過度な累進課税であるため、贈与額が多いほど税額が高くなり、最高税率は55%です。すでに110万円以上の贈与が発生している場合は、相続時精算課税制度の利用を検討するべきであると言えます。

ただし、一度、相続時精算課税制度を適用すると、暦年課税に戻すことはできないので注意が必要です。

価値が上昇する可能性のある財産を持つ人

将来価値が上がりそうな資産をお持ちの方は、相続時精算課税制度を選択することで節税が可能です。これは、相続税制度で贈与された財産は、贈与時の価額で相続税が課税されるからです。

価値が上がる資産としては、再開発計画のある土地、価値が上がる可能性のある株式、有名になる可能性のある画家の絵などがあります。

その場合、土地の価値が1,000万円のときに贈与を行えば、相続が発生したときに相続税がかかるのは「贈与時の1,000万円」だけで、相続中に土地の価値が上がっても、上がった分は課税対象にならないので、節税になる可能性があるのです。そのため、将来的に財産の価値が上がりそうな場合は、相続税の概算課税制度を利用することが望ましいとされています。

逆に、将来的に不動産の価値が下がった場合、相続時の低い価値ではなく、贈与時の高い価値で課税され、損をするリスクもあるのです。

寄贈時に価値が下がった資産がある人

相続税制を利用する場合、贈与時の価額に対して相続税が課税されます。土地や株式などの価値が下がったときに、相続税制を利用して生前贈与を行えば、相続税評価額が下がり、節税になる可能性があります。

ただし、相続時までに株式がさらに値下がりしていたとしても、贈与時の価格で計算されるため、贈与時期の選択には注意が必要です。

収益物件をお持ちの方

収益物件を贈与せずに相続した場合、より多額の相続税が課税されることになりえます。収益物件を子供の生前に子供などに贈与した場合、その収益物件からの所得はそのまま贈与を受けた人(子供など)の所得となるからです。

仮に収益物件を贈与せずに相続した場合、毎月の収入がそのまま相続財産に含まれることになると考えられ、多額の相続税が課税されることになります。1,000万円以上の相続に対して15%~55%の相続税がかかるため、数百万円単位で相続税額が異なる場合があります。

相続争いの可能性がある人

特定の財産を特定の人に譲りたい場合、生前にその財産を贈与しておけば、確実に相続させることができ、相続をめぐる争いを避けることができます。

ただし、生前に特定の人に多額の財産を渡した場合、他の相続人に不公平感があると、将来の遺産分割協議の際に相続人同士の争いに発展する可能性があることに留意する必要があります。

事業承継をする人

会社の資産規模から金額が大きいため、暦年110万円の普通贈与枠では足りないことが多いです。そのような場合は、相続時精算課税制度を利用することが望ましいと言えます。

相続税制を利用しない方が良い人

この章では相続税制を利用してはいけない人たちを紹介します。

暦年で贈答品を使いたい人

相続税制度が導入されると、暦年贈与は使えなくなるからです。長期にわたって安定的に資産を移転したい人、贈与したい相手がたくさんいる人は、暦年贈与を選択するとよいでしょう。

暦年贈与で年間110万円というと少額に見えますが、例えば10年で1人、1年で10人に贈れば年間1100万円まで贈ることができます。暦年贈与を正しく利用するためには、法定相続人の場合、贈与は相続開始の3年前から相続税の課税対象となることに注意して下さい。

故人と同居している人に土地や建物を譲渡しようとする人

被相続人と同居している人(配偶者、同居親族、家屋を所有していない親族)に相続時精算課税制度を利用して家屋を譲渡した場合、小規模宅地等の特例の対象外となります。

亡くなった遺言者が住んでいた宅地に小規模宅地等の特例を適用する場合、最大330m2まで評価額を80%削減することができ、大きな節税効果が期待できます。

ただし、小規模宅地等の特例が適用できるかどうかは、高度な専門知識が必要ですので、専門家に相談することをお勧めします。同居している人に土地や建物を贈与する場合は、相続時精算課税制度を利用しない方が有利であることだけは認識しておいてください。

相続税対策スキームを利用する前に注意すべき2つのこと

この章では、相続時精算課税制度を利用する前に注意すべき点を説明します。

使い方によっては、節税にならない。

相続時精算課税制度は、必ず節税につながるという制度ではありません。

相続税制度の適用を受ける財産とその他の相続財産を含めた相続財産の総額が相続税の基礎控除額を超える場合には、相続税が課されます。したがって、基本は節税ではなく、あくまでも課税の繰り延べです。

しかし、基礎控除が2,500万円あるため、多額の資金を迅速に送金する必要がある場合に有効です。また、贈与時の価額を相続時に適用することができるため、相続財産の減少時に利用すれば節税対策になります。

贈与を受けたものは、相続時に現物支給することはできない。

金銭ではなく、相続した財産(土地など)で納税する「物納」という税制もありますが、相続税制を利用して生前贈与を受けた財産は物納できません。

相続税は、金銭や寄付金だけでなく、土地や建物にも課税されます。相続したお金や預金よりも相続税が高くなり、税金が払えなくなるケースもあるようです。贈与を行う際には、相続税についても考えておく必要があります。

まとめ

ここまで相続時精算課税制度の概要と利用するメリット・デメリットを紹介しました。制度が複雑であるため、内容を理解するのに難しく感じたという方もいらっしゃると思います。

相続時精算課税制度は、正しく利用すれば税負担を大幅に軽減できますが、一度選択すると暦年課税に戻すことができないため、利用には注意が必要です。

疑問がある場合は、税理士などの専門家に助言を求めてください。

税理士法人レガシィ勤務を経て2011年に響き税理士法人に入社、相続税専門の税理士として、横浜を中心に相続税申告のサポートをを行っています。どこよりも、素早い対応を心がけておりますので、少しでも相続税に関して、不安や疑問がありましたらお気軽にご相談ください。