相続によって遺産を取得した場合、基本的に、取得した財産に相続税がかかります。相続税がかかる場合は、相続財産の評価額に応じて、一定の算式により相続税が計算されます。しかし相続が発生した家庭ごとの事情により、相続税が免除されたり、控除されたりする制度が存在します。

そこで今回は、相続税の無税の範囲はどこまでかについて説明します。相続税を余分に払ってしまわないように、相続税の非課税枠を把握されるとよいと思います。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

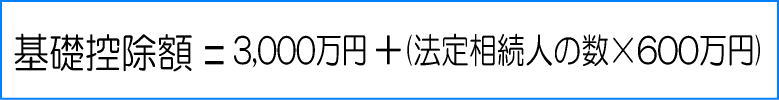

基礎控除額

相続が発生した場合、相続財産の評価額が一定の金額以下であれば、相続税はかかりません。相続税の申告も必要ありません。こういった「相続税の基礎控除額」と呼ばれる枠があります。

相続税の基礎控除額の算出式は以下の通りです。

相続財産の評価額が基礎控除額以下の場合、相続税は無税です。

みなし相続財産とは

亡くなった方(被相続人)の死亡を原因として相続人に支払われる生命保険金や損害保険金などは、被相続人が生前から持っていた財産ではありません。そのため、民法上、相続財産として遺産分割協議の対象になりません。

しかし、被相続人が保険料を負担していた保険契約については、相続税の計算をするときは、相続財産とみなされて相続財産に含めなければなりません。こうした、遺産分割協議の対象ではないものの、相続税の計算の対象となる財産を「みなし相続財産」といいます。

上記のほか、被相続人の死亡を原因として支払われる死亡退職金もみなし相続財産となります。

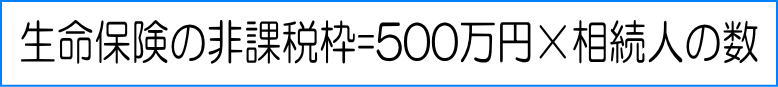

相続人が取得した死亡保険金

被相続人が生命保険に加入していた場合、支払われる保険金に対し相続税の非課税枠が存在します。死亡保険金の相続税の非課税枠の算出式は以下の通りです。

ただし生命保険の契約形態によっては、非課税枠の適用外のケースがあります。契約者・被保険者・受取人はしっかり把握しましょう。

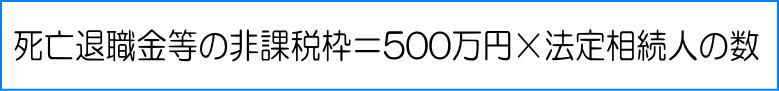

相続人が取得した死亡退職金

企業に在職中の方が亡くなった場合、本来亡くなった方が受け取るはずだった退職金を、遺族の方が受け取れる制度があります。この制度のことを死亡退職金制度といいます。

遺族に死亡退職金が支払われるかどうかは、通常、その企業の就業規則によって決められています。死亡退職金も、死亡保険金と同様、相続税の非課税枠が用意されています。死亡退職金の相続税の非課税枠の算出式は以下の通りです。

みなし相続財産の注意点1:法定相続人の数には相続放棄をした人も含める

非課税枠の計算で用いる法定相続人は、民法上の相続人ですが、次の要件があります。

- 死亡・欠格・廃除した相続人は含めない

- 代襲相続した人は法定相続人になる

- 相続放棄をした人も法定相続人に含める

- 養子は他に実子がいるなら1人まで、いないなら2人までカウントする

注意したいのが、相続放棄をした人も法定相続人に含めることです。

相続放棄をした人は、死亡・欠格・廃除した相続人と同様に財産を相続しないので、計算から外してしまいがちです。忘れずに法定相続人の数に含めてください。

みなし相続財産の注意点2:「財産を相続する相続人のみ」が非課税になる

非課税枠が適用されるのは、財産を相続する相続人だけです。

「法定相続人の数に含めること」と「非課税枠を使えること」は別であることには、注意が必要です。

相続人の中に養子がいるとき

先述したとおり、法定相続人の数が多いほど、基礎控除の金額が高くなります。法定相続人の第1順位である子については、実子だけでなく養子も含まれます。これが、「養子縁組」が相続税の節税になる理由です。

ただ注意しなくてはならないのが、相続税法上、法定相続人に含める養子の人数に制限があることです。実子がいる場合は1人、実子がいない場合は2人までと定められています。

また、節税だけを狙った養子縁組は税務署に否認される可能性があります。さらに、養子縁組は親族間の感情的なもつれを引き起こす危険があります。養子縁組は慎重に考慮して決断しましょう。

小規模宅地等の特例

小規模宅地等の特例とはどのような制度なのかを簡単に言うと、被相続人と一緒に住んでいた人が土地を相続したのであれば、330㎡までは、相続税評価額を80%減額するというものです。

では小規模宅地等の特例を使うにはどうしたらいいのでしょうか?小規模宅地等の特例が使える土地は、大きく分けて、以下の3パターンです。

- 特定居住用宅地:住宅として使っていた土地

- 特定事業用宅地:事業で使っていた土地

- 貸付事業用宅地:賃貸していた土地

それぞれの土地で、使える人や減額される率などが違います。下にて各条件を詳しく見ていきましょう。

特定居住用宅地

| 条 件 | |

|---|---|

| 土地条件 | 特定居住用宅地等(住宅として使っていた土地) |

| 適用条件 | 被相続人の自宅がある土地に適用 |

| 減額条件 | 減額は80%で適用される限度面積は330㎡まで |

次にあげる3つのうち少なくとも1つ当てはまることが必要です

- 被相続人の配偶者が土地を相続

- 被相続人と同居していた人が土地を相続

- 被相続人に配偶者も同居人もおらず、かつ、3年間借家住まいの相続人が取得

特定事業用宅地

| 条 件 | |

|---|---|

| 土地条件 | 特定居住用宅地等(事業で使っていた土地) |

| 適用条件 | 被相続人の個人名義の土地で、個人名義の建物で事業をしていた場合に適用 |

| 減額条件 | 減額は80%で適用される限度面積は400㎡まで |

次の条件を共に満たすことが必要です。

- 相続開始前からその土地で事業を行っている

- 相続税の申告終了(申告期限の10か月間)まで事業用の土地として使う

親族で会社を経営しているときに多くみられるケースですが、土地が個人名義で、建物が法人名義の場合は特定事業用宅地になりません。それでは小規模宅地等の特例は使えないのか、というとそうではありません。小規模宅地等の特例は使えます。

ただこの場合は、「特定同族会社事業用宅地」というまた別区分の土地に該当します。そのため、減額率や条件も少し変わってきます。

貸付事業用宅地

| 条 件 | |

|---|---|

| 土地条件 | 貸付事業用宅地等(賃貸していた土地) |

| 適用条件 | 被相続人が貸していた土地に適用 または被相続人が貸していた土地に適用 |

| 減額条件 | 減額は50%で適用される限度面積は200㎡まで |

次の条件を共に満たすことが必要です。

- 相続開始前から土地の貸付を行っている

- 相続税の申告終了(申告期限の10か月間)まで、貸付を行っている

配偶者の税額の軽減

相続税は、遺産の金額に応じて税額が決まり、実際に財産を受け取った割合に応じてその相続税額を負担するのが基本的なルールです。しかし、配偶者が相続する財産については、次のような理由から、大幅な税額控除の優遇措置がとられています。

- 同一世代間での財産の移動であり、次の相続で再び相続税が課されること

- 残された配偶者への生活保障が必要なこと

- 財産形成において配偶者の貢献もあったこと

配偶者の法定相続分相当額か1億6千万円のどちらか多い方迄、相続税がかかりません。この配偶者控除を使う場合には、相続税の申告期限までに遺産分割を確定させて、税務署に申告書を提出する必要があります。

障害者の税額控除

相続人の中に障害を持っている方がいる場合、生活保障としての意味合いで、相続税額の控除が受けられます。この控除は、障害者が相続した分の財産だけではなく、その扶養義務者が相続した財産からも控除されます。こちらは相続税額から控除するため、かなり大きな効果が見込めます。

障害者控除の額は、その障害者が満85歳になるまでの年数1年(年数の計算に当たり、1年未満の期間があるときは切り上げて1年として計算)につき、10万円で計算した額です。

障害者控除により相続税が0円となる場合、税務署への申告書の提出は必要ありません。配偶者控除により相続税額が0円となる場合と、取り扱いが異なります。

未成年者の税額控除

相続人の中に未成年者がいる場合、成人するまでの生活保障としての意味合いで、相続税額の控除が受けられます。この控除は、その未成年者が相続した分の財産だけではなく、その扶養義務者が相続した財産からも控除されます。

未成年者控除の額は、その未成年者が満20歳になるまでの年数1年につき10万円で計算した額です。

また、年数の計算に当たり、1年未満の期間があるときは切り上げて1年として計算します。税務署への申告については、障害者控除と同様、未成年者控除により相続税が0円となる場合、税務署への申告書の提出は必要ありません。

相次相続控除

短期間に続けて相続が発生した場合、同じ財産について二度続けて相続税が課せられることになります。このため10年以内に2回以上の相続が発生し、相続税が課せられる場合は、前回の相続税のうち一定の割合を、今回の相続税額から控除することが認められています。

なお、この相次相続控除(そうじそうぞくこうじょ)の適用を受けられることができるのは法定相続人に限定されます。

相続税がかからない財産

墓地や仏壇など「宗教的な財産」

次のような宗教的な財産などで、法事やお彼岸などでお参りしたり、毎朝手を合わせたりするようなものには相続税はかかりません。

- 墓地、墓石

- 庭内神し(屋敷内にある神の社や祠など、不動尊などご神体を祀っているもの)

- 仏壇、仏具、仏像

- 神棚、神体、神具

- 位牌

- 霊廟、古墳

この他、こういった財産の敷地や付属設備なども非課税となります。しかし何でも認められる、というわけではありません。機能や外観、定着性といった要素を踏まえ、「明らかに日常礼拝のために必要」と認められるものだけについて相続税が非課税です。

注意したいのが、宗教的な財産であれば、何でも非課税になるというわけではない点です。仏像や仏壇でも、投資用や趣味用・売買用の骨とう品であれば課税されます。さらに、お墓や仏壇を買うにあたりローンを組んでも、その借金は相続税を計算する際の債務控除にできません。

公益法人への寄附

相続した財産を国・地方自治体・公益法人・認定NPO法人に寄附をすると非課税になります。ただし、次の条件を満たさなくてはなりません。

- 寄附する財産は相続や遺贈で取得したものであること

- 相続税の申告期限までに財産を寄付すること

- 相続税の申告書に寄附した財産の明細書や証明書類を添付すること

公益法人への寄附の注意点1:寄附できる公益法人は限定的

公益法人なら何でもいいわけではありません。例えば次のような法人です。

- 独立行政法人

- 国立大学法人、公立大学法人

- 公益社団法人、公益財団法人

- 社会福祉法人

- 日本赤十字社

- 私立学校法に規定する学校法人の一部

公益法人への寄附の注意点2:寄附した財産の使途にも条件がある

寄附さえすれば終わりではなく、寄附した後の財産の使い道や使用時期に条件があります。寄附先の法人が寄附した財産を公益目的の事業や特定非営利活動に使っていなくてはなりません。

また、寄附した日から2年以内に使用していなければりません。さらにこの寄附で相続人やその親族の相続税や贈与税が不当に低くなるのであれば、非課税にはなりません。

公益法人への寄附の注意点3:不動産や株は譲渡所得に課税される

寄附できる財産には、株式や不動産が含まれます。ただし、金銭以外の財産で寄付すると時価で譲渡したとみなされ、所得税がかかります。

所得税がかからないようにするには、手続きが必要です。寄附した年分の所得税の確定申告期限か寄附した日から4か月以内の、いずれか早い日までに、国税庁宛に申請書を提出し、承認を得なくてはなりません。この他、寄附後の使途についても問われます。

まとめ

ここまで相続税の無税の範囲はどこまでかについて説明しました。よくイメージできたという方もいらっしゃることでしょう。

今回の記事が皆様の相続税に関する理解を深める一助となれば幸いです。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!