「自分が相続する土地の評価額を知りたい。」

「自分の土地の価値を自分で計算する方法はないものだろうか?」

土地を相続する際に、その評価額を知りたいという方は多いのではないでしょうか。土地には、預貯金や現金と違って、明確な額面があるわけではありません。

土地が相続財産の一部である場合、相続税の計算をするために土地の相続税評価額を明らかにする必要がありますが、専門家に依頼すると費用がかかります。そのため、どうにかして自分で計算したいところです。

ただし、相続した土地の所在する地域や用途によって計算方法が異なるのでしっかりと注意する必要があります。そこで、この記事では、相続した土地の評価について、次の情報を提供します。

- 相続した土地の評価額をどう見積もるのか

- 相続した土地の所在地による2種類の計算方法

- 相続した土地の評価額を減額する特例

この記事を最後まで読めば、誰でも自分が相続する土地の評価額がいくらになるのか、自分で計算できるようになるはずです。評価の仕組みを知ることで、相続税を減らすヒントも得られます。

相続する土地の評価で気をつけるべきポイントやまとめも是非お読みください。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

改めて相続税評価額とは?

相続税は、相続や遺贈によって財産を受け取った各人の「課税価格」の合計から基礎控除額を差し引いた「課税遺産総額」をもとに計算されます。「課税価格」の算出の基礎となる財産の評価方法は国により定められています。

上場株式は「相続発生日の終値」または「相続発生月に先立つ3ヶ月間の各月の終値の平均値」のうち最も低い金額となっています。国は特許権・商標権・著作権など知的財産権や、自社株・債券・投資信託などの金融商品、野菜・果物・木材・竹・木・牛・馬・犬・鳥・魚など、様々な財産に対して相続税評価額の算出方法を定めています。

土地の評価方法が2種類ある理由

まず、相続税における評価方法の違いについて、簡単に説明します。

- 人口密集地などの都市部で多く見られる。

- 路線価が評価額の基礎となる。

- 土地に面する道路に路線価が設定されている。

- 補正率が反映される可能性がある。

- 路線価が設定されていない地域に適用される。

- 固定資産税評価額に基づく。

- 固定資産税評価額に倍数を掛ける。

- 倍数は一律ではない。

相続税評価額の決定方法が2種類あるのは、都市部の地価に反映される要件が複雑化しているからです。都市部では、道路状況・使い勝手・間口の広さ・区画の形状などの条件の違いが土地の価格に反映されるため、同じような立地でも価格が異なるのが一般的です。

これらの条件を反映させるために、ある道路(路線)に設定された路線価が使われます。倍数法は、路線価がない地域、つまり、土地の評価がそれほど難しくない地域で使われています。

路線価方式について

路線価が設定されている地域では、土地の相続税評価額は路線価を基準に計算されます。

ほとんどの宅地は路線価で計算することができます。路線価は、国税庁が定めた道路ごとの1㎡あたりの金額です。相続税評価額は、相続したい土地に接する道路側に設定された路線価に、面積などを乗じて算出されます。

次のような計算式で相続税評価額を求めます。

固定資産税納税通知書

路線価方式で土地の相続税評価額を算出するためにまず用意するのは、固定資産税納税通知書です。

この資料は毎年4月末から5月にかけて送付されています。この書類には、区画の面積が記載されていますので、まずは面積を確認してください。

登記簿謄本

共有の土地を所有している人は、路線価方式で土地の相続税評価額を算出するために、その所有権比率を確認する必要があります。

固定資産税納税通知書には土地の持ち分が記載されていません。自分の持ち分がわからない場合は、登記簿謄本(登記事項証明書)を法務局に持参し、氏名・住所欄でその人の持ち分を確認します。固定資産税納税通知書を持って、最寄りの法律相談窓口を訪ねてください。

路線価図

インターネットで「路線価」と検索すると、国税庁のホームページから日本全国の地図が表示されます。それが路線価図です。

補正率

路線価方式で土地の相続税評価額を算出するためには、補正率があるかどうかを調べる必要があります。路線に接する間口が狭い土地など、利用しにくい土地の場合は補正率をかけて評価額を下げることになります。

この節では、5種類の補正率をご紹介します。該当する場合は、相続税の評価額を減らすためにも忘れずに利用しましょう。

① 奥行価格補正率

奥行価格補正率は、土地の奥行きが平均値より短かったり長かったりする場合に、相続税評価額を調整するものです。奥行価格補正率は用途によって異なります。

奥行価格補正率は、国税庁が公表している奥行価格補正率表で確認することができます。敷地の奥行きが少なすぎるのも多すぎるのも、査定額を下げる要因になります。

② 間口狭小補正率

間口が狭い土地、つまり道路に接する部分が狭い場合は、土地の利用価値も下がるので、間口狭小補正率をかけて相続税評価額を下げます。なお、間口の狭さの基準も土地の地区区分によって異なります。

間口狭小補正率による調整が必要かどうかを確認したい場合は、国税庁が提供している間口狭小補正率表を見てください。間口の狭さの基準は地区によって異なり、普通住宅地区では間口の狭さが普通商業・併用住宅地区より強く影響します。

③ 奥行長大補正率

奥行長大補正率は細長い土地に適用されます。細長い土地とは間口に対して奥行きが大きすぎる土地のことです。

縦横比のバランスが悪い土地は使用に適さないため、相続税評価額は奥行長大補正率を用いて調整されます。通常、奥行き対間口比が3を超えると調整対象となることを覚えておくとよいでしょう。

奥行長大補正率は、国税庁がまとめた奥行長大補正率表で確認することができます。奥行長大補正率は、間口狭小補正率と同様、もっとも補正される場合でも0.90までです。

④ 不整形地補正率

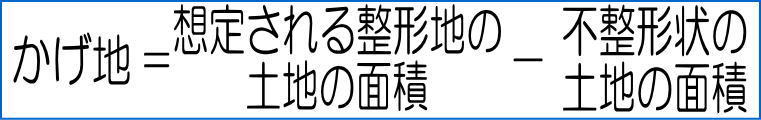

台形・三角形・L字形など、正方形や長方形でない土地を不整形地と呼びます。利用しにくい不整形地は利用価値が低いので、不整形地補正率を用いて相続税評価額を調整することができます。

不整形地補正率を適用するためには、まず「かげ地」の面積を確定する必要があります。かげ地とは、想定される長方形の土地(長方形地)が不定形地を完全に覆い、長方形に対して不定形地が不足する面積のことをいいます。

想定された形状の整形地に対するかげ地の割合が10%を超える場合は、修正する必要があります。不整形地補正率は、相続税の試算額を減額する上限が大きいため、該当する場合は必ず適用したい補正率です。

⑤ がけ地補正率

がけ地補正率は、その名の通り、敷地内に「崖」がある土地のことです。ここでいう「崖」とは、傾斜が30度以上の土地のことを指します。

崖の補正率は区分によって変化するのではなく、崖の傾斜方向によって変化するという特徴があります。崖の傾斜が南方向の場合と北方向の場合では最大0.17の差があるため、がけ地補正率を適用する際は方向を慎重に確認することが必要です。

倍率方式

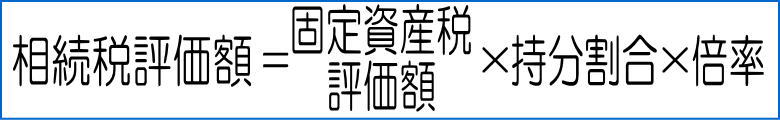

すべての道路に路線価が設定されているわけではなく、郊外の道路や行き止まりの道路などでは、路線価が設定されていない場合もあります。路線価が確定していない場合は、固定資産税評価額に評価倍率を乗じて相続税評価額を算出します。

一部の宅地や多くの農地・山林は評価倍率に基づき計算されます。評価倍率とは、国税庁が定める相続税評価額を算出するための倍率のことです。次のように相続税評価額に乗じて使用します。

固定資産税評価額を確認

固定資産税納税通知書

固定資産税納税通知書には、必ず「価額」の欄があります。これが固定資産税評価額となります。

固定資産税評価額とは、固定資産税を計算するために市町村が算出する価格のことです。基本的に3年に1度しか見直されません。2021年に再評価されたので、次の再評価は2024年に行われることになります。

固定資産税台帳の閲覧

固定資産税納税通知書が見つからず、固定資産税評価額を調べるだけなら、市町村役場で固定資産課税台帳を見せてもらうとよいでしょう。ただし以下の点に注意する必要があります。

- 固定資産課税台帳は、閲覧したい土地が所在する市区町村の役所で閲覧することができます

- 閲覧可能時間に制限がある場合や、手数料がかかる場合がありますので、事前にご確認ください。

- 身分証明書や申請書など、必要な書類も自治体によって異なるので、事前に確認しておきましょう。

固定資産税評価証明書を取得する。

固定資産税評価証明書が見つからず、固定資産税評価証明書が必要な場合は、市区町村役場で固定資産税評価証明書を発行してもらいましょう。手数料がかかります。

必要な書類や証明書の取得方法(出納窓口のみ、または郵送)は自治体によって異なるので、事前に土地の管轄の役所に確認してください。

登記簿謄本

路線価方式の場合同様、登記簿謄本に記載されている所有権の持分比率を確認します。固定資産税納税通知書に記載されている情報は、あくまで不動産全体についてです。持ち分割合を掛け忘れると、正確な評価額が算出できないので注意しましょう。

倍率表

倍率表は国税庁のホームページから入手できます。

相続税評価額の減額

小規模宅地等の特例

小規模宅地等の特例により、相続した土地の評価額を最大80%減額することができます。

その意味で、小規模宅地等の特例は土地を相続した人はぜひ活用したい特例です。この特例が存在するのは土地を相続した結果、その土地を手放さざるを得なくなるようなことがないようにするためです。

土地は通常高価であるため、相続税は多額になるのが普通です。相続税は基本的に現金一括払いなので、土地を売らないと現金が用意できない人もいるでしょう。その場合、家を失う可能性があります(土地と家は一緒に相続されることが多いので)。このような事態を防ぐために、小規模宅地等の特例が設けられているのです。

小規模宅地等の特例の要件(適用条件)

小規模宅地等の特例を利用するためには、いくつかの要件を満たす必要があります。土地が相続された場合、すべてのケースで免除を受けられるわけではありません。ここでは小規模宅地等の特例が使えるケースの内、2つを紹介します。

- 被相続人の事業の用に供されている宅地等であることを要件とするケース。

- 被相続人の居住の用に供する宅地等であることを要件とするケース。

故人が所有する土地で事業を行っていた場合、小規模な建物の敷地であれば特例が適用されますが、「事業」は2つの場合に分けることができます。1つは被相続人等が貸付事業以外の事業を行っていたケースです。もう一つは、被相続人等が貸付事業を営んでいたケースです。

貸付事業以外の事業の用に供する宅地等の要件

故人が所有していた土地で、何らかの事業を営んでいた場合です。例えば、個人事業主として事務所を開いていたケースはわかりやすいと思います。(ただし2019年4月1日以降の相続においては相続開始前3年以内において新たに事業の用に供された土地は、原則として適用除外となります。)

この場合の土地は「特定事業用宅地等」と呼ばれ、特例の適用を受けようとすると、以下の要件を満たす必要があります。

- 土地を取得した親族が被相続人の事業を引き継いで相続税の申告期限まで事業を継続するか、その土地で事業を行っていた生計を一にする親族がその土地を取得して相続税の申告期限まで事業を継続する

- 土地を申告期限まで保有する

特例が適用される場合、400㎡を限度として土地の評価額を80%減額することができます。

- 貸付事業等の用に供する宅地に関する要件

所有する土地を不動産貸付業に使っていたケースです。この場合、「特定同族会社事業用宅地等」と「貸付事業用宅地等」に分けることができます。まず、「特定同族会社事業用宅地等」についてです。この場合の「特定同族会社」とは、遺言者またはその親族が50%以上の株式を保有している法人を指します。個人事業主ではなく、法人化した場合の話です。

この場合、特別規定が適用されるための要件は2つあります。

- 土地を取得した親族が、相続税の申告期限において、その法人の役員である

- 土地が相続税の申告期限まで保有されること

特例が適用される場合は、400㎡を限度として土地の評価額を80%減額することができます。ただし法人が被相続人に支払った家賃が相場より著しく低かった場合は注意が必要です。金額によっては、特例を適用できない場合もありますので、ご注意ください。

次に「貸付事業用宅地等」ですが、これは被相続人等が賃貸住宅・駐車場・駐輪場などの不動産貸付業を営んでいた場合を指します。2018年4月1日以降の相続から、相続開始前3年以内に新たに貸付事業の用に供された土地は、原則として適用除外となります。この場合、特例が適用されるには、以下の2つの要件が必要です。

- 土地を取得した親族が被相続人の貸付事業を引き継いで相続税の申告期限まで継続するか、その土地で貸付事業を行っていた生計を一にする親族が土地を取得して相続税の申告期限まで貸付事業を継続しなければなりません。

- 土地は相続税の申告期限まで所有しておく必要があります。

特例が適用される場合は、200㎡までの面積で土地の評価額を50%減額することができます。

- 被相続人等の居住用に供されていた宅地等の要件

被相続人者が居住の用に供している土地を「特定居住用宅地」といい、わかりやすい例を挙げると「親の自宅」です。

親の家を相続するケースで最も多いのは、親の自宅を相続する場合です。この場合の特例適用要件は、以下のいずれかの条件を満たすことです。

- 配偶者に取得される

- 被相続人と同居していた親族が取得し、相続税の申告期限まで引き続き居住・所有すること。

- 被相続人と同居していなかった親族が取得したもので、以下の要件を満たすもの。

- 故人に配偶者がいない。

- 被相続人と法定相続人が同居していない。

- 被相続人が、その死亡前3年間、自己又は自己の配偶者、3親等以内の親族若しくは自己と特別の関係にある一定の法人が所有する日本国内の家屋に居住していなかったこと。

- 相続開始前に、相続開始時に居住していた家屋を所有したことがないこと。

- 配偶者が取得すること

- その生計一親族が、その家を取得し、相続税の申告期限が過ぎるまで、その家に住み続け、その家を所有すること

特別控除が適用される場合、最大330㎡の面積で評価額を80%減額することができます。

貸家建付地

貸家として利用する土地を「貸家建付地」といいます。

貸家建付地の土地の価格は20%程度下げることができます。

借地権

また借地権は相続税の対象となります。相続税評価額は土地全体の相続税評価額に借地権割合を乗じて算出されます。

借地権の相続税評価額 = 土地の相続税評価額 × 借地権割合

私道

相続した土地の一部に私道がある場合、状況に応じて私道の価値を評価しないことになっています。具体的には不特定多数の人が利用する道路は評価しません。

一方、私道がその所有者のみによって使用されている場合は、通常の評価額に0.3を乗じて算出されます。

相続した土地の評価で気をつけるべき3つのこと

相続した土地の評価で注意すべき点は、目的に応じた正確な評価額を算出することと相続税の評価額ができるだけ低くなるようにすることです。

土地の評価額には実勢価格や相続税評価額などがあり、それぞれに価値や使用目的があります。そのため、税金の払い過ぎや財産分与での紛争を避けるためにも、目的に応じた評価額を利用することが重要です。

また、相続税は、相続した財産の評価額の合計から控除して課税されます。相続税は土地の評価額だけで決まるわけではありませんが、それぞれの不動産を必要以上に高く評価しないように注意することで、支払うべき相続税の額を減らすことができます。

そこで注意すべき点は3つあります。

- 評価額がどのように計算されるかを理解する

- 土地の正確な面積を使う

- 特例を利用する。

評価額がどのように計算されるかを理解する

土地の評価額と一口に言ってもそれぞれには大きな差があります。どの評価額が必要かを明確にした上で、調査を実施しましょう。

| 財産を分けたい | 特に断りのない限り、実勢価格 |

|---|---|

| 相続税の計算の基礎となる評価額を知りたい | 相続税評価額 |

| 土地を相続した場合の固定資産税が知りたい | 固定資産税評価額 |

相続税評価額は実勢価格の約80%、相続税評価額は実勢価格の約70%と決められています。相続税評価額等を、合意なく実勢価格と異なる価格に基づき遺産分割に使用した場合、後々相続をめぐる紛争に発展する可能性があります。

土地の正確な面積を使用する

相続税の評価額を計算する際には、土地の面積に特に注意する必要があります。土地の面積は、登記簿、固定資産税申告書、測量図など様々な方法で確認することができますが、書類によっては正確な面積が記載されていない場合があります。特に、何年も前の調査に基づく台帳は、現状と乖離する傾向があります。

実際の面積と異なる土地の面積を基に相続税の概算額を計算すると、相続税の過払いが発生する場合があります。測量図、固定資産税申告書、契約書など、信頼できる資料に基づいて土地の面積を確認することが望ましいです。もし、そのような資料がない場合は、測量をやり直すことも検討することをお勧めします。

特例を利用する

相続税評価額をできるだけ低くしたい場合は、できるだけ特例を利用しましょう。特例については、上で説明した通りです。相続税を1円でも安くしたい場合は、特例を利用できるかどうかを確認しましょう。

まとめ

相続した土地の評価には様々な種類があり、相続税評価額が相続税の計算の基礎となります。相続税評価額は、路線価や国税庁が定めた評価倍率などを用いて自分で算出することができます。相続税評価額を下げることで、支払うべき相続税を減らすことが可能です。

先述した通り、相続税の評価額を下げるためには、以下のようなことが推奨されます。

- 利用可能な調整要素がある場合は、それを使用する。

- 計算に使用する土地の面積が正確であることを確認する。

- 特例を積極的に活用する。

この記事を参考に、相続税評価額の算出方法、調整率、特例の種類などを理解し、相続税対策に役立ててください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!