「父の相続で相続税を払ったばかりだけど、また母の時にも相続税を払わなければならない?」

「相次いで身内が亡くなる可能性があり、度重なる相続税の負担が心配…」

相続や遺贈により多額の財産を取得すると、相続人には相続税が重くのしかかります。度重なって不幸が発生する場合には、相続税の支払いに頭を悩ませる人も多いでしょう。

実は、立て続けに身内に不幸が起こった場合、一定の相続税を控除できる「相次相続控除」というものがあります。相次相続税控除を利用することで、過度な相続税の支払いを抑えることが可能です。一方、相次相続控除の控除額の計算は複雑で、利用時にいくつかの注意点もあります。

そこで今回は、相次相続控除について税理士がわかりやすく解説!実際の計算の仕方や申告方法などの必要書類、押さえておくべきポイントをお伝えします。この記事を読むことで、相次相続控除の仕組みがきっと理解できるでしょう。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相次相続控除とは

相次相続控除とは、10年以内に複数回相続が発生した場合に利用できる特例です。度重なる相続による、相続人の税負担の過重を軽減するために設けられています。

母の相続時に財産を引き継ぎ、再び相続税の支払いが必要になる場合は「相次相続」となるため、控除の利用が可能です。10年以内の短い期間に相次いで相続が発生する場合、同じ財産に二重の相続税が課税されることになります。

上記のような相続税の過重負担を軽減するために、相次相続控除は一定金額を相続税から控除できるのです。

相次相続控除の要件

相次相続控除が受けられるのは次のすべてに当てはまる場合です。

- 法定相続人である

- 相続開始前10年以内の相続で、被相続人が財産を取得

- 相続開始前10年以内の相続で、被相続人が相続税を課された

上記の3つの要件をすべて満たすケースでのみ、相次相続控除を利用できます。

法定相続人である

相次相続控除の要件の一つ目は、利用する人が被相続人の法定相続人であることです。つまり、遺言により遺贈を受けた孫などは相次相続控除を利用できません。また法定相続人であっても、以下に当てはまる人は相次相続控除の対象外となるので注意してください。

- 相続放棄した人

- 相続権を失った人

財産を相続する法定相続人であることが、相次相続控除を受ける重要な要件です。

相続開始前10年以内の相続で、被相続人が財産を取得

二つ目の相次相続控除の要件は、今回亡くなった方が10年以内の相続で財産を取得していることです。一度目と二度目の相続、両方で同じ財産に対する相続税の課税を軽減させるのが、相次相続控除の規定となります。

母は一度目の父の相続時に何も財産を引き継いでいないため、母に相続が起こっても当然、相次相続控除は利用できません。二度目の相続で亡くなった方が、一度目の相続で財産を引き継いでいない場合には利用できないことを覚えておきましょう。

相続開始前10年以内の相続で、被相続人が相続税を課された

最後の要件は前回の相続発生時に、今回亡くなった人が相続税を納めているかどうかです。たとえ、前回の相続で財産を取得していても相続税の支払いがなければ、相次相続控除は利用できません。

相次相続控除は、一度相続税が課税された財産に再び相続税が課税されるのを軽減するためのものです。したがって、一度目の相続で相続税が課税されていなければ利用できません。相続では配偶者の税額軽減が大きいため、節税対策として制度を利用することが多いです。

しかし、近いうちに相次相続の発生が懸念される場合には税額軽減の利用は慎重に検討してください。配偶者があえて税額軽減を使わないことで、二次相続時の相続税を抑えられる可能性があるためです。配偶者の税額軽減と相次相続控除のどちらを選ぶかはケースにより異なります。

どちらを選ぶべきか悩む場合には税理士にぜひ、ご相談ください。

相次相続控除の控除額

次に、相次相続控除の控除額を見ていきましょう。相次相続の控除額の算出では、前回の相続で課税された相続税額がポイントです。前回の相続税額のうち、1年につき10%ずつ差し引いた金額を今回の相続税から控除できます。

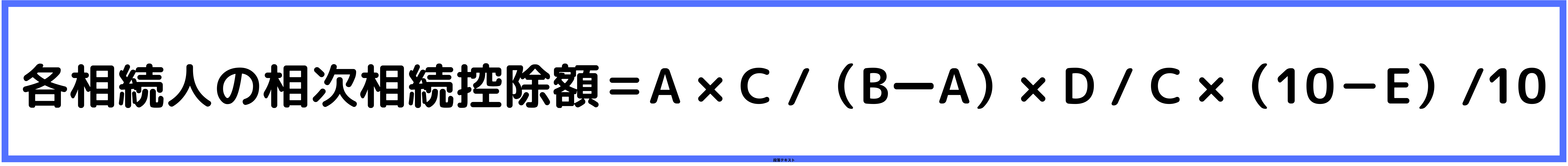

計算式で表すと、以下の通りです。

A:今回亡くなった被相続人が、前の相続で課税された相続税額

B:今回の被相続人が前の相続で取得した財産額

C:今回の相続で財産を引き継いだ、すべての人の取得財産額の合計

D:相次相続を利用する相続人が引き継いだ財産額

E:前の相続から今回の相続までの経過年数(1年未満は切り捨て)

また、相次相続の控除額の計算では、以下の点に注意してください。

|

相次相続控除の計算は、上記の計算式の通りやや複雑です。特に相続人全員の取得財産の総額などは、数字の扱いに不慣れな人が算出するのは困難でしょう。相次相続控除を利用する場合には、税理士などの税のプロへの相談がおすすめです。

相次相続控除の計算

先述の計算式を使って、具体的な相次相続控除の計算をしてみましょう。

- 1度目の相続(一次相続)

父が2017年4月1日に死亡、母は1億円の財産を取得し、相続税は1,500万円課税された。 - 2度目の相続(二次相続)

母が2020年11月1日に死亡。相続人は長男・長女の二人で、相続財産の合計9,000万円を折半する。

| ①要件を確認 |

すべての要件を満たすため、今回のケースでは相次相続控除が利用できます。 |

| ②計算式を利用して、控除額を算出 | 上記を計算式のA~Eに当てはめると、以下のようになります。

A:母が父の一次相続で課された相続税額=1500万円 |

【長男・長女の相次相続控除額】

1,500万円 × 8,000万円 /(1億円ー1,500万円)× 4,500万円 / 9,000万円 ×(10-3)/10

1,500万円 × 8,000万円 /(8,500万円)× 4,500万円 / 9,000万円 × 7 /10 = 494万円

長男と長女は、相次相続控除によりそれぞれの相続税から約494万円ずつ控除できます。

相次相続控除の手続き

相次相続控除の手続きを行う場合、以下のポイントを押さえておきましょう。

|

相次相続控除を適用する場合、相続税申告書にあわせていくつかの書類が必要です。申告時の添付書類は次項で詳しくお伝えしますが、相次相続控除の計算書や前回の相続の書類が必要になります。相次相続を利用する場合には、一次相続の書類をしっかり残しておきましょう。

また、相次相続控除は期限内申告の要件がないため、期限後申告や更生の請求でも適用できます。仮に相次相続控除を利用せずに相続税を申告した場合でも、申告期限から5年以内であれば更生の請求が可能です。「すでに納付してしまったから」と諦めずに適用可能かどうか調べてみましょう。相次相続控除の適用により、支払った相続税額が還付されるかもしれませんよ。相続税の申告では多くの書類が必要になるので、不足しないよう慎重に作業を進めてくださいね。

相次相続控除の必要書類

相次相続控除では、申告時に「第7表 相次相続控除の計算書」の提出が必要です。

第7表 相次相続控除の計算書は、文字通り相次相続控除の計算の基となる金額等を記載します。相次相続控除では、「第7表 相次相続控除の計算書」以外に添付を義務付けられている書類はありません。しかし、計算の根拠となる以下の一次相続の相続税申告書は提出するのが望ましいとされています。

- 第1表 相続税の申告書

- 第11表 相続税がかかる財産の明細書

- 第11表の2 相続時精算課税適用財産の明細書

- 第14表 純資産価額に加算される暦年課税分の贈与財産価額の明細書

- 第15表 相続財産の種類別価額表

上記のうち、一次相続で提出している書類の写しを提出してください。なお、相続時精算課税を適用していない場合には第11表の2が、相続開始以前3年間(2024年以降の相続では7年間)贈与財産がなければ第14表が不要です。

必要になる書類は相続や贈与のケースにより異なるので、ぜひ税理士に相談してください。

相次相続控除の注意点

次に、相続控除について、以下のような注意点やポイントをまとめました。

- 前回の相続からの経過年数で控除額が変わる

- 相続税がゼロなら申告不要

- 相続財産が未分割でも適用可能

- 法定相続人が複数いる場合、財産の取得割合で按分

- 相続税よりも控除額が大きくても、他の相続人は控除できない

実際に相次相続を利用する場合に起こりやすい疑問に繋がるポイントをまとめたので、ぜひ読んでみてください。

前回の相続からの経過年数で控除額が変わる

相次相続で控除される額は、一次相続と二次相続の経過年数により金額が変わります。二つの相続の時期が近いほど控除額が大きく、間が空くほど小さくなります。1年につき10%の割合で逓減(ていげん)されていき、具体的に示すと以下の通りです。

| 一次相続から二次相続までの経過年数 | 一次相続の相続税のうち控除できる金額 |

|---|---|

| 1年未満 | 100% |

| 1年以上~2年未満 | 90% |

| 2年以上~3年未満 | 80% |

| 3年以上~4年未満 | 70% |

| 4年以上~5年未満 | 60% |

| 5年以上~6年未満 | 50% |

| 6年以上~7年未満 | 40% |

| 7年以上~8年未満 | 30% |

| 8年以上~9年未満 | 20% |

| 9年以上~10年未満 | 10% |

つまり、1年以内に相続が2回発生した場合、一次相続で払った相続税がそのまま二次相続で差し引けることになります。ただし、同時に相続が起こった場合は、相次相続として認められないため注意が必要です。

相次相続控除の計算は複雑で算出しにくいですが、二つの相続の間隔が短ければ控除される金額も多いと覚えておきましょう。

相続税がゼロなら申告不要

相次相続控除を適用して相続税がゼロになる場合には、相続税の申告は不要です。相次相続控除は使用するための申告義務を持たないため、申告しなくても問題ありません。ただし、相続した財産を売却する予定があるなら、相続税の申告手続きを行う方が良い場合があります。相続税の申告手続きを行うことで、取得費加算の特例(※)を受けることができるためです。

(※ 取得費加算の特例…相続財産を売却した場合にかかる所得税負担を軽減する特例)

か相次相続控除で納付税額がなくなると申告は不要ですが、土地の売却を考えている場合は申告手続きを行う方が良いケースがあると覚えておきましょう。

相続財産が未分割でも適用可能

相次相続控除は、相続財産が未分割申告の場合でも適用可能です。未分割申告とは相続税の申告期限までに遺産分割が決まらない場合に用いられます。相続税では、相続発生の翌日から10カ月以内の申告が必要です。仮に相続人間で財産分割が決まらなくても、相続税申告の期限は待ってくれません。からなず、申告期限内の相続税申告を行いましょう。

相続人間の財産分割が決まらない場合の相次相続の控除額算出は、法定相続分に応じて求めます。その後、正式に遺産分割が完了して当初の未分割申告と内容が異なる場合には、改めて修正申告や更生の請求を行ってください。

法定相続人が複数いる場合、財産の取得割合で按分

法定相続人が複数いる場合、相続人の財産の取得割合で相次相続控除額を按分します。相続人が子2人いて財産を折半する場合には、相次相続控除額も半分ずつです。財産を取得した割合に応じて按分しますが、法定相続人以外ではない人は適用できない点に注意してください。

法定相続人以外の相続・遺贈がある場合には、相次相続の控除額は少なくなるので注意が必要です。また、未分割申告での相次相続の控除額は法定相続分で決まります。相次相続の控除額は相続人同士で任意に決められるものではないことを覚えておきましょう。

相続税よりも控除額が大きくても、他の相続人は控除できない

相次相続控除は相続人が支払うべき相続税より控除額が大きくても、他の相続人からは控除できません。

一方で、相次相続控除では認められないため、控除額は最大でも相続人が払うべき相続税ということになります。

まとめ

今回は相次相続控除についてわかりやすくお伝えしました。相次相続の要件は以下の三点です。

|

相次相続控除の計算方法は、それぞれの相続の期間や過去に支払った相続税などが関係するため複雑になります。実際に算出する場合には、税理士などに依頼するのがおすすめです。

また相続税では配偶者控除が優遇されていますが、配偶者自身の相続も差し迫っている場合には、控除の利用は慎重に行いましょう。配偶者控除をあえて利用しないことで、相次相続控除を賢く利用することができます。とはいえ、相続税の配偶者控除もまた大きな控除です。

どちらを利用するかはお近くの税理士に相談してみてください。今回の記事を参考に、賢く相続税負担を抑えて大切な資産を遺していきましょう。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。