「亡くなった方の医療費や税金は遺産から債務控除できると聞いたけれど…。」「葬式費用は債務控除できるのかな?」

どなたかが亡くなられて、遺産の中に預金や不動産の他に借入金などの負債が見つかった方もいらっしゃることでしょう。

相続税は、相続財産の総額が相続税がかかるかどうかの判断基準である「基礎控除額」を超える場合に課税されるため、相続財産をなるべく減らしたいと考える方は少なくないでしょう。相続税の債務控除とは、亡くなられた方の債務で支払いが確定しているものを相続財産から差し引ける制度です。

この記事では、債務控除の対象となるものと対象外となるものについて詳しく解説しています。債務控除を計算する際の注意点も参考にしてください。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

債務控除とは何か?

相続税の計算をする際には、相続財産を調べてそれをもとに計算を行います。もし被相続人(亡くなった方)が借入金などの債務を抱えていた場合には、その債務を遺産総額から差し引くことができ、相続税の負担を減らすことが可能です。

債務控除の対象となるものと対象外となるものについて、この記事ではまとめてご紹介しますので、参考にしてください。

債務控除の対象となる債務

債務控除の対象となるのは、基本的に、亡くなった人の債務の内、相続が始まった時点で確実に存在が認められるものです。

それぞれについて解説いたします。

銀行等の金融機関からの借入金

金融機関からの借入金は、相続が始まった時点で確実な債務なので、債務控除の対象になります。

具体的には、被相続人が亡くなった時点の借入金の残高と未払の利息部分を遺産の総額から差し引くことができます。また、被相続人が連帯債務者だった場合も債務控除の対象となります。

連帯債務とは、複数の債務者が同じ債務に対して責任を負うことを意味します。連帯債務では、各債務者が担当する割合を決めることができます。債務控除の対象となるのは、通常、被相続人が担当していた部分の債務です。

なお、他の連帯債務者が債務を支払えなくなった場合、被相続人が代わりに支払う必要が生じた部分も債務控除の対象になります。その場合も、遺産総額から差し引くことができます。

個人等からの借入金

被相続人が親族や友人からお金を借り入れていた場合、以下の要素を考慮して、借入の事実が確定すれば、その借入は債務控除の対象となります。

- 借入の経緯

- 金銭消費貸借契約書の有無と契約内容

- 返済実績の有無

- 実際の預貯金の移動

ただし、借入の事実がないのにもかかわらず、被相続人にお金を貸したと偽装し、遺産の総額から一定金額を差し引くことで相続税の課税を回避しようとする行為を防ぐために、税務署は個人からの借り入れが実在したかどうかを厳しくチェックするのが通常です。

親族や友人との口約束だけでお金を借りていた場合は、債務控除の対象と認められない可能性があることを理解しておく必要があります。

所得税・消費税

被相続人が亡くなった場合、まだ納めていない所得税がある場合や、被相続人が消費税の課税事業者だった場合、相続人は相続が発生した日の翌日から4ヶ月以内に「準確定申告」を行い、未納の所得税や消費税を納める必要があります。

所得税や消費税を納めるのは準確定申告をした相続人ですが、これらの税金は元々被相続人が納めるべきものです。したがって、相続人は納税額に相当する金額を遺産の総額から控除することができます。

ただし、相続人の責任で準確定申告の手続きが遅れたことによって発生した延滞税や加算税については、債務控除の対象とはなりません。

住民税

住民税は、毎年1月1日に住んでいる市町村に納める税金です。被相続人がまだ納めていない住民税がある場合、相続人はその税金を債務控除の対象として差し引くことができます。

固定資産税

固定資産税は、毎年1月1日時点で土地や建物などの固定資産を所有している人に課される税金です。被相続人が1月1日時点で固定資産を保有していたにもかかわらず、固定資産税を納めずに亡くなった場合、未納分は債務控除の対象です。

もし被相続人が1年分の固定資産税を分けて支払っていた場合でも、相続開始時点で支払いが残っている部分を遺産の総額から控除できます。また、被相続人が所有していた不動産が市街化区域にある場合に課される都市計画税についても、固定資産税と同様に未納分があれば債務控除の対象となります。

共有不動産の場合、不動産が複数人で共有されている場合は、債務控除の対象となるのは未納付である固定資産税のうち、持分割合に応じた金額です。被相続人が税金の支払いを延滞したことで発生した延滞金や督促手数料も債務控除の対象となりますが、相続人の責任で支払いが遅れた場合は対象外です。

医療費の未払い

被相続人が、亡くなる直前まで病院で治療を受けたり入院をしていたりした場合、相続の開始時点で支払われていない医療費は、遺産の総額から控除できる債務控除の対象となります。

公共料金、電話料金等の未払い

被相続人が亡くなるまで住んでいた自宅の水道代やガス代、電気代の未納分は、債務控除の対象となります。

ただし、遺産総額から差し引くことができるのは、被相続人が亡くなる前に発生した未納分の金額です。

賃貸物件の借主からの預り金

被相続人が賃貸不動産を所有していて、敷金などの借主から預かっている未払いの金銭がある場合は、債務控除の対象となります。

未払金

被相続人が事業をしていて、相続人がその取引先の未払い金や買掛金を代わりに支払った場合は、債務控除の対象となります。

クレジットカードの未決済

被相続人が生前にクレジットカードを使っており、未決済の部分がある場合は、債務控除の対象になります。

ただし、債務控除の適用には以下の両方の条件を満たす必要があります。

- クレジットカードを利用した日が亡くなった日よりも前であること。

- 利用代金の引き落とし日が亡くなった日よりも後であること。

つまり、亡くなる前にクレジットカードを使っていて、かつその未決済の利用代金が亡くなった後に引き落とされる場合に債務控除の対象となります。

葬儀費用の一部

相続人が負担した葬式費用の一部は、厳密には被相続人の債務ではありませんが、遺産の総額から差し引くことが認められています。具体的には、告別式やお通夜の費用、遺体の埋葬にかかった費用などが対象です。

損害賠償義務

被相続人が交通事故の加害者だった場合、損害賠償責任は一般的に相続人に引き継がれます。

そのため、賠償義務を引き継いだ相続人は、被害者やその遺族に支払った損害賠償金に相当する額を、相続財産から控除できる制度があります。さらに、相続が始まった時点で被相続人が未払いだった損害賠償金や、被害者やその遺族に対して支払った見舞金なども、債務控除の対象になります。

このように、相続人が被相続人の賠償責任を引き継いだ場合、相続財産からこれらの支払いを差し引くことができるのです。

特別寄与料

特別寄与料は、被相続人の親族が無償で献身的な介護などを行った場合に、他の相続人から金銭を受け取ることができる制度です。相続人が支払った特別寄与料は、債務控除の対象となります。

しかし、長男は遠方に住んでおり、実際の介護はすでに亡くなった次男の妻が長年にわたって行ってきました。次男の妻には子どもがいないため、母親の介護に尽力したにもかかわらず相続分を受け取ることができません。

このような場合、次男の妻は特別寄与料を請求することで、長男に一定の金銭を受け取る可能性があります。これは、無償で献身的な介護を行ったことへの対価として、長男から報酬を受け取る仕組みです。長男が次男の妻に支払った特別寄与料は、相続税の計算時に相続財産から差し引かれます。

このように、特別寄与料は相続税の債務控除として認められる場合があります。

控除対象外債務

相続財産から差し引けない債務には、「相続が発生した時点で確実でない債務」や「相続人が負担すべき債務」などがあります。

したがって、相続が発生した後に新たに購入した物品は、当然、債務控除の対象外となります。間違いやすい債務・費用の例として、以下のようなものがあります。

墓地や仏壇などの非課税財産に対する未払金

被相続人が生前に購入していたものであっても、墓地や仏具などの非課税財産に関する未払いの費用は債務控除の対象外となります。

そして、相続が発生した後に墓地や仏具を購入した場合も同様に債務控除の対象外です。

相続税申告の税理士報酬

相続税の申告書を税理士に依頼して作成・提出した際の報酬は、債務控除の対象外です。

相続税の申告に関連する税理士の報酬は、相続人が負担すべき費用とされるため、遺産総額から差し引くことはできません。

団体信用生命保険の住宅ローン

団体信用生命保険は、住宅ローンの返済を担当していた人が亡くなった場合、保険金が支払われてローンの残債がゼロになる保険です。

もし被相続人がこの団体信用生命保険に加入していた場合、保険金によって住宅ローンが完済されるため、相続後の住宅ローン残高は債務控除の対象外となります。

相続財産の維持・管理費用

相続が開始されてから遺産が分割されるまでの間に、相続財産を管理・維持するために支払った費用は、相続税の計算時に債務控除の対象とはなりません。

遺言執行費用には、不動産の相続登記費用や預貯金の解約・払い戻しの費用、被相続人の財産の一覧(財産目録)の作成費用などが該当します。これらの費用は相続人が負担すべきものとされているため、債務控除の対象外となります。

遺産分割交渉のための弁護士依頼報酬など

被相続人が遺言を残していない場合など、相続人同士が意見が対立し、遺産分割協議がまとまらない場合には、弁護士に交渉を依頼することがあります。

しかし、この際に支払った弁護士の報酬は、相続税の計算時に債務控除の対象とはなりません。

保証債務

保証債務とは、保証人が負っている債務のことを指します。

Aさんが債務を返済できなくなった場合、Cさんがその債務を肩代わりする必要がありますが、Cさんが亡くなった場合には相続人が保証債務を引き継ぐことになります。ただし、保証債務は確実な債務とは言えないため、基本的には、債務控除の対象にはなりません。

保証人であってもAさんが借金を正当に返済している限り、債権者から直接返済を求められることはありません。さらに、Cさんが債務を肩代わりした場合でも、「求償権」という手段を使って主債務者であるAさんに返済を求めることができます。

ただし、以下のような条件に該当する場合、保証債務は債務控除の対象となることがあります。

- Aさんに借金を返すだけの資産がない場合

- Cさんが債務を肩代わりしなければならない状況にある場合

- Aさんに肩代わりした金額を求償しても返還してもらえる見込みがない場合

葬式費用の一部

葬儀に関連する債務控除に該当しない費用は、主に以下のようなものです。具体的に見てみましょう。

| 債務控除に該当しない費用 | 詳細 |

|---|---|

| 盛籠や生花などの費用 | 通夜・葬儀にかかわらず、盛り付けや生花に使われた費用は債務控除の対象外です。ただし、喪主が負担した分は債務控除の対象になります。 |

| 香典返しの費用 | 香典を返すための物品を準備する費用も債務控除には含まれません。 |

| 初七日や四十九日などの儀式 | 葬儀後の儀式に要した費用は債務控除の対象に含まれません。通夜・葬儀については債務控除の対象ですが、これらの儀式にかかる費用は含まれません。 |

| 墓石や墓地に関する費用 | 墓石の購入費用や墓地の賃貸費用も債務控除の対象外です。また、永代供養のために毎年発生する費用も債務控除には含まれません。 |

| 遺体の解剖費用や裁判費用 | 遺体の解剖が必要な場合の費用や相続にまつわる裁判費用も債務控除の対象にはなりません。 |

| 通常の葬儀には伴わない費用 | 一般的な葬儀には関連しない費用(例:故人の希望で植えた祈念樹の費用など)も債務控除の対象外です。 |

これらの費用は、葬儀に関連しても債務控除の対象に含まれない点に注意してください。

債務控除できない人

相続権を放棄した人

相続放棄をすると、プラスの財産だけでなくマイナスの財産も一切引き継がなくなります。そのため、相続放棄をした人は債務控除の対象にはなりません。

しかし、相続放棄をした相続人が「遺贈」という方法で財産を引き継いだ場合には、債務控除の対象となる場合があります。遺贈とは、遺言によって特定の誰かに財産を引き継がせることを指します。

相続放棄をした人が遺贈によって財産を取得した場合、相続税を計算する際に取得した遺産の価額から負担した葬式費用を差し引くことができます。つまり、葬式費用を負担していた場合は、遺贈によって取得した遺産の価額からその費用を控除することができるのです。

制限納税義務者

制限納税義務者とは、国籍にかかわらず、相続や遺贈が発生した時点から過去10年以内に日本国内に住所を持たない人のことを指します。制限納税義務者は、海外に国籍があっても相続税が課される可能性があるため、注意が必要です。

特定受遺者

特定受遺者とは、遺言によって特定の財産を引き継いだ人のことを指します。

特定受遺者は、指定された特定の財産のみを引き継ぐため、債務控除の対象となりません。つまり、特定受遺者が葬式費用を負担していたとしても、取得した財産の価額から葬式費用を控除することはできない点には注意が必要です。

一方で、包括受遺者は債務控除の対象となります。包括受遺者とは、「財産の2分の1を〇〇に相続する」といった遺言書の指定によって、一定の財産の割合が指定された人のことを指します。この場合、指定された割合の財産を引き継いだ人が包括受遺者となり、債務控除の対象として葬式費用などを差し引くことが可能です。

債務控除の申請に必要な書類

債務控除を受けるためには、相続税申告書の第13表「債務及び葬式費用の明細書」に、債務控除の対象となる債務や葬式に掛かった費用を記入する必要があります。

誰がいくら負担したかなど、債務の種類や細目については領収書やメモ書きを保管しておくと、相続税申告書の記入がスムーズに進められるでしょう。それらの情報をもとに、債務控除の対象となる項目を詳細に明記してください。

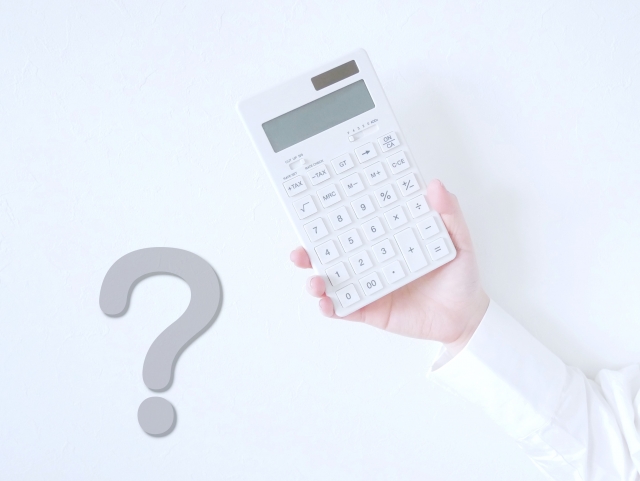

相続税の計算における債務控除の留意点

相続税がかからない場合は債務控除を考慮する必要はない

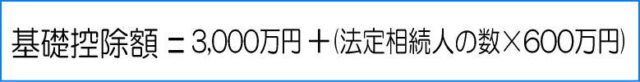

債務控除を検討する必要がある場合は、相続財産の総額が基礎控除額(3,000万円+相続人の数×600万円)を超えて相続税が課税される場合です。相続税の申告が必要かどうかを判断しましょう。

もし相続財産がプラスの財産だけで計算して基礎控除額を上回らなければ、その時点で、相続税の申告は不要ですので、債務控除について考える必要はありません。

債務控除後の相続財産が基礎控除額以下であれば申告の必要はない

プラスの財産を計算した結果、相続財産の総額が相続税の基礎控除額を超えた場合、プラスの財産が基礎控除額を超えた場合でも、マイナスの財産を債務控除して基礎控除額以下になった場合は、相続税はかかりません。

債務控除後の遺産額が基礎控除額を超える場合は申告が必要

プラスの財産からマイナスの財産を債務控除した後、相続財産の総額が基礎控除額を超える場合は、超えた分に対して相続税が課税されます。

したがって、相続税申告と納税が必要になります。

介護費用は相続税の控除対象になるか?

被相続人の介護費用を相続人が負担した場合、債務控除の対象になる場合があります。

ただし、被相続人の預貯金から介護費用を支払った場合は、債務控除の対象にはなりません。ここにコンテンツを記載

債務控除を適用するためには、被相続人の代わりに介護費用を支払ったことを証明できる資料が必要です。領収書や預金通帳など、介護費用の立て替えを証明する書類を保管しておくことが重要です。

まとめ

相続税の債務控除について理解していただけましたか?相続税の申告が必要な方は債務控除を活用することができますので、まずは自身の相続財産が基礎控除額を超えるか確認することが大切です。

相続税の対象になる場合、基本的には、亡くなられた日時点で確定している債務に対して債務控除をして相続税を減額できます。亡くなられた方の郵便物の整理や、代わりに支払った領収書などの保管をしっかり行うことがスムーズな手続きのために重要です。債務控除の対象となる財産は、未払金、借入金、葬儀費用の一部です。

相続税の申告が必要な場合、債務控除を活用できますが、相続財産の評価方法や特例など、相続税の計算には専門的な知識が必要です。そのため、相続に関する専門知識を持つ税理士に相談することをおすすめします。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!