多くの資産をお持ちの方であればあるほど、相続税を試算してみてその金額の高さに驚くかもしれません。日本では、相続財産の評価額に応じて相続税を課しています。そのため、相続財産の評価額を落とすことで、相続税の額を減らすことが可能です。その方法の1つが不動産を利用する方法です。

不動産の時価と相続税評価額の差を利用して、相続税対策を行う事が可能です。

不動産には担保としての価値があるので借入を利用して購入することができる点や借入を利用すると更に相続税対策の効果が上がる点もメリットです。しかし正しい方法を理解せずやみくもに行えば、相続税対策として有効に機能しないばかりか、せっかく築き上げてきた資産を減らすことにもなりかねません。

そこで今回は、不動産で相続税対策する方法について解説します。不動産管理会社の活用にも触れますので、是非、ご参考にしてください。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税対策として不動産を利用できる理由

不動産を取得すると相続税が節税できる、と言われます。その理由は不動産の相続税評価額が不動産の時価よりも低く評価されるからです。

結果として、相続税を節税することができるということです。

相続税における不動産の評価方法

相続税における土地の評価方法

相続税の課税対象となる土地の相続税評価額は、適正な市場価格水準よりも約20パーセント低く設定されている路線価をベースに決定されます。

土地所有者が土地上の建物も所有しており、かつ、建物が賃貸されている場合には貸家建付地の評価減の適用もあります。そのためさらに評価額が下がります。

相続税における建物の評価方法

相続税の課税対象となる建物の相続税評価額は、基準年度における固定資産税評価額で評価されます。

建物の固定資産税評価額は新築時に1回評価され、その後3年ごとの評価替えで減価が反映され、減額されていきます。新築時の評価額は実際の建築費の約60パーセントになるケースが多いといわれています。そして、建物が賃貸されている場合には貸家の評価減の適用もあります。そのためさらに評価額が下がります。

賃貸不動産(収益物件)の評価方法

貸宅地の評価額

貸宅地とは、上に建物を建てて使用することを目的として第三者に貸している自分の土地のことです。貸宅地の相続税評価額の式は以下の通りです。

借地権割合とは、その土地の権利のうち借地が何割を占めるかを示す数字です。

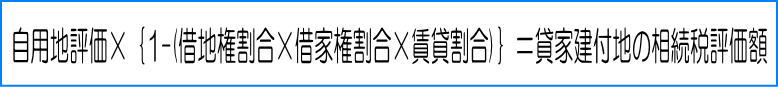

貸家建付地の評価額

貸家建付地とは、貸家の敷地の用に供されている宅地、すなわち、所有する土地に建築した家屋を他に貸し付けている場合の、その土地のことです。貸家建付地の相続税評価額の式は以下の通りです。

借家権割合は地域により異なる値で、国税庁のウェブサイトで閲覧できます。賃貸割合とは、相続税が課税されるタイミングで、実際に賃貸に供されている貸家の割合をのことです。

貸家(賃貸物件)の評価額

賃貸物件の相続税評価額の式は以下の通りです。

不動産を賃貸することによる対策

メリット

相続税対策としてアパートを建てるメリットは、以下の通りです。

- 相続税を安く抑えられる

- 相続した後、賃貸料収入が得られる

- 賃貸料収入により不動産所得が発生しても、減価償却費を計上できるため、多額の所得税が発生しにくい

デメリット

一方、アパートを建てるデメリットとしては、以下の通りです。

- 空室が多くあると相続税評価額がそれほど減額されない

- アパートの建設に多額の費用がかかり、生活資金に影響する

- アパートローンを利用すれば、返済が困難になることもありうる

相続税対策に有効な不動産の特徴

時価と相続税評価額の差が大きい不動産

時価と相続税評価額のギャップが大きいと、相続税対策に有効です。そういった意味では、都心の物件の方が相続税対策には有利です。

先述したように、相続税対策は時価と相続税評価額のギャップを利用して行います。時価と相続税評価額のギャップはどんな不動産でも一律というわけではありません。都心のように地価が高騰しているようなところでは、時価と相続税評価額のギャップが非常に大きくなります。一方で田舎では、時価と相続税評価額にほとんどギャップがないところもあります。基本的に、都心の方がギャップは大きくなります。

相続税対策として条件が悪いとされる土地は以下のような土地です。

- 人口が少ない地方にある

- 駅から離れている

- 接道条件が悪い

- 地形が悪い

こういった土地は不人気なことが多いため、相続税評価額以下の金額でしか不動産が売れない事もあり得ます。時価と相続税評価額のギャップを大きくしたい場合には、上記とは逆の条件で物件を探すと良いでしょう。

流動性の高い不動産

流動性の高い不動産は、相続税納税後の換金がしやすいです。上で述べたような人気のある条件の不動産であることに追加して、時価の大きさも追加で考慮しましょう。流動性が高いとは、簡単に言い換えると、売ろうと思った時に売れやすいという事です。

流動性の高い不動産の具体的な条件は以下の通りです。

- 購入希望者が多い

- 金融機関の融資を受けやすい

- 購入できる人が多い

例えば、都心にあり、駅に近く、地形が良い不動産でも、50億円のビルなどでは購入できる人が限られてしまいます。いざ換金しようとした際になかなか売れない(流動性が低い)という事が起こり得ます。

利回りの高い不動産

ある程度利回りの高さを確保しないと赤字になるケースが想定されます。利回りとは、物件の総額に対する年間で得られる賃料の割合のことです。一般的には、人気の無い物件の方が利回りが上がる傾向にありますので、上記の条件とのバランスが重要です。

赤字にならないように、ある程度の利回りを確保しておく必要があります。特に相続までの期間が読めない場合は、ある程度の利回りを確保しておくことが無難であると言えます。

不動産管理会社

不動産管理会社を使う相続対策のメリット

相続税の財産評価で有利になる

先述したように、不動産は相続税の計算上、時価より低い価格(路線価または固定資産税評価額)で評価できます。そして、不動産管理会社の株式はさらに低い価額で評価することができます。

不動産管理会社の株式の評価額は、相続税評価額で計算した会社の純資産価額から、資産の含み益にかかる法人税相当額を引いて求めるからです。ただし取得後3年以内の不動産は、会社の純資産価額の計算上通常の取引価額で評価するため、注意が必要です。

所得を分散させることができる

賃貸不動産を保有していると、安定した賃料収入が得られます。しかし賃料による所得が多いと、税金が高くなってしまいます。一方、不動産管理会社を設立して不動産を移すと、賃料収入は会社のものになります。あるいはオーナーが不動産を保有して、不動産管理会社に管理費を支払うという方法もあります。このようにして、オーナーが得るはずだった所得を管理会社に分散させることで、税金を低く抑えることができます。

さらに、家族を管理会社の役員にし、会社の所得を役員報酬という形で家族に分散させることもできます。ただし家族を管理会社の役員にする場合は、役員としての実態が伴っている必要があります。未成年者や他の会社で勤めている人などを役員にした場合は実態がないとみなされ、役員報酬が会社の経費として認められないケースもあります。これは注意が必要です。

財産の蓄積を抑えることができる

賃料による所得が多いとオーナーの財産が蓄積されていき、将来の相続税が高くなるという懸念が発生します。そこで、所得を管理会社や家族に分散させることで、オーナーの財産の蓄積を抑えて将来の相続税を低く抑えることが考えられます。

このほかには家族に管理会社の株式を少しずつ生前贈与することで、財産の蓄積を抑えることもできます。

広い範囲で経費が認められる

不動産管理会社を設立すると、個人で不動産を保有する場合に比べて、広い範囲で経費が認められます。そのため、所得を少なくすることができます。

個人で不動産を保有する場合は、不動産の管理に直接関係のあるものだけが所得計算上の必要経費として認められます。一方、不動産管理会社では、不動産管理に関する経費のほか、社宅(オーナーの自宅)や社用車(オーナーの自家用車)なども経費として計上することができます。

このほか、個人と法人の税率のしくみの違いから、所得が多いと資産管理会社を設立する方が税率は低くなると想定されます。所得税は所得が高いほど税率が高くなる超過累進税率で課税されます。不動産を個人で保有して所得が多く、所得税の最高税率が課されたとすると、住民税等を含めてかなりの税率になります。一方資産管理会社では、法人税と住民税等を含めた実効税率は、それより低くなると考えられます。

相続・贈与がスムーズにできる

亡くなった方が保有していた不動産を相続する場合は登記が必要です。そのため、登記費用(登録免許税)がかかります。仮に生前に贈与するとすると、登記費用のほか不動産取得税も必要になります。

一方、不動産管理会社が不動産を保有している場合は、不動産ではなく不動産管理会社の株式を相続・贈与すればよいので、登記の手間と費用はかかりません。ただし、はじめにオーナーが保有していた不動産を資産管理会社に移すときや、資産管理会社が不動産を購入するときには、登記費用や不動産取得税がかかる点には注意が必要です。

不動産管理会社を使う相続対策のデメリット

会社の運営コストがかかる

不動産管理会社を設立すると、会社を運営するために、次のような業務が必要になります。

- 収支の管理

- 帳簿への記帳

- 役員報酬支払時の源泉徴収や年末調整

- 社会保険の加入手続きや保険料の支払

- 株主総会や取締役会の開催および議事録の作成・保存

これらの業務を自分や家族だけで行うことは通常難しいです。しかし、税理士や社労士など専門家に依頼すれば費用がかかってしまいます。

仕組みが複雑で専門家の関与が必要

不動産管理会社を活用する相続対策は、オーナー、資産管理会社、不動産の関係によってさまざまなパターンが考えられます。そのため、不動産管理の仕組みの構築、不動産管理会社の設立手続きなどをオーナーが個人ですべて実行することは難しいと言えます。

相続や税制に詳しい専門家のアドバイスが欠かせません。管理会社との間の売買価格や賃料、管理費、役員報酬の設定は手続よりさらに難しいです。金額によっては税務上認められない恐れもあります。

不動産所有方式

ここからは不動産管理会社の形態を説明します。不動産所有方式とは、不動産管理会社が不動産を所有し、その不動産を管理運営していく方法をいいます。

管理会社方式やサブリース方式では収入の一部しか不動産管理会社に移転することができません。一方、不動産所有方式では、家賃収入・礼金など不動産に関するすべての収入を不動産管理会社の収入とすることができる点がメリットです。

管理会社方式

不動産管理会社にオーナー所有の賃貸不動産に係る管理等を委託し、オーナーが不動産管理会社に管理料を支払う方式です。管理料の相場は、賃借人支払家賃総額の約3~8%です。

サブリース方式

サブリース方式とは、不動産管理会社が転貸を目的に、住宅の所有者から住宅を賃借し、その住宅の管理業務を受託する方法です。

転貸目的の賃貸借契約をマスターリース契約と言います。また住宅の管理を受託する契約が管理受託契約です。サブリース方式は、この二つの契約を同時に締結することになります。またサブリース方式の場合、住宅に居住する賃借人は賃貸住宅管理業者と転貸借契約(サブリース契約)を締結することになります。

不動産の評価額を下げるためには土地の減価要因を漏らさず把握するべき

土地の評価に当たっては、現地調査や役所調査を行うことが通常です。その土地固有の減価要因(間口が狭い、奥行が長い、不整形等)が見つかり評価額を下げることができるケースが少なくありません。

逆に言えば、しっかりと現地調査や役所調査を行わずに机上調査だけで評価してしまうと、過大評価となりかねません。注意が必要です。

省エネ等住宅の場合1,200万円まで非課税になる住宅取得資金贈与

不動産を利用とした節税として、住宅取得等資金の贈与税の特例があります。

住宅取得等資金の贈与税の特例を受けるためにはさまざまな書類の添付が必要です。またこの特例を利用する場合、贈与された年の翌年2月1日から3月15日までの間に、贈与税の申告書を提出します。

| 対策方法 | 20歳以上の子や孫へ住宅取得資金を贈与 |

|---|---|

| 効 果 | 20歳以上の子や孫が、居住する住宅の購入やリフォームを行うときに行われる住宅資金の援助について一定額まで贈与税が非課税 |

住宅取得資金贈与は暦年贈与の基礎控除110万円、又は、相続時精算課税制度の特別控除2,500万円との併用も可能です。

非課税限度額

1. 住宅用家屋の取得等に係る対価の額または費用の額に含まれる消費税等の税率が10%である場合

| 住宅用家屋の取得等に係る契約の締結期間 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 平成31年4月1日~平成32年3月31日 | 3,000万円 | 2,500万円 |

| 平成32年4月1日~平成33年3月31日 | 1,500万円 | 1,000万円 |

| 平成33年4月1日~平成33年12月31日 | 1,200万円 | 700万円 |

2. 上記以外の場合

| 住宅用家屋の取得等に係る契約の締結期間 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 平成28年1月1日~平成32年3月31日 | 1,200万円 | 700万円 |

| 平成32年4月1日~平成33年3月31日 | 1,000万円 | 500万円 |

| 平成33年4月1日~平成33年12月31日 | 800万円 | 300万円 |

住宅取得等資金の贈与税の特例の注意点

- 贈与を受けた人一人につき、1,200万円まで非課税となること

- 直系尊属へ住宅資金を援助する場合の制度であるため、配偶者の父母や祖父母からの贈与については適用できないこと

- 特例措置を受けるための3つの要件

- 贈与を受ける人のその年の合計所得金額が2,000万円以下であること

- 新築・増改築ともに床面積が50㎡以上240㎡以下であること

- 床面積の2分の1以上が居住するスペースとして使用されること

- 不動産自体の贈与については、制度の対象にはならないこと

- 贈与を受けた年の翌年の3月15日までに住宅等の引渡しを受けなければならないこと

小規模宅地等の特例

被相続人の居住用であった宅地等に高額な相続税が課される場合、被相続人が亡くなった後、相続人が居住できなくなってしまうケースが想定されます。そのため、一定の要件を満たした宅地については、通常の相続税評価額から一定割合評価を減らすことができます。この制度を小規模宅地等の特例といいます。

対策方法:条件を満たした親族等が使える小規模宅地等の特例を利用

| 選択特例対象宅地等 | 上限面積 | 軽減割合 |

|---|---|---|

| 特定居住用宅地等 | 330㎡ | 80% |

居住用の土地を配偶者が相続する場合は、居住用の小規模宅地等の評価減が適用され、相続税評価額の80%が減額されます。

小規模宅地等の特例によって、土地の評価額は80%減額され1,200万円になります。相続税の基礎控除額は3,600万円(3,000万円+600万円×法定相続人1名)です。相続税評価額が基礎控除以内となり、相続税はゼロ円となります。そのため住んでいる宅地を売却して納税資金にあてなければならない心配もなく、そのまま家に住み続けることができます。

小規模宅地等の特例の要件

特例適用者が決まっている。特例適用者は、基本的に、配偶者や同居している親族です。ただし細かい要件があり、同居していない親族でも適用できる場合や逆に同居していても適用できない場合などもありますので、専門家に確認した方が良いでしょう。

申告期限までは居住していなくてはいけない。相続人が配偶者以外の場合、申告期限まで売却などができません。

不動産を購入するための借金

よく借金をして不動産を購入すれば相続税の節税になると言われます。これは、相続税を計算する際に、借入金等の債務が遺産から控除されるためです。

相続財産は1億円+3000万円-5千万円=8,000万円となり、2,000万円圧縮できることになります。これが借金して不動産を購入すれば、相続税を節税できると言われる理由です。ただし借金を抱えることには、さまざまなリスクをはらんでいますので注意が必要です。税金を安くすることはできても、財産そのものを毀損しては、本末転倒です。

不動産を用いた相続税対策の注意点やリスクは?

不動産を用いた相続税対策の中でも一番オーソドックスな方法として、現金から収益物件への財産の組み換えの例をご紹介しました。しかし、どんな手法でも目先の相続税の節税だけにとらわれ、不動産賃貸経営に全く無関心だと思わぬリスクが生じますので注意してください。

過度な相続税対策が認められない税務リスク

被相続人が生前に相続税の節税目的で多額の借入により取得した収益物件2棟の相続税申告における評価額について、相続人らは財産評価基本通達に基づき貸家・貸家建付地の評価減を適用して評価したところ、税務署から財産評価基本通達によることができない特別の事情があるとして、鑑定評価により評価すべきとされた事例があります(令和元年8月27日東京地裁)。

過度な相続税対策が認められない税務リスクには注意が必要です。

不動産賃貸経営に関する各種リスク

不動産賃貸経営においては、コストをかけ不動産を定期的にメンテナンスし維持管理していく必要があります。空室が増加すると、固定資産税等の固定費の支払いや不動産を借入金で取得している場合の利息の支払いも滞ってしまいます。

さらに例えば新型コロナウイルス感染症の流行など不慮の自体が発生し、売りたくても売れないことも起こり得ます。不動産賃貸経営に関する各種リスクには注意が必要です。

まとめ

ここまで不動産で相続税対策する方法や不動産管理会社の活用について、解説しました。その他にも相続税対策として不動産を利用できる理由、相続税における不動産の評価方法、不動産を賃貸することによるメリット・デメリット、相続税対策に有効な不動産の特徴なども説明してきました。

不動産で相続税対策する方法がよく理解できたという方もいらっしゃることでしょう。今回の記事が皆様の相続税に関する理解を深める一助となれば幸いです。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!