「亡くなった父に代わり相続することになったけど、代襲相続ってなに?」

「代襲相続の相続分や注意点が知りたい」

本来、相続人となる人に代わり、子が財産を受け継ぐ「代襲相続」という制度があります。代襲相続があることで、本来相続人となるべきだった人が自分が受け継げなかった分を子孫に残すことが可能です。

一方で、代襲相続はきちんと話し合わないと思わぬ相続トラブルに発展する恐れもあります。トラブルを未然に防ぐには、代襲相続について事前に理解を深めておくことが重要です。そこで今回は、代襲相続について解説します。

具体的な代襲相続での相続分の算出や代襲相続発生時のポイント、代襲相続のメリットやデメリットを伝えていきますよ。この記事を読むことで代襲相続の知識が深まり、スムーズな解決に近づけられるのでぜひ参考にしてください。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

代襲相続とは

代襲相続とは本来相続人となる人が相続権を失っている場合に、本来の相続人の子が代わりに財産を相続することを言います。最も一般的な代襲相続の形は、以下のようなパターンです。

| 被相続人 | 祖父 |

|---|---|

| 本来の相続人 | 子(祖父の相続発生前に他界) |

| 代襲相続人 | 孫 |

本来の相続人である子が被相続人の相続発生前に他界している時、その子である孫が代襲相続人となります。

代襲相続が認められる範囲

代襲相続が起こるのは、ある程度の範囲に限られています。代襲相続が認められるのは、以下の3つのケースです。

- 死亡した相続人の直系卑属(子や孫)

- 死亡した兄弟姉妹の子

- 相続人の死亡以外で認められる場合も

最も一般的なのは、相続人となるべき人が既に他界し、その子や孫が代襲相続するパターンです。その他にも、一定の事由により代襲相続が認められることもあります。

1.死亡した相続人の直系卑属(子や孫)

本来の相続人が死亡している場合、本来の相続人の子や孫は代襲相続できます。代襲相続できる子は、本来の相続人の「相続人」となる人です。死亡時に婚姻関係がある配偶者との実子はもちろん、離婚した元配偶者の子も含まれます。

また、本来の相続人の子(孫の親)が亡くなっている時には、本来の相続人の孫(被相続人から見るとひ孫)が代襲相続できます。

| 被相続人 | 祖父 |

|---|---|

| 本来の相続人 | 子(祖父の相続発生前に他界) |

| 代襲相続人 | 孫(曾祖父の相続発生前に他界) |

| 再代襲相続人 | 再代襲相続人 |

直系卑属において代襲相続が生じる場合は、子や孫が続く限り代襲相続が可能です。

2.死亡した兄弟姉妹の子

被相続人に子も両親もなく、兄弟姉妹が亡くなっている場合には兄弟姉妹の子(甥・姪)が代襲相続します。

相続順位上位となる被相続人の子、両親(甥・姪から見たら祖父母)、兄弟姉妹(甥姪から見た親)がいる場合には、代襲相続はできません。また、注意点としては、代襲相続ができるのは甥・姪までで、甥や姪の子はできないことです。子や孫のように、血が続く限り代襲相続が続くわけではないことを覚えておきましょう。

3.相続人の死亡以外で認められるケース

本来の相続人が亡くなった場合以外でも、代襲相続が認められることがあります。相続人の死亡以外で代襲相続が認められるのは、以下の2つのケースです。

- 法定相続人が「相続廃除」に該当

- 法定相続人が「相続欠格」に該当

【相続廃除】

相続人が以下のような行為をした場合に被相続人が家庭裁判所に請求し、その相続人の相続権を失わせる制度。上記は遺言によっても可能。

- 被相続人に対し虐待や重大な侮辱を加えたとき

- 相続人に著しい非行があったとき

ただし、被相続人の兄弟姉妹は相続廃除はできません。

兄弟姉妹は遺留分がないため、仮に相続財産を渡したくない場合には遺言で示しておけば財産を受け取れないからです。相続廃除の注意点としては、認められた事例が少ないことが挙げられます。

家庭裁判所は慎重に相続排除の審議を行うようで、なかなか認められないのが実情です。遺言による相続排除も可能ですが、該当の相続人に異議を申し立てられた場合にはやはり認められないことが多くなります。

【相続欠格】

相続人が犯罪を犯した場合などに相続人の資格が無くなること。

被相続人の意思とはまったく無関係で、強制的に相続人の権利をはく奪する。一度、相続欠格になったら相続人の資格を永遠に失い、復活することはない。相続欠格となる犯罪行為や不正は以下の通りです。

- 故意に被相続人または同順位以上の相続人を死亡、または死亡させようとして、刑に処せられた

- 被相続人の殺害されたことを知っていたが、告発や告訴しなかった

- 詐欺または強迫によって、被相続人の遺言書の作成や変更を妨害した

- 詐欺または強迫によって、被相続人に遺言書を作成や変更をさせた

- 被相続人の遺言書を偽造、変造、破棄、または隠匿した

どちらも現実には滅多に起こる事ではありませんが、代襲相続となるケースとして挙げられます。

代襲相続人の相続分

代襲相続人の相続分は、本来の相続人の相続分を引き継ぎます。

本来の相続人の相続分が1/4だったら、代襲相続人の相続分も1/4です。また、代襲相続人が複数いる場合には、本来の相続人の相続分を均等に分け合います。

次項で子や孫、甥や姪でのパターンごとに、具体的な相続分を見ていきましょう。

子や孫での具体例

まず、子や孫が代襲相続人になる場合を見てみましょう。

- 被相続人:父

- 相続人:妻、子A、子B、子C(父の相続発生前に他界)

- 子Cの代襲相続人:孫D、孫E

| 相続人 | 本来の相続分 | 代襲相続での相続分 |

|---|---|---|

| 妻 | 1/2 | 1/2 |

| 子A | 1/6 | 1/6 |

| 子B | 1/6 | 1/6 |

| 子C(父の相続発生前に他界) | 1/6 | ― |

| 孫D | ― | 1/12(1/6の半分) |

| 孫E | ― | 1/12(1/6の半分) |

本来の相続では、子3人の相続分は1/2を子3人で等分するため、子の相続分は1/6です。子Cが父の相続発生前に他界し、孫D、Eが代襲相続する場合、子Cの1/6の相続分をD,Eで分け合うことになります。したがって、1/6を等分した1/12が孫D、Eの相続分です。

兄弟姉妹の子での具体例

次に、兄弟姉妹の子、つまり甥と姪が代襲相続人になる場合を見てみます。

- 被相続人:長兄

- 相続人:妻、弟F(長兄の相続発生前に他界)、妹G

- ※被相続人に子及び両親はなし

- 弟Fの代襲相続人:甥H、姪I

| 相続人 | 本来の相続分 | 代襲相続での相続分 |

|---|---|---|

| 妻 | 3/4 | 3/4 |

| 弟F(父の相続発生前に他界) | 1/8 | ― |

| 妹G | 1/8 | 1/8 |

| 甥H(弟Fの長男) | ― | 1/16(1/8の半分) |

| 姪I(弟Fの長女) | ― | 1/16(1/8の半分)) |

| 孫E | ― | 1/12(1/6の半分) |

相続人が配偶者と兄弟姉妹の場合は、配偶者の相続分が3/4、兄弟姉妹が1/4です。今回のケースでは兄弟姉妹が2人なので、1/4をそれぞれ等分し1人あたり1/8となります。弟Fが長兄の相続発生前に他界した場合は、代襲相続人は子H、I(被相続人から見ると甥、姪)です。甥H、姪Iの相続分は、弟Fの相続分1/8を等分するため、1/16ずつになります。

代襲相続がある場合の遺産分割のポイント

代襲相続があるときの遺産分割のポイントには、以下の4つが挙げられます。

- 既存の相続人の相続分は変わらない

- 遺留分が認められるかは続柄による

- 遺贈には代襲相続が適用されない

- 代襲相続を考慮せず行った遺産分割は無効

既存の相続人の相続分は変わらない

代襲相続がある場合の遺産分割のポイントのひとつが、既存の相続人の相続分は変わらないということです。既存の相続人の中には、「代襲相続で相続人が増えるから、自分の取り分が減るのでは?」と不安になる人もいるでしょう。

しかし、代襲相続人が引き継ぐのは被代襲者の相続分だけなので、その他の相続人の相続分には影響を及ぼしません。たとえ複数人の代襲相続人が現れたとしても、他の相続人の相続分は変わらず、減ることはないため安心してくださいね。

遺留分が認められるかは続柄による

代襲相続では子や孫には遺留分が認められ、甥や姪には認められません。代襲相続で遺留分が認められるか否かは続柄により、以下の通りです。

- 子や孫…遺留分が認められる

- 甥や姪…遺留分が認めらない

【遺留分とは】

一定の相続人(配偶者・子ども・親)に対して、遺言によっても奪うことのできない遺産の最低限の取り分のこと。民法では遺留分について以下のように示しています。

【遺留分の帰属及びその割合】 第千四十二条

兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

- 直系尊属のみが相続人である場合 三分の一

- 前号に掲げる場合以外の場合 二分の一

出典:e-GOV「民法 第千四十二条」https://elaws.e-gov.go.jp/document?lawid=129AC0000000089

上記文頭の通り、兄弟姉妹には遺留分が認められていません。

代襲相続では本来の相続人の権利をそのまま継承するため、甥や姪が代襲相続人となった場合も遺留分は認められないのです。一方で、子や孫が代襲相続人となる場合は遺留分が認められます。代襲相続人が孫の場合は、遺留分は相続分の1/2です。遺留分を侵害する遺産分割や遺言が残された場合には、遺留分侵害請求をして取り戻すことができます。

遺贈には代襲相続が適用されない

遺言における代襲相続のポイントとして、遺贈には代襲相続が適用されない点が挙げられます。つまり、被相続人が遺言により本来の相続人に残した財産は、代襲相続できないということです。民法では、受遺者が先に他界した場合の遺言について以下のように示しています。

【受遺者の死亡による遺贈の失効】

第九百九十四条 遺贈は、遺言者の死亡以前に受遺者が死亡したときは、その効力を生じない。

出典:e-GOV「民法 第九百九十四条」https://elaws.e-gov.go.jp/document?lawid=129AC0000000089

さらに、効力を失った遺言については、その他の相続人が受け取るものとしています。

【遺贈の無効又は失効の場合の財産の帰属】

第九百九十五条 遺贈が、その効力を生じないとき、又は放棄によってその効力を失ったときは、受遺者が受けるべきであったものは、相続人に帰属する。

出典:e-GOV「民法 第九百九十五条」https://elaws.e-gov.go.jp/document?lawid=129AC0000000089

上記より、遺言により財産を受け取る人がすでに亡くなっていた場合には、代襲相続は適用されません。本来の相続人に万が一があった場合に、その子や孫に財産を残したいときにはその旨を記すなど、遺言書を工夫することが重要です。

代襲相続を考慮せず行った遺産分割は無効

代襲相続を無視した遺産分割協議は無効となることも、代襲相続における遺産分割のポイントです。本来の相続人が他界した場合、本来の相続人の相続分は子や孫に引き継がれます。

相続人の一人が他界したからと言って、その他の相続人の取り分が増えるわけでなはいことに注意してください。代襲相続を無視して本来の相続人の子・孫の取り分を考えず行った遺産分割協議は無効となり、再度協議が必要です。

代襲相続のメリット

代襲相続には、以下のようなメリットがあります。

- 基礎控除が増える

- 死亡する順番で相続権の発生が左右されない

本来の相続人の子だけでなく、代襲相続には相続人全体のメリットも考えられます。

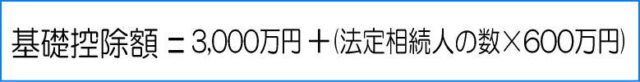

基礎控除が増える

代襲相続のメリットのひとつが、相続税の基礎控除額が増える可能性があることです。相続税の基礎控除額は法定相続人の人数により異なり、下記で算出されます。

- 被相続人:祖父

- 相続人:妻、子A、子B(祖父の相続発生前に他界)

- Bの代襲相続人:孫C、孫D

【通常の相続】

相続人:妻、子A、子B

基礎控除額= 3,000万円×(600万円×3)→ 4,800万円

【代襲相続】

相続人:妻、子A、孫C、孫D

基礎控除額= 3,000万円×(600万円×4)→ 5,200万円

上記の通り、相続人1人あたり600万円がプラスされるため、基礎控除額が通常の相続より増える事になります。基礎控除額の増減は相続税額を左右するため、法定相続人が増えることはメリットと言えるでしょう。また、法定相続人の数は生命保険金や死亡退職金の非課税枠にも影響するので、相続全体の税負担の軽減が期待できます。

死亡する順番で相続権の発生が左右されない

代襲相続のメリットには、死亡する順番で相続権の発生が左右されないことも挙げられます。仮に代襲相続の制度がないと本来の相続人が受け取るべき相続権はなくなり、財産は子や孫に引き継がれません。

死亡する順番で相続権がなくなることにより、不公平さや死亡する順番を強く意識しすぎることも考えられるでしょう。代襲相続があることで死期に左右されることなく相続権を失わず、子や孫にも公平に財産を引き継ぐことができます。

代襲相続のデメリット

一方で、代襲相続には相続トラブルが起こる可能性があるというデメリットが考えられます。被相続人の生前より相続人間の関係が良好ならば、代襲相続による大きなトラブルは起こりにくいでしょう。

しかし、相続人間が疎遠になっていたり、良好な関係を築けていなかったりする場合には注意が必要です。親族とは言え、交流の浅い人や仲の悪い人に財産を分けることに抵抗を感じる可能性もあるでしょう。また、未成年が代襲相続人となるケースでは、相続人を含めた周りの大人のフォローが重要です。

代襲相続による相続トラブルが懸念されるなら、早めに税理士や弁護士に相談しましょう。

代襲相続で必要な手続き・書類は?

代襲相続するために、手続きは特に必要ありません。ただし、通常の戸籍謄本に加えて被代襲者の出生から死亡までを記した戸籍謄本の提出が必要です。提出する戸籍謄本は、代襲相続人に応じて以下のようになります。

| 代襲相続人 | 追加される戸籍謄本 |

|---|---|

| 孫 | 代襲相続人の親(被相続人から見ると子)のもの |

| ひ孫 | 代襲相続人の祖父母と親(被相続人から見ると子と孫)のもの |

| 甥姪 | 代襲相続人の祖父母と親(被相続人から見ると両親と兄弟姉妹)のもの |

通常の相続よりも取得する戸籍謄本の範囲が広くなるため、取り忘れることのないよう注意して集めてくださいね。

代襲相続の注意点

最後に、代襲相続における注意点をまとめました。

法定相続人の確定は慎重に

代襲相続では、法定相続人の確定を慎重に行いましょう。法定相続人の調査・確定は相続手続き開始前の重要な作業ですが、代襲相続の場合は特に重要です。相続人間が疎遠になっていると、代襲相続人には誰がいるのかすら分からない場合があります。遺産分割を進めた後に代襲相続人の存在に気付き、申告間際になって財産分与をやり直すという事態も考えられるでしょう。

すでに相続人の一人が他界している場合には、その相続人の死亡までの戸籍をしっかり追い、子や孫がいないか注意深く確認してください。

兄弟姉妹で代襲できるのは一代だけ

被相続人の兄弟姉妹が死亡している場合、代襲できるのは甥や姪までです。直系卑属である孫やひ孫は再代襲相続が可能で、制度上では何世代でも再代襲相続できます。

しかし、兄弟姉妹の子には再代襲相続は認められず、甥や姪が死亡していたらその先には引き継げません。甥や姪の子は代襲相続できないということを、理解しておきましょう。

相続放棄では代襲相続はできない

相続放棄をしても代襲相続はできないことも、注意点のひとつです。代襲相続ができるのはあくまでも、相続人の死亡や相続欠格が事由になります。相続放棄をした場合は、放棄した人は「初めから法定相続人でなかった」ことになるので、代襲相続には成り得ません。

自分の親や祖父母が相続放棄をしても、自分は代襲相続できない、と覚えておきましょう。

甥や姪の遺留分は認められない

甥や姪が代襲相続をする場合には、遺留分が認められないことも理解しておきましょう。

一方で、孫やひ孫が代襲相続する場合には、遺留分が認められます。代襲相続は、本来の相続人が持つ権利を引き継ぐものです。兄弟姉妹はそもそも遺留分を持たないため、その子である甥や姪も、遺留分が認められません。

養子の子が代襲相続できるかは縁組の日付による

養子縁組の日付が養子の子が生まれる前であれば、代襲相続が可能です。

一方で、養子縁組するよりも前に子どもが生まれていたら、代襲相続はできません。以下で具体的な日付を例に見ていきましょう。

- 被相続人:父

- 相続人:妻、養子A(祖父の相続発生前に他界)

- 養子Aの子:孫B(H25.12.1生まれ)、孫C(H30.6.1生まれ)

- 父と養子Aの養子縁組の日付:H30.1.1

上記の例の場合、代襲相続人になれるのは孫Cのみです。孫Cは父と養子Aの養子縁組後に生まれていて、孫Bは養子縁組前に生まれています。したがって、孫Bは代襲相続人になることができません

養子縁組前に生まれている子は、養親とは法律上、親族関係にはならないため代襲相続できないのです。

相続税の2割加算は適用される?

甥や姪が代襲相続する場合には、相続税の2割加算が適用されます。子や孫が代襲相続する場合には、2割加算には該当しません。

【相続税の2割加算とは】

相続人のうち、特定の人の相続税額が20%加算されること。対象となる相続人は、以下があてはまる。

- 祖父母)

- 兄弟姉妹

- 代襲相続人以外の孫

- 孫養子(孫を養子にした場合)

- 甥、姪

- 内縁関係の配偶者(血族関係以外)

- 友人知人などの第三者(血族関係以外)

上記の通り、甥や姪の代襲相続は2割加算の対象です。

一方で、たとえ孫であっても、代襲相続でない場合や孫養子の場合には2割加算されます。加算されるのは、各相続人が受け取った遺産額に基づき算出された相続税に20%です。2割加算は、支払うべき相続税に直接加算されるため大きな税負担となるので、注意してください。

まとめ

今回は、代襲相続の範囲や遺産分割のポイントについて解説しました。代襲相続できるのは、以下の続柄の人です。

- 死亡した相続人の直系卑属(子や孫)

- 死亡した兄弟姉妹の子

また、代襲相続が発生するのは、以下の3つのパターンが挙げられます。

- 本来の相続人の死亡

- 相続廃除

- 相続欠格

相続放棄した場合には、代襲相続はできないため間違わないようにしましょう。代襲相続は法定相続人の確定や戸籍謄本の収集、遺産分割協議などで、通常の相続よりも煩雑な作業が必要です。相続する続柄によっては相続税2割加算の対象にもなるので、申告での注意点も多くあります。

代襲相続のある相続が予想される場合には、早めに税理士に相談するとスムーズな申告ができるでしょう。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。