財産の有効活用や税金対策といった理由で、配偶者、子ども、孫などに対して生前贈与を行おうとしている方もいるかと思います。

生前贈与契約書は、大切な財産をスムーズかつ確実に引き継ぐために欠かせない書類です。

財産を受け継ぐ際の誤解やトラブルを防ぐだけでなく、贈与者の意思をしっかりと反映する役割も担います。

ただ、「契約書」と聞くと難しそうだと感じる方もいるでしょう。

実際、何をどう書けばよいのか迷う場面も少なくありません。

そこでこの記事では、生前贈与契約書がなぜ必要なのか、その存在意義をわかりやすく解説します。

さらに、誰でも実践できる正しい書き方や作成時のポイントについても触れていますので、ぜひ最後までご覧ください。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

生前贈与契約書 Wordテンプレート【無料ダウンロード】

贈与する財産の種類別に、それぞれ使用しやすいテンプレートをご用意。

自身の状況に合わせてお使いください。

また、テンプレートの使用方法やポイント、注意点についても本記事内にてご紹介していますので、実際の作成時にご活用ください。

生前贈与契約書とは?その重要性と目的

生前贈与契約書は、贈与者と受贈者の間で行われる財産贈与について、内容や条件を明確にするための書類です。

この契約書があれば、贈与が正当に行われたことを証明でき、相続時のトラブルを防止する有効な手段となります。

なぜ生前贈与契約書が必要なのか

相続において、「本当に贈与されたものなのか」という疑問が相続人間で発生するケースがあります。

そういったトラブルに備えて、生前贈与契約書を作成しておくことで贈与の事実を証明し、不要な争いを避けることができます。

他にも、税務調査などの公的機関への対応時においてもこの契約書は有効で、不要な課税を避ける助けになってくれることもあるんです。

また、生前贈与契約書を作成しておくことで、贈与者に余計な負担や心労が掛からないといった点も、大きなメリットと言えるでしょう。

財産の所在や扱いについて明確にしておき、後々の誤解やトラブルの芽を絶つことができます。

財産の引き継ぎをスムーズに済ませることで、その後の終活もより充実したものになるはずです。

作成するメリット

生前贈与契約書を作成するメリットは次の二点です。

- 贈与の事実を証明できる

- 贈与契約の確実な履行を請求できる

一点目について、生前贈与契約書を締結しておけば、贈与があった事実を贈与者(財産の贈与をする人)及び受贈者(財産の贈与を受ける人)以外の第三者にも示すことができます。

このことは、たとえば相続税の税務調査が入ったときに贈与があった事実を税務調査官に説明したり、遺産分割協議において贈与があった事実を受贈者以外の相続人に示したりするときに役に立ちます。

二点目について、契約は口頭でも成立しますし、契約の成立には法令に特別の定めがある場合を除いて書面の作成その他の方式を具備することを要しませんが(民法522条2項)、贈与契約については特別なルールがあります。

すなわち、すでに贈与が行われた部分を除いて、書面によらない贈与は各当事者が自由に解除できるというルールです(民法550条)。

つまり、書面によらずに口約束でした贈与契約は、あとで相手方(特に贈与者側)から「やっぱりやめた」と言われるリスクがあります。

こういった事態を回避するためにも、贈与契約は書面で締結することが望ましいといえます。

生前贈与契約書の基本構成と書き方

生前贈与契約書を作成する際には、必要な要素を正確かつ具体的に盛り込むことが重要です。

単に必要事項を記載するだけでなく、法律的な観点や実務的な側面も考慮したうえで作成する必要があります。

必ず盛り込むべき基本項目

では、生前贈与契約書に含めるべき基本項目や書き方について、具体的な情報を確認していきましょう。

贈与者と受贈者の情報

氏名、住所、生年月日を正確に記載します。

誤字脱字や表記揺れがあると、契約の有効性に疑問が生じるため、細心の注意が必要です。

贈与財産の内容

金銭の場合は具体的な金額、不動産の場合は所在地・面積・構造、株式の場合は種類・数量など、贈与財産についての内容を詳細に記載します。

記載内容が曖昧だと、後に解釈の相違が生じる可能性がありますので注意が必要です。

贈与日と契約締結日

正確な日付を西暦・和暦のいずれかで記載します。

特に税務上は日付の正確性が重要となるため、必ず確認を行いましょう。

贈与方法

現金の場合は振込先、不動産の場合は登記情報、株式の場合は名義変更方法などを具体的に記載します。

贈与方法を明記することで、贈与行為が確実に実行された証拠となります。

収入印紙の貼付は必要?

生前贈与契約書に収入印紙の貼付が必要かどうかは、贈与する財産が何かで結論が異なります。

たとえば、贈与する財産が現金であれば印紙税は課されないため、収入印紙の貼付は不要です。

一方、贈与する財産が不動産(土地・建物)であればその贈与契約書に対して印紙税が課されるため、贈与契約書に収入印紙を貼付する必要があります。

この場合、契約書に貼付すべき印紙税の額は、「契約金額の記載のないもの」として200円となります(負担付贈与の場合はこの限りではありません)。

書き方のポイントと注意点

生前贈与契約書を作成する際には、記載すべき情報を正確に盛り込むだけでなく、法律上や税務上のリスクを防ぐための注意点を押さえることが大切です。

ここでは、契約書作成時に特に気をつけるべきポイントについて、具体的に解説していますのでしっかりと確認しておきましょう。

定期贈与とみなされないための工夫

生前贈与契約書を作成する際の代表的なリスクの一つが「定期贈与」とみなされることです。

定期贈与とは、一定の金額を毎年同じ時期に繰り返し贈与することを指し、税務署から一括課税されるリスクがあります。

たとえば、毎年同じ月に110万円を贈与していると、10年間で1,100万円を一度に贈与したものとみなされ、高額な贈与税が課される場合があります。

このリスクを回避するためには、贈与する金額や時期をずらすことが有効です。

たとえば、ある年は100万円を6月に、次の年は80万円を12月に贈与するなど、変化を持たせると良いでしょう。

また、贈与のたびに契約書を作成し、各贈与が独立したものであることを明確に示すことも重要です。

公正証書の活用で信頼性を高める

生前贈与契約書を公正証書にすることで、契約の信頼性を格段に高めることができます。公正証書は、公証人が作成する公的な書類であり、契約内容に法的効力を与えます。これにより、万が一トラブルが発生した場合でも、契約の正当性を証明する強力な証拠として機能します。

特に高額な資産を贈与する場合や、相続人間で争いが発生する可能性がある場合には、公正証書の作成を検討することをおすすめします。公正証書を作成するには、公証役場での手続きが必要となりますが、信頼性を高めるための有効な手段です。

贈与の事実を示す客観的証拠の準備

契約書を作成しただけでは、税務調査時に十分な証拠とみなされないこともあります。そのため、贈与の事実を客観的に証明するための資料を準備することが重要です。たとえば、現金の贈与であれば銀行振込の記録を残すこと、不動産の場合は登記事項証明書を取得することが有効です。

こうした証拠を準備しておくことで、税務調査が行われた場合でも、贈与が適切に行われたことを証明できます。特に高額な財産を贈与する際は、第三者による確認書や公証人の立ち会い記録など、複数の証拠を組み合わせて準備することが望ましいです。

テンプレートを活用した具体的な事例

生前贈与契約書を作成する際、テンプレートを利用することで作業が格段に効率化します。

ただし、単にテンプレートを埋めるだけではなく、贈与する財産の種類や状況に応じたポイントを押さえることも重要です。

ここでは、具体的な事例を通して、テンプレートの適切な活用方法について解説します。

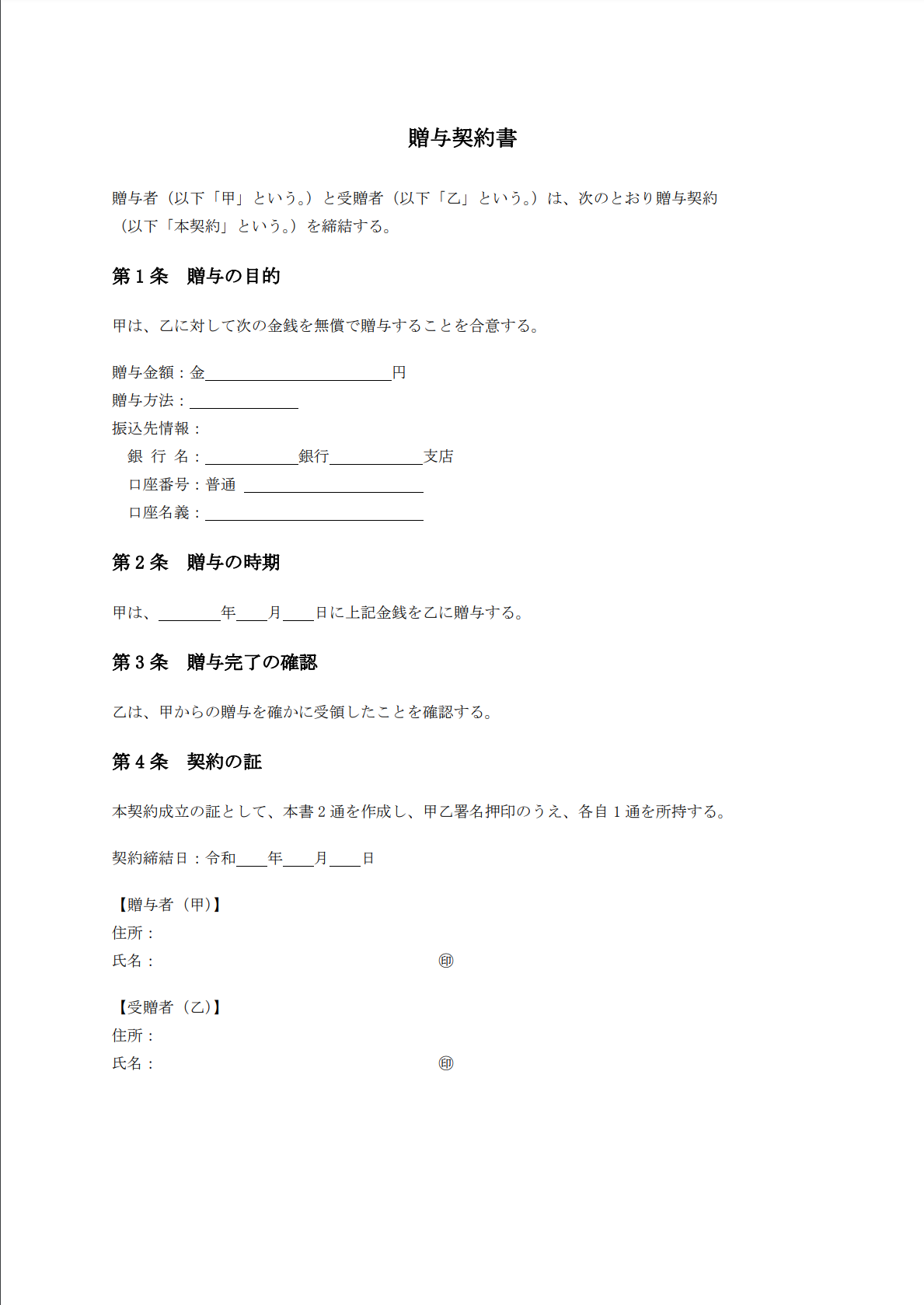

現金贈与のケース

現金を贈与する場合は、シンプルな構成の契約書で十分対応可能です。

ただし、税務署に「贈与が実際に行われた」という事実を証明するためには、契約書だけでなく銀行振込の履歴を残すことが推奨されます。

現金で手渡しした場合、贈与の証拠が曖昧になってしまい、「名義預金」などと判断されるケースもあるため注意が必要です。

テンプレートを使用する際は、以下の点を明確に記載しましょう。

- 贈与者と受贈者の正確な情報(氏名・住所)

- 贈与金額とその振込先

- 贈与日と契約締結日

特に贈与日を契約締結日と同日に設定しておくと、贈与の意図について誤解を招くことも少ないためおすすめです。

作成上のポイント(テンプレート活用)

① 収入印紙を貼付する必要はありません。

②第2条にて贈与する金額をいつまでに振り込むかを記載します。

③ 第3条の記載によって、民法549条に書かれた贈与契約の成立要件を充足します。

④ 第4条にて贈与契約書への署名・押印と押印の日を記載します。

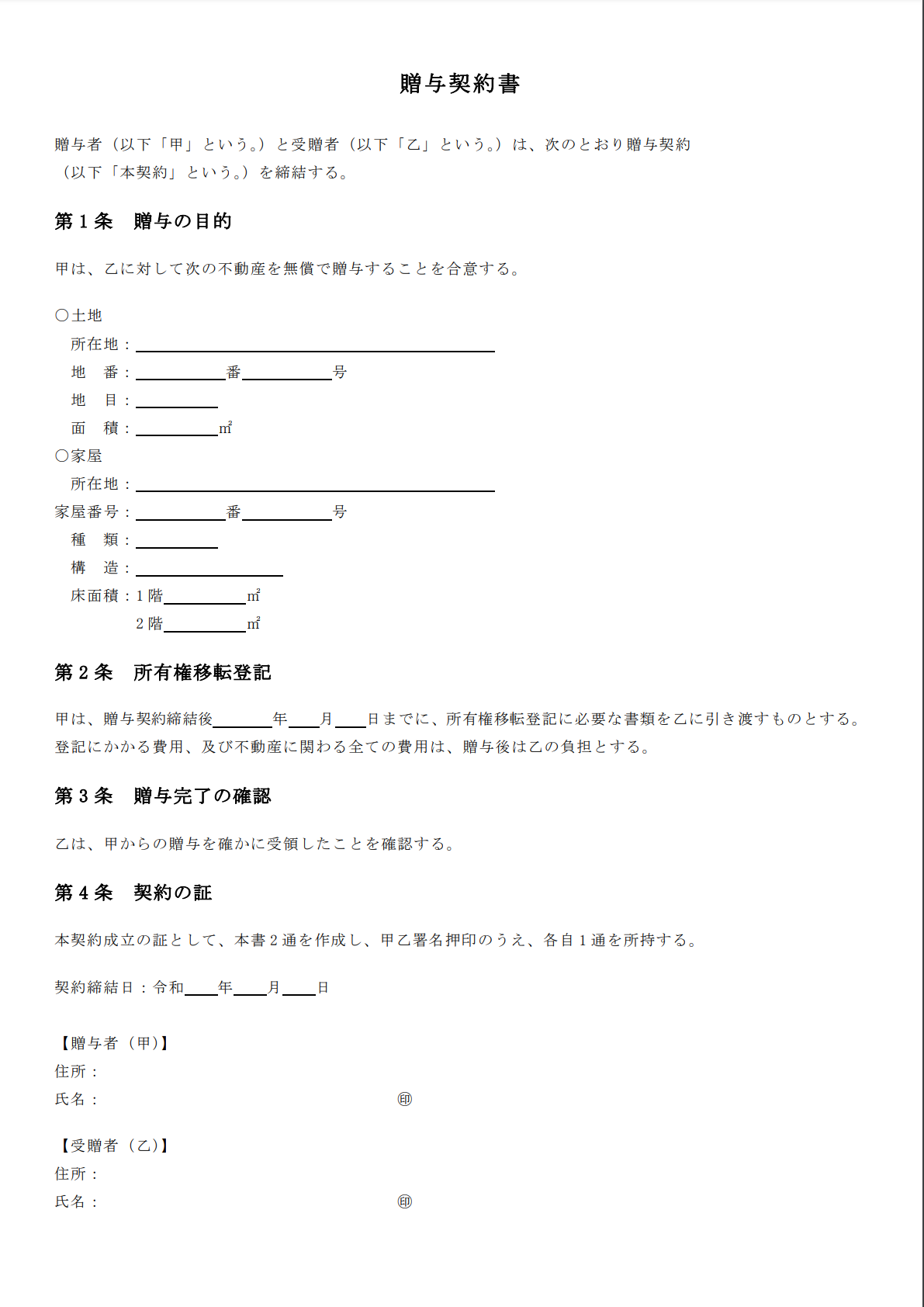

不動産贈与のケース

不動産の贈与は、現金贈与に比べて複雑な手続きが必要です。

テンプレートを使う場合も、より詳細な情報の記載が求められます。

具体的には、以下の内容を盛り込んでおくと安心でしょう。

- 不動産の所在地、面積、構造

- 贈与後の登記手続きに関する記述

- 受贈者が負担する税金や費用の取り決め

また、不動産贈与は登記手続きが必要なため、所有権移転登記申請書や登記事項証明書を別途準備しておきましょう。

契約書にこれらの手続き方法を明記しておくことで、その後の手続きもスムーズに進められますよ。

作成上のポイント(テンプレート活用)

① 200円の収入印紙を貼付します。

② 不動産の価格を記載する必要はありません(記載した場合、印紙税の金額が200円ではなくなるので、記載しないのが一般的です)。

③ 土地の「地番」と建物の「家屋番号」は、過去にその土地に生じた分筆などが原因で、住所(住居表示)と異なる可能性があります。

地番と家屋番号は、次のいずれかの方法で確認することができます。

- 登記済証を見る

- 固定資産税納付通知書・課税明細書を見る

- 法務局に電話をする

また、土地の「地目」(「宅地」、「畑」、「田」など)と「地積」(土地の面積)や、建物の「種類」(「居宅」、「店舗」、「共同住宅」など)と「構造」(「木造かわらぶき平屋建」、「鉄筋コンクリート造2階建」など)、及び「床面積」も、登記済証に記載があります。

④ 第2条にて対象物件をいつまでに引き渡すかを記載します。

⑤ 第3条の記載によって、民法549条に書かれた贈与契約の成立要件を充足します。

⑥ 第4条にて贈与契約書への署名・押印と押印の日を記載します。

その他の資産贈与のケース

その他の資産(車両など)の贈与については、基本的には資産の種類と数量、およびその資産の価値など、資産を特定するために必要な情報を記載する必要があります。

ただし株式の贈与に関しては少し特殊なため注意が必要です。

- 株式の種類および数量

- 発行会社名と所在地

- 名義変更の手続き方法

契約書にはまず、上記項目が必ず必要です。

さらに、贈与に伴う株式名義書換請求書といった書類を別途作成・提出する必要があります。

特に非上場株式の場合は、評価方法や手続きが複雑になるため、基本的には税理士や弁護士などの専門家と相談しながら進めることをおすすめします。

受贈者が意思表示のできない未成年者の場合

未成年者が法律行為をするには、その法定代理人(親権者)の同意を得る必要がありますが(民法5条1項)、単に権利を得、又は義務を免れる法律行為については、この限りではありません(同項但し書き)。

したがって、贈与者が未成年者の場合は贈与契約書に親権者の氏名及び住所を記載することが必要ですが、受贈者が未成年者の場合であっても民法549条にいう「受諾」の意思表示をすることができれば、贈与契約書に親権者の氏名及び住所を記載する必要はありません(もっとも、「記載してはならない」ということではありませんから、実務上は記載することもあります)。

一方で、受贈者が意思表示のできない者(たとえば0歳児)であれば、贈与契約書に親権者の情報を記載する必要があります。

なお、親権は父母が共同して行うため(民法808条3項)、贈与契約書には父母両名の氏名を記載します(父母が婚姻中でない場合は除きます)。

たとえば、〇〇二郎の父が〇〇幸一で母が〇〇花子だった場合の贈与契約書の氏名欄は、次のとおりとなります。

贈与者(甲)住所

氏名 〇〇 太郎 【印】

受贈者(乙)住所

氏名 〇〇 二郎 【印】

乙の親権者 住所

氏名 〇〇 幸一 【印】

乙の親権者 住所

氏名 〇〇 花子 【印】

生前贈与契約書を自分で作成するのが難しい場合…

生前贈与契約書を作成しておくことは、財産の整理や相続対策において非常に重要ですが、作成が難しいと感じる方も実際に少なくありません。

特に、不動産や有価証券などの評価方法が分かりづらいものや、財産の種類が多岐にわたるケースでは、専門家によるサポートを検討するのも一つの手です。

税理士や専門家に依頼する

生前贈与契約書の作成が難しいと感じた場合は、税理士や司法書士、行政書士などの専門家に相談することで、スムーズに作業を進めることができます。

思わぬトラブルや課税リスクに直面する可能性も十分考えられますので、専門家によるアドバイスは非常に有効です。

こんな方は専門家への相談がおすすめ

- 財産の種類が多く、整理が難しい。

- 専門的な知識がなく、作成に不安がある。

- 不動産や株式の評価額をどのように計算すればいいか分からない。

- 遺産分割でトラブルを防ぐために、第三者の意見を取り入れたい。

費用は依頼する内容によって異なりますが、安心できる生前贈与契約書を作りたい方や、手間を省きたい場合は、一度検討してみてください。

「響き税理士法人」による安心のサポート

生前贈与契約書を正確に作成するためには、法律や税務に関する知識が必要なケースもよくあります。

専門的な知識がない状態で進めてしまうと、思わぬトラブルや課税リスクに直面する可能性も…。

そこで、安心して手続きを進めるためには、信頼できる専門家のサポートが重要です。

生前贈与に関する総合的なサポート

「響き税理士法人」では、生前贈与契約書の作成から税務申告まで一貫したサポートを提供しています。

契約書作成時に必要な法的要件や税務処理のポイントについて、経験豊富なスタッフが丁寧にアドバイスします。

さらに、贈与に伴う税金の計算や節税対策についても、個別の事情に応じた最適な提案が可能です。

高額資産や複雑な贈与案件にも対応

高額な不動産や株式など、複雑な資産の贈与には専門的な知識が必要です。

「響き税理士法人」では、不動産登記や株式譲渡に関連する手続きについても、提携する司法書士や弁護士と連携して対応します。

これにより、相続税評価額の調整やトラブル回避を目的とした最適なアプローチを実現します。

公正証書作成のサポート

信頼性の高い契約書を作成するために、公正証書の作成支援も行っています。

公証人とのやり取りや必要書類の準備など、煩雑な手続きを代行するため、スムーズな契約書作成が可能です。

これにより、契約内容の正確性と証明力が確保され、将来的なトラブル防止にもつながります。

税務調査対応とアフターフォロー

万が一、税務調査が行われた場合のサポートも充実しています。

「響き税理士法人」では、税務調査時に必要な証拠資料の準備や説明対応を行い、追加課税のリスクを最小限に抑えるためのアドバイスを提供します。

贈与後のアフターフォローも徹底しているため、長期的なサポートを受けながら安心して生前贈与を進めることができます。

生前贈与契約書の作成や相続対策は「響き税理士法人」に!

横浜を拠点とする私たち「響き税理士法人」では、 生前贈与契約書の作成から税務相談、相続対策まで、幅広いサポートを提供しています。

経験豊富なスタッフが一人ひとりの状況に合わせた最適なプランを提案し、安心して生前贈与を進められるよう丁寧にサポートします。

また、相続に関する初回相談は無料で承っておりますのでご安心ください。

正確な契約書作成と万全なサポート体制で、未来の不安を解消し、円満な財産承継を実現しましょう。

まとめ

以上、生前贈与契約書について、作成するメリットと作成方法を簡単に解説しました。

生前贈与契約書の作成には少し手間が必要ですが、この手間によって将来生じるかも知れないリスク(相続税の税務調査や遺産分割協議での揉め事)を減らすことが可能ですので、生前贈与を行う際はぜひ作成を検討してください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。