相続人が相続した財産を国や地方公共団体、NPO団体などの特定団体に寄付した場合、一定の控除を受けることができることをご存知でしょうか。相続税では上記のような特定の相手に対して寄付をおこなった場合、優遇措置を受けることができる「寄附金控除」という制度があり、寄附金控除を活用することで相続税が節税できる場合があります。

節税対策はなるべく活用した方がよいものですが、「寄付をおこなったらいくらの節税効果を得ることができる?」「寄附金控除を受けるために必要な条件は?」などの疑問を抱く方も多いのではないでしょうか。

そこで今回は、相続財産を寄付した場合に適用できる寄附金控除について解説していきます。寄附金控除を活用する際のポイントや具体的な計算例もありますので、ぜひ参考にしてみてください。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税の寄付金控除とは

相続税の寄付金控除とは相続人が相続した財産を国や地方公共団体など、特定の相手へ寄付した際に、寄付した財産については相続税が非課税となる制度のことをいいます。

相続税の寄付金控除の対象となる寄付先については、

- 国

- 地方公共団体

- 公益を目的とする事業をおこなう特定の法人

- 認定NPO法人(認定非営利活動法人)

などが認められています。また、特定の公益信託の信託財産とするために支出した場合は、支出した財産や金銭についても非課税とする特例もあります。

相続税の寄付控除を受けるための要件

相続税の寄付金控除を適用するためには次の3つの条件を満たす必要があります。3つのうち1つでも満たしていない場合は寄附金控除を適用することができないため注意が必要です。

- 申告期限内に寄付手続きが完了していること

- 特定の団体および組織に対して寄付すること

- 相続や遺贈によって相続した財産であること

① 申告期限内に寄付手続きが完了していること

相続税の寄付金控除を適用するためには、相続によって取得した財産を相続税の申告期限内に寄付しておかなければなりません。

相続税の申告期限については亡くなったことを知った日から10カ月以内とされているため、10カ月以内に寄付をおこなう必要があります。

② 特定の団体および組織に対して寄付すること

相続税の寄付金控除を適用するためには、特定の相手に対して寄付をおこなう必要があります。具体的には次の寄付先が寄附金控除の対象となります。

- 国

- 地方公共団体

- 特定の公益法人(※1)

(※1) 特定の公益法人とは教育や科学の振興などに貢献することが著しいと認められる公益を目的とする事業を行う特定の法人のことをいい、たとえば、ユニセフや赤十字、私立または公立の大学などが対象になります。

出典:No.4141 相続財産を公益法人などに寄附したとき|国税庁ホームページ

③ 相続や遺贈によって相続した財産であること

相続税の寄付金控除を適用するためには、相続や遺贈により取得した財産を寄付する必要があります。また、寄付する際には相続した財産の形状を変えずにおこなう必要もあるため、注意が必要です。

相続税の寄付控除を受けるメリットは?

相続税の寄付金控除は相続税額を減額させることができますが、寄付をおこなわなければならないことから、寄付をおこなわずに相続税を納めた方が手元に残る財産が多くなる場合もあります。それでは相続税の寄附金控除には、どのようなメリットがあるのでしょうか。

寄附金控除は相続税だけでなく、所得税を減額することができる場合があります。ただし、所得税および住民税の寄付金控除を適用する場合は確定申告をおこなう必要があり、その他にも遺言による寄付は対象外となることや、相続人が寄付をおこなう必要があるなど、前提条件があることも注意が必要です。

また、ふるさと納税を活用することで所得税と住民税を控除できることもメリットの1つです。ふるさと納税についても国や地方公共団体への寄附金となるため、所得税の寄附金控除と住民税の税額控除の対象となります。

寄付金控除の具体的な計算事例

それでは寄附金控除によって相続税額にどれだけの影響を及ぼすのかを確認していきましょう。ここでは下記の条件で具体的な相続税額を計算していきます。

- 法定相続人:配偶者と子2人

- 課税遺産総額:1億2,000万円

まずは寄附金控除がない場合における相続税額を確認していきましょう。

| 配偶者 | 子① | 子② | 合計 | |

|---|---|---|---|---|

| 課税遺産総額 | 1億2,000万円 | |||

| 法定相続割合 | 1/2 | 1/4 | 1/4 | - |

| 相続税率 | 30% | 15% | 15% | - |

| 法定相続割合に基づく相続税額 | 1,100万円 | 400万円 | 400万円 | 1,900万円 |

| 実際相続分 | 6,000万円 | 3,900万円 | 2,100万円 | 1億2,000万円 |

| 実際相続分に基づく相続税額 | 950万円 | 617.5万円 | 332.5万円 | 1,900万円 |

| 配偶者控除 | 950万円 | — | — | 950万円 |

| 相続税納税額 | 0円 | 617.5万円 | 332.5万円 | 950万円 |

寄附金控除を適用する場合は相続税だけでなく、所得税や住民税の金額にも影響を与える場合があります。

次では上記の条件を基礎として、配偶者が相続財産から寄付をおこなった場合に各税金にどのような影響を与えるのかを確認していきましょう。

相続税

ここでは相続財産から100万円を寄付した場合における相続税額を試算してみましょう。

相続税については課税遺産総額から寄付した金額を減額させることになるため、全体の課税遺産総額から100万円を差し引きます。

| 配偶者 | 子① | 子② | 合計 | |

|---|---|---|---|---|

| 課税遺産総額 | 1億1,900万円 | |||

| 法定相続割合 | 1/2 | 1/4 | 1/4 | - |

| 相続税率 | 30% | 15% | 15% | - |

| 法定相続割合に基づく相続税額 | 1,085万円 | 396.25万円 | 396.25万円 | 1,900万円 |

| 寄附金控除の適用による相続税変動額 | 15万円 | 3.75万円 | 3.75万円 | 22万円 |

また、今回のケースではいずれにしても相続税が発生しますが、場合によっては寄附金控除を適用することによって相続税が0円になる場合もあります。しかし、相続税額が0円の場合においても、寄附金控除の適用によって納税額が0円になる場合は、相続税の申告が必要となるため注意が必要です。

所得税

相続人が相続財産の寄付をおこない、その年の確定申告をおこなった場合、所得税の寄付金控除を受けることができる場合があります。寄附金控除の対象となる場合は課税所得金額から一定額を控除できるため、所得税額を軽減することができます。

所得税の減額分は次の計算式で計算することができます。

所得税率は課税所得の金額に応じて変動するため、具体的な減額分を計算する際は自身の所得税率を調べる必要があります。所得税率は下記のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

所得税の減額分=(400,000円−2,000円)×40%×1.021=162,543円

住民税

相続人が相続財産の寄付をおこなった場合、住民税の寄付金控除を受けることができる場合があります。

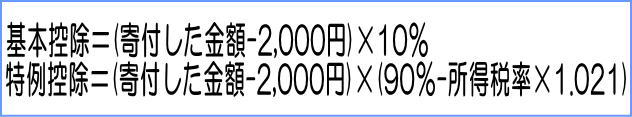

所得税と同様に寄附金控除の対象となる場合は課税所得金額から一定額を控除できるため、住民税額を軽減することができます。住民税の寄付金控除の計算は所得税とは異なり、「基本控除」「特例控除」の合算額が住民税額の減額分となります。

基本控除と特例控除の金額は次の算式で計算することができます。

- 基本控除=(400,000円−2,000円)×10%=39,800円

- 特例控除=(400,000円−2,000円)×( 90%−40%×1.021 )=195,656円

なお、基本控除については、「寄付した金額」に上限額が設定されており、総所得金額の30%が限度額となっています。また、特例控除については、控除上限額が住民税所得割額の20%までとなっています。

相続税の寄付金控除で気をつけること

寄付をおこなうことで相続税の節税対策とすることができますが、寄付金控除を適用する際には注意すべきポイントもあります。場合によっては予想していたよりも節税効果を得られない場合や、反対に損をしてしまう場合もあるため、慎重に検討することが重要です。

ここでは相続税の寄付金控除で気をつけるべきポイントを3つ紹介します。

遺言に注意する

相続税の寄付金控除を検討する際は、遺言に注意する必要があります。相続税の寄付金控除を適用するためには、相続人が自らの意思によって寄付をおこなう必要があり、遺言によって寄付をおこなった場合は寄付金控除の対象とはなりません。

ただし、遺言によって相続した財産を相続人の意思で寄付した場合は、寄付金控除の対象となります。

節税対策としては弱い

相続税の寄付金控除は相続税の節税対策としての効果が弱いことを理解する必要があります。

相続税が非課税対象となるものはあくまでも寄付した財産に限られるため、相続財産を減らさずに相続税額を減らしたいのであれば、あまり大きな効果が見込めるものではありません。場合によっては寄付をおこなわずに相続税を支払ったほうが、最終的に有利になるケースもあります。

そのため、節税対策を目的として寄付金控除を検討する際は、慎重に試算などをおこなう必要があります。

みなし譲渡に注意

相続財産を寄付する場合は「みなし譲渡」に注意する必要があります。みなし譲渡とは譲渡の意図がないにもかかわらず、贈与したものとみなされる譲渡のことをいいます。

ただし、含み益のある不動産などを、

- 国

- 地方自治体

- 特定の公益法人

などに寄付した場合に国税庁長官の承認を受けたときは、みなし譲渡課税をおこなわない規定もあります。また、不動産などの相続財産を売却して得た現金などを寄付した場合、相続税の寄付金控除は適用できないことになっているため、注意が必要です。

まとめ

寄付金控除は相続税だけでなく、所得税や住民税を減額させる効果がありますが、申告期限内に寄付をおこなう必要があることや、申告に必要な書類を準備しなければならないなど、時間と手間がかかるものです。

また、寄附金控除は寄付先によっては控除の対象とならない場合があることや、寄付をおこなったほうが有利になるかどうかの判断など、より専門的な知識を必要とします。そのため、寄付金控除を検討している方や相続税に関するお悩みがある場合は、専門家である税理士などに相談してみることをおすすめします。

相続税の申告では寄付金以外にも様々な気を付けるべきポイントがたくさんあるため、まずは相談してみることから始めてみてはいかがでしょうか。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。