「おじいちゃんが亡くなってから、わずか5年でお父さんも亡くなってしまうなんて。」

「お父さんが相続税を沢山納めたのに、自分もまた相続税を払わなければならないのかな。」

家族に続けて悲しい出来事が起こると、心が痛みます。おじいちゃんの財産をお父さんが相続して相続税を支払ったのに、今度は自分にも再び相続税がかかるのは納得がいかないですよね。相続税には「相次相続控除」という制度があります。

この制度は、同じ財産に対して短期間で重複して相続税が発生しないように、負担を軽減するためのものです。前回支払った相続税の一部を今回の相続税から差し引くことができます。

この記事では、相次相続控除の適用条件や、実際に相続税がどれくらい減額されるのかについて詳しく説明します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

10年以内の二次相続は相次相続控除を受けることができる

一次相続と二次相続とは?

一般に、相続は配偶者や両親の死亡によって起こります。

そして、その後3年経ってもう一度相続が発生し、今度は残された配偶者が亡くなった場合、「子供」が再び相続人になります。この場合、子供は両親の財産を再び相続することになるので、「二次相続」と呼ばれます。

同じように、祖父または祖母が亡くなって両親の一方が相続人になり、その後その方が亡くなって相続が発生した場合も、それぞれを「一次相続」「二次相続」と定義します。

相次相続控除を適用するための要件

相次相続控除を適用するためには、以下の4つの要件をすべて満たす必要があります。

被相続人の相続人である

一次相続において、被相続人の相続人が財産を受け継ぎ、その相続人が被相続人となる二次相続が発生する必要があります。

相続人とは、民法に定められている「相続権を持つ親族」のことで、相続人の順位が定められています。

一次相続から10年以内に二次相続が発生する

一次相続が始まった日から10年以内に、二次相続が発生している必要があります。

一次相続の日は、被相続人が亡くなった日を指します。

二次相続の被相続人が一次相続で財産を取得した

二次相続における被相続人が、一次相続の際に相続財産を受け継いでいる必要があります。

相続財産には、被相続人名義の不動産、有価証券、預貯金などが含まれます。

二次相続の被相続人が一次相続で相続税を支払っている

二次相続の被相続人が、一次相続で受け継いだ相続財産に対して相続税を納税している必要があります。

相続税の申告がされたかどうかではなく、納税がされているかが重要です。

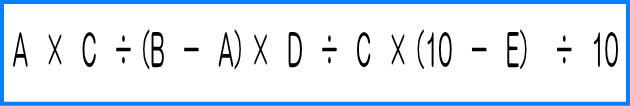

相次相続控除の計算式

※ C÷(B-A)が100/100を超えるときは、100/100とする。

| A | 二次相続の被相続人が一次相続で支払った相続税の金額 |

| B | 二次相続の被相続人が一次相続で受け継いだ財産の純資産価額※ |

| C | 二次相続におけるすべての財産の純資産価額の合計額 |

| D | 二次相続における相次相続控除を受けることができる人の純資産価額 |

| E | 一次相続の開始から二次相続の開始までの経過した年数(端数は切り捨て) |

※ 取得財産の価額 + 相続時精算課税適用財産の価額 – 債務および葬式費用の金額(生前贈与加算額は含まれません)

純資産価額を使用する理由は、相次相続控除は一次相続と二次相続が連続して発生した場合に税負担を調整することを目的としているためです。つまり相続によって取得した財産を基に相次相続控除の計算を行いたいということです。

生前贈与加算額は贈与によって取得した財産に対してのものであり、相次相続控除の計算には考慮されません。そのため、生前贈与加算額を含めた課税価格ではなく、純資産価額を使用します。

また、相続時精算課税適用財産の価額を足すのは、相続と贈与の一体課税を実現するためのものです。相続と一体と考えられるため、生前贈与加算額とは異なり、純資産価額に含まれます。

相次相続控除を適用する際に注意すべき事情

自身が初めて相続手続きに関わる方々にとって、さまざまな疑問が生じることでしょう。この章では、相次相続控除に関するよくある疑問と注意が必要なケースについて説明します。

遺産分割が完了していない場合

兄弟姉妹だけが相続人となる二次相続では、家族間の遺産分割協議が難しいことがあります。相次相続控除は、遺産分割が完了していなくても適用できます。

遺産分割が完了していない場合は、法定相続分で財産を取得したとみなして控除を計算します。

適用する金額を自分で決めたい場合

一次相続で納める相続税の額が多ければ、相次相続による控除額も多くなります。しかし、相次相続控除は決められた計算式に基づいて導き出す必要があります。

自分で適用額を決めることはできません。

一次相続について相続税を支払っていない場合

相次相続控除は、被相続人が過去10年以内に他の相続で財産を取得し、相続税を納めていた場合にのみ適用できる制度です。したがって、一次相続で配偶者の税額軽減などにより相続税を納めていなければ、二次相続で相続税が課されても相次相続控除を受けることはできません。

三次相続がある場合

一次相続と二次相続の後に三次相続が発生した場合、二次相続と三次相続で相次相続控除の適用要件を満たしていれば、控除を受けることができます。三次相続の場合は、二次相続で納めた相続税が相次相続控除の対象となります。

基本的な考え方は同じですので、相次相続控除の仕組みを理解していれば混乱は少ないでしょう。

同時に死亡した場合

両親が交通事故などで同時に亡くなった場合は、相次相続控除を受けることはできません。

両親のいずれも一次相続で相続を受けていなければ、相続税も納めていないためです。厳しい規定ですが、相次相続控除は全ての適用要件を満たさなければ適用できません。

控除額は今回の相続における財産の取得割合で決まる

相次相続控除は、各相続人が相続した財産の金額に基づいて適用されます。控除額の調整はできません。

相続税の申告書でも、取得割合に応じて自動的に按分されます。

相次相続控除を使って納税額がゼロなら申告不要

相次相続控除によって相続税がゼロになる場合、相続税の申告は不要です。

「配偶者の税額軽減」と相次相続控除は併用できる

相続人の中に配偶者がいる場合、「配偶者の税額軽減」を適用することができます。配偶者の相続財産については、1億6,000万円までまたは法定相続分までは相続税が免除されます。

この「配偶者の税額軽減」を利用できる場合は、まず先に適用し、それでもまだ支払う相続税がある場合に相次相続控除を適用します。

相次相続と数次相続、再転相続との違い

相次相続とは、一次相続と二次相続の間に10年以内の期間がある場合に該当する、法定の制度で定義された概念です。一方、数次相続や再転相続は、法定の制度ではなく一般的に使われる言葉であり、明確な定義がありません。

以下では一般的に用いられる意味を説明します。これらの概念は、相続人が相続後に短期間で亡くなり、その後の相続が発生するケースを指します。

再転相続は、ある人が死亡し、その相続に関する承認または放棄の期間中に、相続人が亡くなる場合に使われます。数次相続は、一次相続の手続きが完了する前に二次相続が発生する場合に使われます。

したがって、再転相続の場合は一次相続者の死亡後の短期間に相続が繰り返されます。数次相続は一次相続の手続きが終わる前に二次相続が生じます。相次相続は最も期間が長く、二つの相続の間に10年以内の期間があることを指します。

相次相続控除を修正申告する場合の注意点

相次相続控除には、申告要件が設けられていないため、「更正の請求」だけでなく、修正申告でも適用できます。

税務調査によって申告漏れなどが指摘され修正申告を行った場合でも、相続税額については相次相続控除が適用されます。ただし、修正申告に関連する延滞税や加算税については、相次相続控除は適用されないため、注意が必要です。

二次相続まで考慮した相続税対策を行うことが重要

単に現在の相続だけでなく、次の相続にも目を向けて検討する必要があります。

特に相次相続控除においては、「配偶者の税額軽減」の利用には注意が必要です。「配偶者の税額軽減」とは、配偶者のみが適用できる制度であり、相続する財産のうち最低でも1憶6千万円までは相続税が免除されます。

しかし、配偶者が相続税を最小限まで抑えるためには注意が必要です。配偶者が相続財産のすべてを相続した場合、一次相続では相続税が最小限になるかもしれません。

しかし、その配偶者がさらに相続を受けた場合、配偶者の税額軽減は適用されず、さらに法定相続人が減少するため、基礎控除額も減少します。また、一次相続で配偶者が相続税を支払っていないため、相次相続控除の対象外になります。

一次相続で相続税が少なく済んでも、二次相続で相続税が大きくなってしまうと、相続税対策の意味がなくなってしまいます。相続税対策は、一次相続と二次相続の合計相続税額を最小限にするように計画しましょう。二次相続まで考慮して、総合的な対策を行うことが重要です。

まとめ

相次相続控除の適用によって相続税がどれくらい控除されるのか、イメージがつきましたでしょうか。もし10年以内に二回以上の相続があった場合は、相次相続控除の要件を確認し、忘れずに適用しましょう。

もしも相次相続控除を適用し忘れて相続税の申告をしてしまった場合でも、更正の請求を行うことで適用することができます。相次相続控除の対象になる方は、控除額の計算方法を理解していることが重要です。

正確な相続財産の評価を行う必要がありますので、相続税に精通した税理士に相談することをおすすめします。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!