「相続税なんて、財産が少ないうちには関係ないよ」と、思っていませんか。

かつては一部の富裕層だけの話と思われがちだった相続税ですが、近年、その申告件数は着実に増加傾向にあります。

また、税制改正や不動産の高騰などさまざまな要因が絡み合い、相続税は決して他人事とは言えない状況になっているのです。

そこで、本記事では遺産の平均額や最新の相続税課税件数、よくある相続税への不安まで、詳しく掘り下げて解説していきます。相続に直面したときに慌てないためにも、ぜひご一読ください。

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

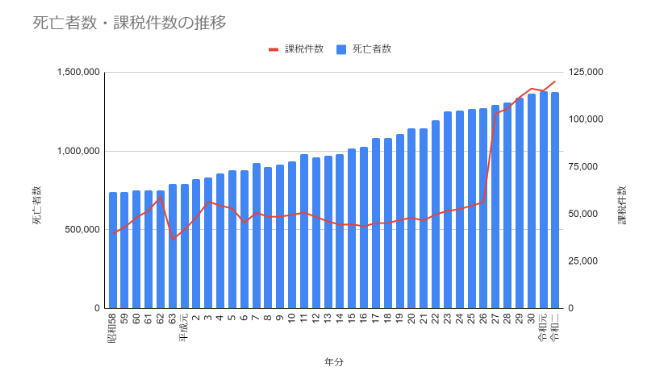

最新の相続税課税件数とは

現在、相続税の申告件数は増加の一途をたどっています。高齢社会を突き進む日本において必然と言えるものですが、単に亡くなる方が増えているから相続税申告件数が多くなっているのではありません。

最新の相続税課税件数は令和5年度版で、以下のとおりです。

・令和5年分における被相続人数(死亡者数)は1,576,016人(前年令和4年度との対⽐100.4%)

・そのうち、令和5年度の相続税の申告書の提出に係る被相続人数は155,740人(同103.2%)

相続税は平成27年の税制改正が大きな転換点になっています。この改正で、相続税の基礎控除額が大幅に引き下げられたのです。

| 改正前(平成26年まで) | 改正後(平成27年から) | |

| 基礎控除額 | 5,000万円 + (1,000万円 × 法定相続人の数) | 3,000万円 + (600万円 × 法定相続人の数) |

控除できる金額が小さくなってしまったため、相続税の課税対象となる人が増えてしまったことも申告件数の増加に影響しています。

参考URL 国税庁 令和5年分 相続税の申告事績の概要

課税件数の推移

以下の図のとおり、課税件数は右肩上がりで上昇しています。

参考URL 財務省 https://www.mof.go.jp/tax_policy/summary/property/e07.htm

申告件数から読み解ける相続の問題点とは

かつては相続税申告件数が少ない時代には、「相続税がかかるのは資産家」というイメージが強かったですが、基礎控除額の引き下げにより一般的なサラリーマン家庭でも相続税がかかる可能性が出てきました。

「相続は誰にでも起こりうる身近な問題」という認識が広まりつつあります。そこで、申告件数から読み解ける相続の問題点を以下に整理しました。

不動産評価が相続税を大きく左右する

相続財産に占める不動産の割合が大きい場合、その評価額が相続税額に直結します。

都心部を中心に地価は上昇傾向にあり、自宅の土地の評価が思わぬ高額となり、相続税の納税資金の不足に直面するケースもあります。

さらに相続税における土地の評価は複雑なため、専門家による適正な評価がより一層重要になっています。

生前の相続対策の必要性が高まっている

相続税がかかる可能性が高まったことで、生前贈与や生命保険の活用、遺言書の作成といった事前の相続対策の重要性も高まっています。

家族揃って早めにの対策を行うことで、二次相続時の税負担を軽減したり、遺産分割トラブルを回避につながります。

相続税の納税資金に苦慮する

相続税は、原則として現金で一括納付が求められます。しかし、納税資金の確保に苦慮するケースも少なくありません。

例として、相続財産に不動産が多いケースの場合では不動産を売却して納税資金に充てることも検討できます。しかし、売却タイミングや、売却による譲渡所得税の発生なども考慮に入れる必要があります。

このように、相続税の申告件数の増加によって、さまざまな問題が身近に発生しています。

相続する遺産の平均額とは

「うちはどれくらいの財産があるのだろう?」

「みんな、どれくらいの遺産を相続しているんだろう?」

相続税が身近になった今、多くの方が抱く疑問ではないでしょうか。ここで、具体的なデータから相続する遺産の平均額を解説します。

遺産の平均額

税法改正が行われる直前の平成26~令和2年の遺産の平均額を表にまとめました。

| 課税価格/年分 | 平成21 | 26 | 27 | 28 | 令和元年 | 2 |

|---|---|---|---|---|---|---|

| 合計額(億円) | 101,230 | 114,881 | 145,714 | 148,021 | 158,021 | 163,937 |

| 被相続人一人あたり 金額(万円) | 21,798.60 | 20,427.30 | 14,141.10 | 13,980.10 | 13,709.10 | 13,619.00 |

データ参考:前述財務省URLと同じ

上記の通り、平成26年から27年にかけて、課税価格の合計額は増えています。前述した相続税の基礎控除額の引き下げが影響しているためです。これにより、これまで相続税の対象外だった層の方々も納税者となったことがうかがえます。

一人当たりの課税価格は10年前より下がっている

一方で、興味深いのは「被相続人一人あたりの金額(万円)」、つまり一人あたりの平均課税価格が、平成27年以降は減少傾向にあるという点です。

平成26年(約2,042万円)と令和2年(約1,361万円)を比較すると、約700万円も減少しています。基礎控除額の引き下げによって、比較的小規模な遺産でも相続税の課税対象になるようになったことを意味しています。

改正前: 基礎控除額が大きく、よほど財産がなければ相続税がかからなかったため、相続税申告をする被相続人は「比較的まとまった財産を持つ層」に限定されていた。

改正後: 基礎控除額が小さくなったため、これまで課税対象外だった「一般的な家庭の遺産」も、続々と課税対象に含まれるようになった。

結果として、相続税の申告件数は大幅に増加しましたが、その中に含まれる「課税対象となる遺産」の平均額は、全体で見れば下がった、という構図になっているのです。

遺産総額が、この平均額を下回っていたとしても、「うちには相続税はかからない」と安易に判断するのは危険です。相続開始後は税理士へ相談されることが望ましいでしょう。

相続税に直面したらどうする?相続税納付までのステップとは

実際に相続税の申告・納付が必要になった場合、どのような流れで手続きを進めるのでしょうか。

相続税の申告には、相続開始を知った日の翌日から10ヶ月以内という短い期限が設けられています。この期間内にスムーズに手続きを終えるために必要なステップを見ていきましょう。

1.遺言書の確認

被相続人が亡くなった後は、早期に遺言書の有無を確認しましょう。被相続人が遺言書を残していた場合、原則としてその内容に従って遺産分割をすることになります。遺産分割協議を回避できるため、相続手続きをスムーズに進められます。

遺言書には、主に自筆証書遺言・公正証書遺言・秘密証書遺言の3種類があります。特に自筆証書遺言(※)と秘密証書遺言は、家庭裁判所で「検認」手続きが必要となるため、余裕を持って確認しましょう。

(※)自筆証書遺言保管制度を利用している場合は検認不要です。

2. 法定相続人の確定

次に、誰が相続人になるのか(法定相続人)を確定します。これは、被相続人の出生から死亡までの戸籍謄本類をすべて取得することで行います。

戸籍謄本には、婚姻や離婚、養子縁組などの情報が記録されており、これにより法的に相続権を持つ人物が誰であるか特定できます。

相続人の確定は、遺産分割協議の参加者を決める上で不可欠であり、また相続税の基礎控除額や死亡保険金、死亡退職金の非課税枠を計算するためにも必要です。

3.遺産の調査と総額の確定

相続税を計算するためには、被相続人のプラスの財産とマイナスの財産を正確に把握する必要があります。

借入金や未払金などが含まれます。

未払いの医療費や滞納税も債務控除できます。

これらの財産や債務をリストアップし、それぞれの評価額を算出して、相続財産の総額を確定します。不動産や株式などの課税評価額の算出は専門知識が必要となるため、税理士依頼することがおすすめです。

4. 遺産分割協議

有効な遺言書がない場合、相続人全員で遺産分割協議を行い、誰がどの財産をどれだけ相続するかを話し合って決めます。この話し合いがまとまったら、遺産分割協議書を作成し、相続人全員が署名・捺印します。

遺産分割協議書は、不動産の相続登記や相続税の申告において必要となる重要な書類です。

万が一、相続人の中に認知症の方がいるなど、意思能力に問題がある場合は、成年後見制度の利用などを検討する必要があるため注意が必要です。

相続税の計算と申告・納付

遺産分割が確定したら、相続税の計算を行います。

- 基礎控除

相続財産の総額から、まずは基礎控除額を差し引きます。基礎控除額は「3,000万円 + (600万円 × 法定相続人の数)」で計算されます。この基礎控除額を超えた部分にのみ、相続税がかかります。

- 適用できる控除や特例を探す

相続税には、納税者の負担を軽減するためのさまざまな控除や特例があります。これらを適切に適用することで、相続税額を大幅に減らすことが可能です。主なものとしては以下の通りです。

配偶者の税額軽減

配偶者が相続した財産には、法定相続分か1億6,000万円のいずれか多い金額まで相続税がかかりません。

小規模宅地等の特例

居住用や事業用として使っていた宅地を相続した場合、一定の要件を満たせば、その宅地の評価額を最大80%減額できます。

未成年者控除、障害者控除

相続人が未成年者や障害者である場合に適用される控除です。

相次相続控除

短期間に相続が相次いで発生した場合に、一定の要件を満たせば適用される控除です。

農地等の納税猶予の特例

農業を継続する相続人が農地を相続した場合、納税を猶予できる特例です。

相続税の計算が完了したら、被相続人の住所地を管轄する税務署に申告書を提出し、税金を納めます。

よくある相続税への不安の声とは

相続税に関して、多くの方が抱える共通の不安や疑問があります。この章ではよくある不安の声をまとめましたので、ぜひご一読ください。

税務調査はどのぐらいの割合で起きているの?

「相続税申告をした後、不備があると税務署が家に来るの?」という不安は、多くの方が抱くものです。国税庁の統計によると、相続税の税務調査が行われる割合は、申告件数全体のおよそ1割前後で推移しています。

しかし、以下のようなケースは税務調査の対象になりやすいと言われています。

- 本来申告が必要なのに、申告をしていないケース

- 自社株や非上場株式、広大な不動産、海外資産など、評価が難しい財産が多いケース

- 亡くなる直前の多額の引き出しや、家族名義の口座への頻繁な入出金など、名義預金の疑いがあるケース。

- 計算ミスや財産の記載漏れなど、明らかなミスがあるケース。

税務調査は必要以上に怖がるものではありませんが、適切に申告することでリスクを最小限に抑えることができます。

相続税の納付が遅れるとどうなる?

相続税の納付期限は、相続の開始を知った日の翌日から10ヶ月以内と定められています。期限までに納付が間に合わない場合は延滞税や無申告加算税などの重いペナルティが課せられます。

財産を隠蔽したり、虚偽の申告をしたりするなど、意図的な不正があったと税務署に判断された場合は重加算税が課せられるおそれもあります。これは最も重いペナルティで、納付すべき税額の35%から40%が加算されます。

これらのペナルティは、本来納めるべき税金に上乗せされるため、相続人にかかる負担が非常に大きくなります。

相続税を払い過ぎたら戻らない?

「もし相続税を払い過ぎてしまったら、もう戻ってこないの?」という不安の声もよく聞かれます。相続税を払い過ぎた場合は、更正の請求という手続きを行えば税金が戻ってきま

・更正の請求とは

相続税の申告書を提出した後で、計算間違いや評価誤りなどにより、本来よりも多くの税金を納めていたことに気づいた場合、税務署に対して納め過ぎた税金の還付を求めることができます。この手続きは、原則として法定申告期限から5年以内に行う必要があります。

特に、不動産は相続税の払い過ぎが起きやすい相続財産です。適切な評価方法を適用することで税額が減るケースも少なくありません。また、相続税の申告期限までに遺産分割が確定せず、未分割申告をした後に分割が完了し、小規模宅地等の特例や配偶者の税額軽減が適用できるようになった場合も、この更正の請求を行うことで税金が還付されます。

参考URL 国税庁 B1-27 相続税及び贈与税の更正の請求手続

まとめ

本記事では遺産の平均額について、相続税の申告件数とあわせてご紹介しました。相続税相続税は、一部の富裕層だけの話ではありません。

基礎控除額の引き下げや地価の上昇により、一般的なご家庭でも相続税の申告が必要となる時代になっています。相続税の申告件数が増加し、一人当たりの課税価格が下がっている点にご注意ください。

相続税の税務調査や納付遅延によるペナルティといった不安を解消するためには、正しい知識を持ち、期限内に適切な手続きを行うことが大切です。万が一、税金を払い過ぎてしまった場合でも、更正の請求によって税金が戻ってくる可能性があることも覚えておきましょう。

横浜市の響き税理士法人では、相続税に関するご相談に対応しています。まずはお気軽にお問い合わせください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

不動産…土地、建物、マンションなど

現金や預貯金:…銀行口座、タンス預金など

有価証券…株式、投資信託、債券など

その他…自動車、ゴルフ会員権、骨董品、貴金属、著作権、著作権料など