相続対策として、アパートや一棟マンションのような貸家を持つことは非常に効果的です。貸家は、自用の建物よりも相続税評価額が低く、かつ、家賃収入を生み出してもくれるからです。

節税ができ、収入もアップできる貸家は、相続対策の優等生であると言えます。一方で、貸家を建てるとどの程度相続税評価額が下がるのか、イメージできる方はきっと多くないでしょう。

そこで今回は、貸家の相続税評価について解説します。この記事を読むことで、貸家の相続税評価額が下がる理由や賃貸割合の考え方等が分かるようになります。是非、ご参考にしてください。

目次

貸家の相続税評価額が低い理由

最初に、貸家があると相続税評価額が下がる理由について解説します。相続財産は、本来、時価で評価が行われます。不動産であっても、原則的には、時価=相続税評価額とされるべきと考えられています。

一方で、不動産は、時価の把握が難しいという特徴があります。1,000万円だと思って不動産を持っているのに、1,300万円で売れたり、800万円でしか売れなかったりといったことがよくあります。不動産の時価は、実際に売ってみない限り分からない部分があります。相続税評価額が時価だとすると、不動産は相続の度に売らないと時価把握ができないことになってしまいます。

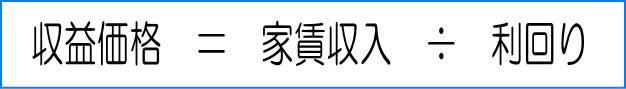

そこで、不動産については、相続時にわざわざ全部売却せずにすむように、例外的に資産額を算出するルールが別途定められています。不動産は、現金とは異なり、ルールに基づいて計算した金額を相続税評価額とすることになっているのです。相続税評価額の計算は、あくまでも簡易的に資産額を計算するために定めたものであり、その計算ルールは売買市場における価格の成り立ちとは大きく異なっています。売買市場における収益物件の価格は収益価格と呼ばれています。

そして以下のような割り算で、時価が求められます。

それに対して、貸家の相続税評価額の計算方法は、「貸家の建物価格」と「貸家建付地」の足し算です。

貸家建付地とは、貸家の敷地の用に供されている宅地、すなわち、所有する土地に建築した家屋を他に貸し付けている場合の、その土地のことをいいます。このように、時価は「割り算」で計算されますが、相続税評価額は「足し算」で計算されます。大きな違いです。貸家の時価は「どれだけ稼ぐか」という収益性が重要です。

一方、貸家の相続税評価額では「どれだけ自由に使えるか」という権利の制約が重要となっている、という違いがあります。貸家は他人に貸している不動産であり、所有者が自由に使うことはできない不動産です。自宅のような自分で使っている物件を「自用の物件」と呼びます。

借主を退去させるには、立ち退き料を支払う必要もあり、所有者(貸主)にとっては利用する上での大きな制約があるといえます。貸家は権利の制約が大きいという理由から、相続税評価額では自用の物件よりも価値が劣るという考え方が採用されています。こういったことから、貸家の相続税評価額は自用の物件よりも低いのです。

なお貸家は収益性とは無関係に評価額が低くなっていることから、時価よりも相続税評価額がかなり低くなります。時価と相続税評価額のギャップが大きいことは、相続税対策としては、大きなメリットです。実際には1億円するような財産でも、4,000万円程度の財産として相続税を計算してもらえるからです。

貸家建付地と貸家の評価

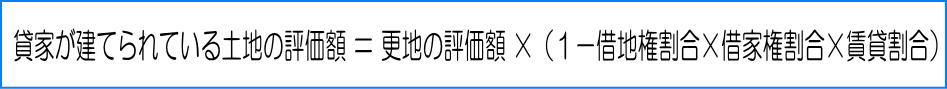

更地に賃貸住宅や貸しビルを建設した場合、更地の時に比べ、土地の相続税の評価額が下がります。この賃貸住宅等を建てたときの土地の評価額は、以下の算式で計算されます。

相続税評価額計算上の借地権割合は、地域によって異なっていますが、60~70%の地域が多いです。借家権割合は30%です。従って、上記算式によると、借地権割合に借家権割合を掛けた分だけ評価が下がりますので、賃貸割合が100%なら、更地の評価に比べ約18%(借地権割合60%の地域)または、21%(借地権割合70%の地域)の評価減になります。

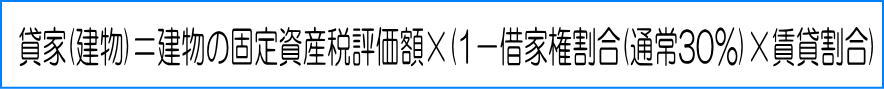

また、家屋も貸家については、以下の算式で計算されます。

元々、建物の相続税評価額は建築代金の6〜7割で評価されると言われており、更に、貸家の評価減があるため、結果的に貸家の相続税評価額は建築代金の約50%になるといわれています。

賃貸割合(空室率)の考え方

この章では、賃貸割合(空室率)の考え方について解説します。貸家の相続税評価では、建物についても土地についても「賃貸割合」を掛けます。賃貸割合は、アパートの賃貸面積の合計が200平米で、40平米の空室が生じていた場合は80%です。この80%という数字は、建物にも土地にもそれぞれ同じ数値を用います。賃貸割合は、相続時の状態で判断されるのが原則です。

ポイントとして、賃貸割合が大きいほど、相続税評価額の減額効果が高くなる点が挙げられます。よって、相続時に満室であることが最も節税効果の高い貸家ということです。では、相続時にたまたま一瞬だけ空室が発生してしまっていたらどうなるのでしょうか。国税庁は、以下のような「一時的な空室」と認められる状態であれば、賃貸しているものと判断しています。

- 各独立部分が課税時期前に継続的に賃貸されてきたものであること。

- 賃借人の退去後速やかに新たな賃借人の募集が行われ、空室の期間中、他の用途に供されていない。

- 空室の期間が、課税時期の前後の例えば1か月程度であるなど、一時的な期間である

- 課税時期後の賃貸が一時的なものではない

家賃保証型サブリースとは、空室が発生しても賃料が変動しないタイプの管理方式です。空室があるかどうかには関係なく、満室想定賃料の80%程度がアパートオーナーに振り込まれます。家賃保証型サブリースは、管理会社が一棟全体を借上げた後、各入居者に管理会社が転貸する方式です。よって、アパートオーナーは管理会社に一棟丸ごと貸している状態であり、賃貸割合は100%です。ただし、サブリース会社が所有者の同族法人である場合等の特定の関係があるケースでは、賃貸割合は実体に基づき判断されることには注意が必要です。

どういったものが貸家建付地なのか?

ある土地が貸家建付地なのかどうか、判断に迷うこともあります。よく見かける例を紹介して、解説します。

なぜなら、一時使用のため借家権が発生していないからです。ちなみに、登記はなくても引渡しがあれば、借家権が発生しています。

なぜかと言うと、駐車場の契約者及び利用者がアパートの住人なので、所有者として利用が制限されるからです。ただし、駐車場を住人以外の方と契約してしまうと、建物が建っていない更地とみなされ、駐車場敷地全体が自用地評価になることには注意が必要です。住人以外の駐車場の場所が明確に区分されている時は、その部分だけが自用地評価となります。

小規模宅地等の特例

ここでは相続税における貸家建付地に対して、小規模宅地等の特例を適用する場合について説明します。

貸家建付地である土地についても、相続財産の評価の際、小規模宅地等の特例の適用があります。ただし、適用要件や他の小規模宅地等の特例との比較検討が必要ですので、要件に該当するかどうか、他の特例と比較して損をしないかどうかを専門家に相談されることをお勧め致します。

小規模宅地の特例対象例

- アパートや貸戸建て・貸倉庫の敷地の用に供されている土地

- アパートや貸戸建て・貸倉庫の敷地の用に供されている借地権

概要

貸付事業用宅地等に該当する土地については、200㎡まで、当該土地の評価減を50%行うことができます。「貸付事業」とは、「不動産貸付業」・「駐車場業」・「自転車駐車場業」、及び事業と称するに至らない不動産の貸付けその他これに類する行為で、相当の対価を得て継続的に行う「準事業」のことです。

ちなみに相当の対価とありますが、アパート等で他の方に賃貸している部屋の家賃より大幅に低い賃貸料で親族に貸しているというような場合は、自用とみなされる場合があることには注意してください。さらに日本郵便株式会社に貸し付けられている一定の郵便局舎の敷地の用に供されている宅地等については、特定事業用宅地等に該当するため、400㎡まで80%減額できます。覚えておいてください。

要件

貸付事業用宅地等の特例の適用要件としては、以下の二点です。

- 事業承継要件

その宅地等に係る被相続人の貸付事業を相続税の申告期限までに引き継ぎ、かつ、その申告期限までその貸付事業を行っていること。

- 保有継続要件

評価例

| 前提条件 | 相続財産である土地;自宅200㎡(評価額20百万)、貸家建付地500㎡(評価額40百万円) |

|---|---|

| 所有者 | 母 |

| 承継親族 | 息子 |

| 同居状況 | 母と息子は同居状態だった(配偶者無し) |

| 遺産分割 | 同一生計の息子が自宅及び貸家建付地の敷地及び貸家である家屋を取得 |

上記のような土地の場合、自宅の敷地については、特定居住用宅地等の特例を利用し、貸家建付地の敷地には、貸付事業用宅地等の特例を適用することができます。減額の計算を見てみると以下のようになります。

- 特定居住用宅地等の特例

20,000,000円×80%=16,000,000円 - 貸付事業用宅地等の特例

40,000,000円×200㎡/500㎡×50%=8,000,000円 - ①>②

節税対策

賃貸物件への資産の組み換えは、元手となる多額の資金が必要です。資金が手元にない場合は、金融機関からの融資を受けて、土地建物を取得することになりますが、そういった場合はリスクを想定せねばなりません。賃貸物件を取得して貸し出すということは、不動産事業を営むということです。事業がうまくいかなければ、収益性が低下し、資金が足りなくなる可能性もあります。

せっかく取得した賃貸物件の入居率が下がってしまい、空き部屋がうまらなくなっていき、借金の返済が滞ってしまうというケースも考えられます。また、こういった収益性の低い物件は、借金返済のために売却しようと思っても買い手が付きにくく、売却できても安値での売却になり、最終的には借金だけが残ってしまうという最悪のケースもあります。

残念ながら相続対策で行った資産の組み換えにより多額の借金を背負ってしまうという事態もありえますので、賃貸物件の収益性を十分に検討して取り組む必要があります。

まとめ

以上ここまで、貸家の相続税評価について説明してきました。

相続税を納付しなければならない方にとっては、土地が自用地評価になるのか、貸家建付地評価になるかによって、相続税評価額はかなり違ってきます。また小規模宅地の特例は選択制になります。要件がひとつでも満たさないと使用できませんので、是非、専門家にご相談いただければと思います。

今回の記事が皆様の相続に関する理解を深めるきっかけになれば、幸いです。

税理士法人レガシィ勤務を経て2011年に響き税理士法人に入社、相続税専門の税理士として、横浜を中心に相続税申告のサポートをを行っています。どこよりも、素早い対応を心がけておりますので、少しでも相続税に関して、不安や疑問がありましたらお気軽にご相談ください。