相続によって土地や建物を取得した方の中には、「相続税の計算をしなければいけないことは知っているけれども、どうやったらいいかさっぱり分からない」という方もいらっしゃるのではないでしょうか。

この記事では、そういった方向けに、相続によって土地や建物を取得した場合に課せられる相続税額について、相続税額の計算の仕組みから解説します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税額の計算方法

計算方法の概要

相続税額は、次のステップで計算します。

① 各人が取得した財産の価額を計算します

② ①で計算した金額を合計し、基礎控除額を引きます。

②の金額がマイナスとなる場合(つまり①で計算した金額の合計額よりも基礎控除額の方が多い場合)は、相続税の申告は不要です。

基礎控除額は、3,000万円+(法定相続人の数×600万円)です

③ ②の金額を法定相続分で按分し、法定相続分による各人の相続税額を計算します。

④ ③の金額を合計します

⑤ ④の金額を各人が実際に取得した資産で按分して、各人の実際の相続税額を計算します

⑥ ⑤から、各人の控除額(未成年者控除額、配偶者の税額軽減額など)を引いて、相続税の納付(還付)税額を計算します

モデルケースを使った解説

以上のステップを元に、次のケースにおける相続税額を計算します(各種特例は適用しません)。

- 相続人は被相続人の妻と子ども2人の計3人

- 相続人の資産は自宅の土地建物のみで、他に見るべき資産及び負債はない

- 自宅土地の相続税評価額は5,000万円、建物の相続税評価額は2,000万円

- 自宅の土地建物は全て被相続人の妻が取得した

① 妻が取得した財産の価額は7,000万円で、子ども二人は0円です

② ①の合計額は7,000万円です。

基礎控除額は4,800万円(3,000万円+(3×600万円))であるため、②の金額は2,200万円となります

③ 2,200万円を法定相続分(妻が半分、子ども二人で残りの半分)で按分すると、妻は1,100万円、二人の子どもはそれぞれ550万円となります。

それぞれの相続税額を速算表で計算すると、妻は115万円、子どもはそれぞれ55万円と計算できます

④ ③を合計金額は、225万円です

⑤ 財産は全て妻が取得するので、妻の相続税額は225万円、二人の子どもの相続税額は0円です

⑥ 配偶者の税額軽減額(いわゆる「配偶者控除」の額)を計算すると225万円となります。

⑤から225万円を引くと0円となるので、このモデルケースにおける相続税額は0円です

以上、相続税評価額が合計7,000万円の土地建物を相続により取得した場合の相続税額の計算を解説しました。

続いては、土地建物に係る「相続税評価額」の計算方法を詳しく解説します。

建物に係る相続税評価額

簡単な計算方法

建物の相続税評価額は固定資産税評価額と同じです。

固定資産税評価額は次のいずれかで確認することができます。

- 市区町村から年一度送付されてくる固定資産税の納税通知書を見る

- 市区町村の役場に設置されている固定資産課税台帳を閲覧する

- 固定資産評価証明書を確認する(市区町村の役場で請求できます)

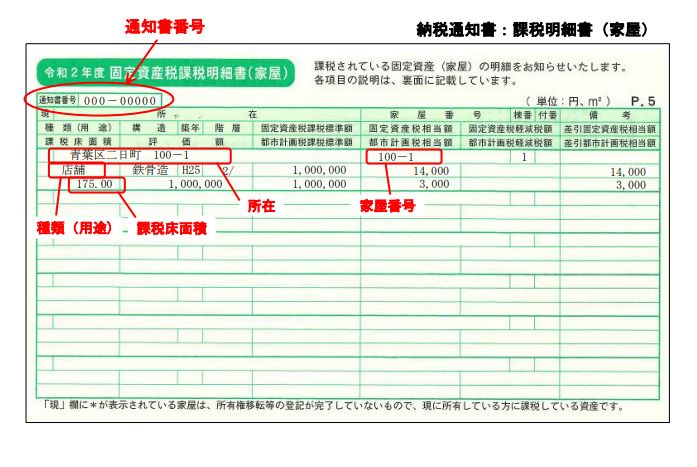

固定資産税の納税通知書の書き方は市区町村によって異なりますが、記載されている内容はほぼ同じです。

下記は仙台市が発行する納税通知書で、「評価額」の欄の金額(1,000,000)が固定資産税評価額です。

なお、固定資産税評価額は3年に一度見直しされます。

お手元にある納税通知書がかなり古いものである場合は、市区町村の役場で固定資産課税台帳を確認されることをおすすめします。

自宅以外の場合

(1) 貸家(一軒家)の場合

相続により取得した建物が貸家の場合は、固定資産税評価額に(1-借家権割合)を乗じた金額が相続税評価額となります。

この「借家権割合」は都道府県によって異なるとされていますが、主要な都道府県では全て30%です。

心配な方は、国税庁のホームページにある財産評価基準書でお調べください。

(2) 貸アパート、貸マンションの場合

相続により取得した建物が貸アパートや貸マンションなどの貸家の場合は、固定資産税評価額に(1-借家権割合×賃貸割合)を乗じた金額が相続税評価額となります。

この「賃貸割合」は、1棟の建物の各独立部分の床面積の合計に占める被相続人が死亡した日あるいは贈与により財産を取得した日における賃貸されている各独立部分の床面積の合計の割合を言います。

計算の具体例

(1) 貸家(一軒家)の場合

貸家の固定資産税評価額が1億円だった場合、その貸家の相続税評価額は1億円×(1-30%)で7,000万円と計算できます。

(2) 貸アパート、貸マンションの場合

建物の固定資産税評価額が1億円で、10部屋あるうちの8部屋を賃貸している場合(面積は全部屋同じとします)、その貸家の相続税評価額は、1億円×(1-30%×80%)で7,600万円と計算できます。

土地に係る相続税評価額

以上、建物に係る相続税評価額の計算方法を解説しました。

「意外と簡単」と思われた方も多いのではないかと思います。

次に、土地に係る相続税評価額の計算方法を解説します。

土地の計算は建物の計算よりも複雑なので、丁寧に解説していきます。

簡単な計算方法

正確な計算方法について解説する前に、正確な計算をしなくてもおおよその相続税評価額を計算できる方法を紹介します。

おおよその計算に使うのは、建物と同じく固定資産税評価額です。

固定資産税評価額の調べ方は建物の場合と同じです。

土地の評価方法には「倍率方式」と「路線価方式」がありますので、それぞれについて紹介します。

なお、土地の評価方法は納税者の任意で選択できるものではなく、その土地の所在する地域によって決まっています。

相続により取得した土地の評価方法が倍率方式なのか路線価方式なのかは、国税庁のホームページにある「財産評価基準書」で確認することができます。

(1) 倍率方式

倍率方式の地域に所在する土地の相続税評価額は、多くの場合、基本的に固定資産税評価額と同じです。

よって、固定資産税評価額が分かれば、その土地のおおよその相続税評価額が分かります。

(2) 路線価方式

路線価方式の地域に所在する土地の相続税評価額は、固定資産税評価額とは異なります。

これを簡便的に計算するにあたっては、固定資産税評価額が地価公示価格の約7割程度で、相続税評価額が地価公示価格の約8割程度であることを使います。

つまり、地価公示価格が100だとすると、固定資産税評価額は70、相続税評価額は80の関係にあります。

ここから、相続税評価額は固定資産税評価額の約1.14倍(80÷70)であることを導き出すことができます。

たとえば、ある土地の固定資産税評価額が1,000万円だった場合の相続税評価額は、おおよそ1,140万円と計算できます。

路線価方式の地域に所在する土地の計算方法

路線価方式の地域に所在する土地の相続税評価額を計算するためには、まずその土地の路線価を調べる必要があります。

路線価は、国税庁ホームページにある財産評価基準書で調べることができます。

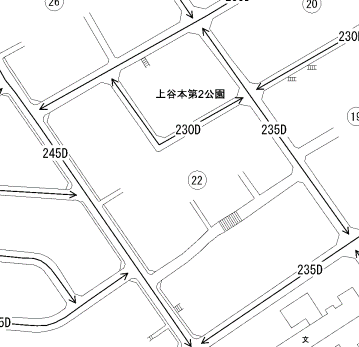

ここでは、神奈川県横浜市青葉区もえぎ野22番地にある地積(面積)200平米の宅地(上谷本第2公園に面した土地)の路線価を探してみます。

検索のステップは次のとおりです。

① 検索エンジンで「財産評価基準書」と入力します

② 「財産評価基準書 国税庁」と書かれたリンクをクリックします

(URLは、https://www.rosenka.nta.go.jp/です)

③ 「神奈川県」をクリックします

④ 神奈川県財産評価基準書目次のページで、「1.土地関係、路線価図」をクリックします

⑤ 「横浜市、青葉区」をクリックします

⑥ 「もえぎ野」の行には4つの路線価図ページ番号があります。

これらのどこかに「もえぎ野22番地」があるので探すと、「69107」のページ番号にあります

⑦ 上谷本第2公園に面している路線には「230D」と書かれています。

これは、「1平米あたりの路線価が230千円で、借地権割合が60%」ということを意味します

⑧ 見つけた路線価に地積を乗じます。

ここでは230千円に200平米を乗じます。

この計算によって、この土地の相続税評価額は4,600万円であることが分かりました

以上が、路線価方法の地域に所在する土地の相続税評価額の基本的な計算方法です。

ただし、土地は同じものが二つとないので、その価値を路線価と地積だけで算定するのはいささか乱暴です。

そこで、その土地に次のような要素がある場合は、相続税評価額を増やしたり減らしたりすることになっています。

【相続税評価額を増やす要素】

- 角地にある

- 2本以上の道路に面している

【相続税評価額を減らす要素】

- 奥行きが長すぎる・短すぎる

- 広すぎる

- 不整形地である

- 間口が狭小である

- 間口の割に奥行きがある

- 土地の一部が崖地である

- 土地の一部に特別警戒区域が入っている

それぞれの要素のうち代表的なものについて、以下で簡単に解説します。

なお、補正率などはその土地のある地区区分によって異なりますが、以下では普通住宅地区にある宅地を前提に解説します。

【相続税評価額を増やす要素】

- 角地にある

角地にある土地は、通風や採光などの面で有利です。

そこで、角地に土地があることは、その土地の相続税評価額を増やす要素になります。

純粋な角地(十字路や丁字路にある角地)の場合は、相続税評価額に3%を加算します。

準角地(一つの道路の屈折部の内側に位置する土地)の場合は、相続税評価額に2%を加算します(これらの加算率のことを、「側方路線影響加算率」と言います)。

- 2本以上の道路に面している

2本以上の道路に面している土地も、角地と同じように通風や採光などの面で有利です。

そこで、2本以上の道路に面していることは、その土地の相続税評価額を増やす要素になります。

この場合は、その土地の相続税評価額に2%を加算します(この加算率のことを、「二方路線影響加算率」と言います)。

【相続税評価額を減らす要素】

- 奥行きが長すぎる・短すぎる

奥行きが長すぎたり短すぎたりする土地はどうしても使い勝手が悪くなるので、奥行きが長すぎたり短すぎたりすることは、その土地の相続税評価額を減らす要素になります。

奥行きが10メートル以上24メートル未満の場合は「長すぎも短すぎもしない土地」ということで、相続税評価額は減少しませんが、奥行きが10メートル未満、あるいは24メートル以上の場合は相続税評価額が減少します。

その減少幅は、「長すぎも短すぎもしない」範囲から離れれば離れるほど増えます。

たとえば、奥行きが100メートルを超える土地の場合は、その土地の相続税評価額を20%マイナスします(この減少率のことを、「奥行価格補正率」と言います)。

- 間口が狭小である

間口が狭小である土地もどうしても使い勝手が悪くなるので、間口が狭小であることはその土地の相続税評価額を減らす要素となります。

間口が8メートル以上あれば「間口が狭小」とはされませんが、8メートル未満の場合は「間口が狭小」ということで、段階的に相続税評価額が減少します。

たとえば、間口が4メートル未満の場合は、その土地の相続税評価額を10%マイナスします(この減少率のことを、「間口狭小補正率」と言います)。

なお、土地が広すぎる場合も相続税評価額を減らす要素となります。

2017年以前に相続などで取得した土地については「広大地評価」という規定で評価していましたが、2018年以降に取得した土地については「地積規模の大きな宅地の評価」という方法で評価を行うことになっています。

小規模宅地等の特例

被相続人の居住用または事業用に使われていた土地のうち一定の面積までの部分は、「小規模宅地等の特例」という特例によって、相続税評価額を大幅に圧縮することが可能です(正確に言えば、相続税評価額のうち相続税の課税価格に算入すべき金額を大幅に減らすことが可能です)。

たとえば、被相続人の居住用だった土地は、330平米までの部分であれば、相続税の課税価格に算入される金額は相続税評価額のたった2割で済みます。

計算の具体例

路線価230千円、地積200平米の宅地(角地)で、小規模宅地等の特例の適用を受ける土地に対する相続税の課税価格に算入される金額は、230千円×200平米×1.03×0.2で、947万6千円と計算できます。

まとめ

相続税評価額の計算は、建物よりも土地の方が難しいことがお分かり頂けたかと思います。

土地の相続税評価額を計算するにあたっては、「三方が他の宅地に面している正方形の土地」といった場合を除けば、各種の補正率を乗ずることも多いです。

特に相続税評価額を減らす方向の要素は判断が難しい場合も多々ありますので、判断に迷ったら税理士にご相談されることをおすすめします。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!