相続時に承継する財産のうち、多くの割合を占めるものが不動産です。不動産の資産価値が大きい程、承継する人の税負担は大きくなります。しかし、不動産は被相続人や相続人の生活基盤である場合が多いことから、相続をすることに対する負担を減らすべく、いくつかの税負担に関する特例が設けられています。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

不動産相続にかかる特例

不動産を相続した際には、その不動産を相続によって取得したことに対する相続税、相続後に不動産を譲渡した利益に対する所得税が、それぞれ生じます。

これらの税金を減額するための特例として、下記のものがあります。

- 相続時に相続税を減額するもの…小規模宅地等の特例

- 譲渡時に所得税を減額するもの…マイホーム特例、空き家特例、取得費加算特例

今回は、これらの特例について紹介します。

【相続時に適用】小規模宅地等の特例

相続時に適用することで相続税を減額することができる特例として、小規模宅地等の特例があります。

小規模宅地等の特例とは、相続または遺贈により所得した財産のうちに、被相続人等の事業用または居住用の建物、構築物等の敷地がある場合には、その宅地等のうち200㎡から400㎡までの部分について、一定の要件に応じた割合の金額から課税価格から減額されるものです。

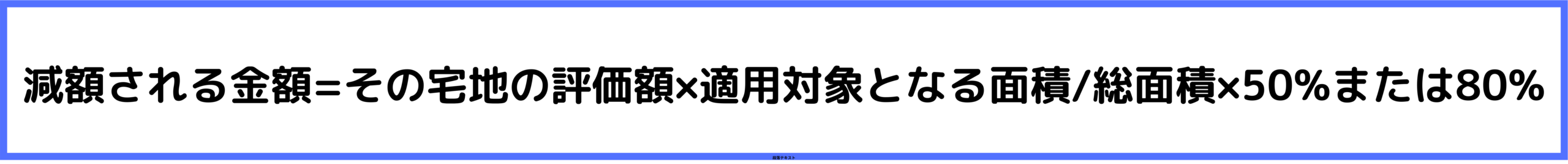

課税価格から減額される金額

小規模宅地等の相続税の課税価格に算入する価額は、その宅地等の課価額から、一定の減額割合を乗じた金額が減額されます。ひとつの宅地等について共同相続があった場合は、取得した人ごとに適用要件を判定します。

減額される土地と面積

減額される土地と面積は、下記のように定められています。

減額される金額の計算

減額される金額は、下記のように計算を行います。

居住用宅地

特定居住用宅地等は、上記の図表のとおり、330㎡までが80%減額の対象となります。特定居住用宅地等とは、被相続人等の居住の用に供されていた宅地等で、下記の要件に該当する人が取得したものをいいます。

配偶者が取得する場合

配偶者が取得する場合は、保有要件や居住要件はなく、無条件で小規模宅地等の特例を適用することができます。

無条件であることから、被相続人の夫と同居していた相続人の妻が居住用宅地を相続した場合のみならず、妻が相続後に相続税の申告期限前に売却した場合や、別居していた妻が相続した場合においても、適用することができます。

配偶者以外の親族が取得する場合

配偶者以外の親族が取得する場合は、下記の要件を満たすことで、小規模宅地等の特例を適用することができます。

- 法定相続人に該当する配偶者を含む親族が同居していた場合

| 同居要件 | 相続開始直前において被相続人と同居していること |

|---|---|

| 居住継続要件 | 申告期限まで居住継続していること |

| 保有継続要件 | 申告期限まで保有していること |

- 被相続人に配偶者が含まれず法定相続人に該当する親族が同居していなかった場合

| 居住家屋要件 | 相続開始前3年以内の居住家屋が、自己または自己の配偶者、3親等内の親族、関係する同居会社等の所有するものではないこと、また相続開始時に居住していた家屋が過去に所有していたものでないこと |

|---|---|

| 保有継続要件 | 申告期限まで保有していること |

- 被相続人と生計を一にしていた親族が、相続開始前から自己の居住の用に供している宅地等を取得した場合

| 居住継続要件 | 相続開始前から申告期限までその家屋に居住していること |

|---|---|

| 保有継続要件 | 申告期限まで保有していること |

- 二世帯住宅の場合

一棟の二世帯住宅で構造上区分のある二世帯住宅の場合、その敷地全体を被相続人とその同居親族の居住用とすることができます。ただし、家屋が区分所有登記されている場合、被相続人の居住用宅地となるのは、被相続人の居住の用に供されていた部分に限ります。

- 老人ホーム等へ入居した場合

老人ホーム等に入所したことにより、被相続人の居住の用に供されなくなった家屋に敷地の用に供されていた宅地等は、下記の要件が満たされる場合に限り、相続の開始の直前において被相続人の居住の用に供されていたものとすることができます。

| 被相続人が相続開始直前において介護保険法等に規定する要介護認定等を受けていたこと |

| その家屋が貸付用等に使用されていないこと |

老人ホーム等への入居ではなく、被相続人が入院をしており入院前まで居住していた建物が相続開始直前まで空き家となっていた場合には、被相続人の生活の拠点は自宅に置かれていると判断がされるため、入院期間の長短を問わず、相続開始直前において被相続人の居住の用に供されていた宅地等に該当します

事業用宅地

事業用宅地は、特定事業用宅地等、特定同族会社事業用宅地等、貸付事業用宅地等の区分によって、適用面積及び割合が異なります。

特定事業用宅地等

特定事業用宅地等は、上記の図表のとおり、400㎡までが80%減額の対象となります。特定事業用宅地等とは、下記の要件を満たすものをいいます。

- 被相続人の事業の用に供されていた宅地等で、下記の要件の全てに該当する被相続人の親族が取得したもの

| 事業継続要件 | 相続税の申告期限までに事業を承継、かつ相続税の申告期限までその事業を営んでいること |

|---|---|

| 保有継続要件 | その宅地等を相続税の申告期限まで保有していること |

- 被相続人と生計を一にする被相続人の親族の事業の用に供されていた宅地等で、その事業を行っていた親族が、下記の要件全てに該当する場合

| 事業継続要件 | 相続開始直前から相続税の申告期限まで、その宅地等の上で事業を営んでいること |

|---|---|

| 保有継続要件 | その宅地等を相続税の申告期限まで保有していること |

特定同族会社事業用宅地等

特定同族会社事業用宅地等は、上記の図表のとおり、400㎡までが80%減額の対象となります。

特定同族会社事業用宅地等とは、相続開始直前から相続税の申告期限までにおいて一定の同族法人の事業の用に供するために貸し付けられていた宅地等で、下記の要件の全てに該当する被相続人の親族が取得したものをいいます。

| 取得者要件 | 相続の申告期限においてその法人の役員であること |

|---|---|

| 保有継続要件 | その宅地等を相続税の申告期限まで保有していること |

貸付事業用宅地等

不動産貸付業等の事業用は、上記の図表のとおり、200㎡までが50%減額の対象となります。不動産貸付業は、親族が事業を引き継ぎ、申告期限まで保有することが要件です。

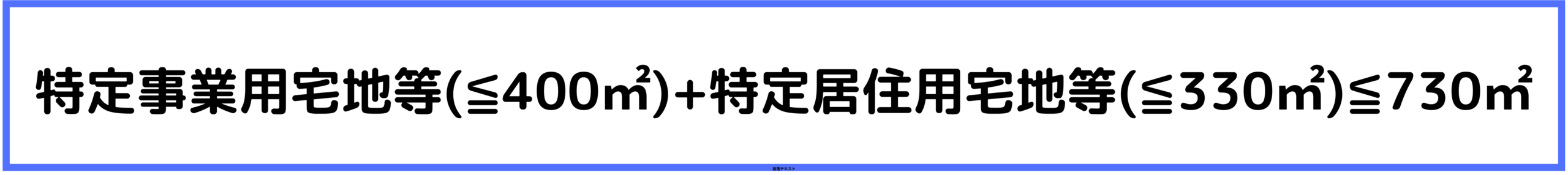

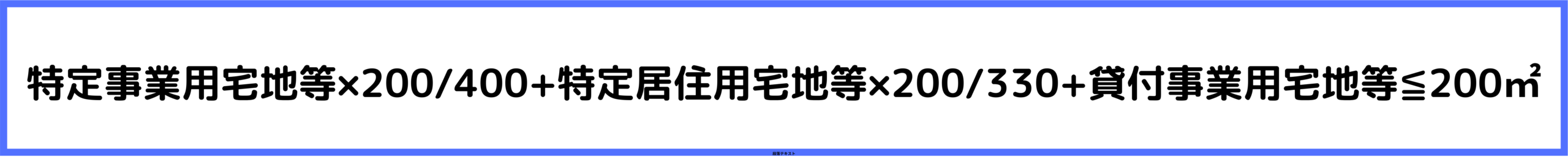

適用区分の異なる宅地等が複数ある場合の適用方法

適用区分の異なる宅地等が複数ある場合には、下記のように適用を行います。

- 特定事業用宅地等と特定居住用宅地等がある場合

特定居住用宅地等が330㎡まで、特定事業用宅地等が400㎡まで、それぞれ適用することができます。

- 特定事業用宅地等と特定居住用宅地等と貸付事業用宅地等がある場合

貸し付け事業用の限度面積に換算して適用することとなります。

また、1棟に居住部分、事業用部分、貸付用部分、未利用部分の混在する建物については、用途別の床面積により敷地面積を按分して減額割合を計算します。

必要な手続き

小規模宅地等の特例を適用するためには、相続税の申告書に、この特例の適用を受けようとする旨を記載するとともに、小規模宅地等に係る計算の明細書や遺産分割協議書の写し等の一定の書類を添付する必要があります。

また、この特例の対象となり得る宅地等やその他一定の特例の対象となり得る財産や宅地等を取得した相続人等が2人以上いる場合には、この特例の適用を受けようとする宅地等の選択についてその全員が同意しており、かつ、原則として相続税の申告期限までに分割されていることが必要です。

相続財産の分割協議が成立していない場合は、各相続人などが民法に規定する相続分または包括遺贈の割合に従って財産を取得したものとして相続税の計算をし、特例を適用せずに申告と納税をすることになります。

【売却時に適用】マイホーム特例

譲渡時に適用することで所得税を減額することができる特例として、マイホーム特例があります。

マイホーム特例の正式名称は、居住用財産を譲渡した場合の3,000万円の特別控除の特例であり、居住用財産の譲渡をした場合に、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除することができます。

適用要件

マイホーム特例を適用するためには、マイホームである居住用財産を譲渡し、下記の要件を満たす必要があります。

この適用対象となる財産には、この特例の適用を受けることだけを目的として入居したと認められる家屋、居住用家屋を新築する期間中だけ仮住まいとして使った家屋、その他一時的な目的で入居したと認められる家屋、別荘等のように主として趣味、娯楽または保養のために所有する家屋は含まれません。

- 自分が住んでいる家屋を譲渡するまたは、家屋とともにその敷地や借地権を譲渡すること。

なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに譲渡すること。

住んでいた家屋または住まなくなった家屋を取り壊した場合は、下記の2つの要件全てに該当することが必要です。

- その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに譲渡すること

- 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場等その他の用に供していないこと

- 譲渡した年の前年および前々年にこの特例またはマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと

- 譲渡した年、その前年および前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと

- 譲渡した家屋や敷地等について、収用等の場合の特別控除等、他の特例の適用を受けていないこと

- 災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに譲渡すること

- 売手と買手が、親子や夫婦等の特別な関係でないこと

特別な関係には、このほか生計を一にする親族、家屋を譲渡した後その譲渡した家屋で同居する親族、内縁関係にある人、特殊な関係のある法人等も含まれます。

必要な手続き

マイホーム特例を適用するためには、譲渡所得の内訳書を添付し確定申告をすることが必要です。

【売却時に適用】空き家特例

譲渡時に適用することで所得税を減額することができる特例として、空き家特例があります。

空き家特例の正式名称は、被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例であり、相続または遺贈により取得した被相続人居住用家屋または被相続人居住用家屋の敷地等を、平成28年4月1日から令和9年12月31日までの間に譲渡し、一定の要件に該当する場合は、譲渡所得の金額から最高3,000万円まで控除することができます。

被相続人居住用家屋とは、相続の開始の直前において被相続人の居住の用に供されていた家屋で、下記の3つの要件全てに該当するものです。

- 昭和56年5月31日以前に建築されたこと

- 区分所有建物登記がされている建物でないこと

- 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと

被相続人居住用家屋の敷地等とは、相続の開始の直前(において被相続人居住用家屋の敷地の用に供されていた土地またはその土地の上に存する権利をいいます。

適用要件

空き家特例を適用するためには、被相続人居住用家屋または被相続人居住用家屋の敷地等を譲渡し、下記の要件を満たす必要があります。

- 譲渡した人が、相続または遺贈により被相続人居住用家屋および被相続人居住用家屋の敷地等を取得したこと。

- 下記のいずれかの譲渡をしたこと。

- 相続または遺贈により取得した被相続人居住用家屋を譲渡するか、被相続人居住用家屋とともに被相続人居住用家屋の敷地等を譲渡すること

被相続人居住用家屋の場合には、相続の時から譲渡の時まで事業の用、貸付けの用または居住の用に供されていたことがなく、譲渡の時において一定の耐震基準を満たすものであることが必要です。

被相続人居住用家屋の敷地等の場合には、相続の時から譲渡の時まで事業の用、貸付けの用または居住の用に供されていたことがないことが必要です。

- 相続または遺贈により取得した被相続人居住用家屋の全部の取壊し等をした後に被相続人居住用家屋の敷地等を譲渡すること

被相続人居住用家屋の場合には相続の時から取壊し等の時まで事業の用、貸付けの用または居住の用に供されていたことがないことが必要です。

被相続人居住用家屋の敷地等の場合には、相続の時から譲渡の時まで事業の用、貸付けの用または居住の用に供されていたことがなく、取壊し等の時から譲渡の時まで建物または構築物の敷地の用に供されていたことがないことが必要です。

- 相続または遺贈により取得した被相続人居住用家屋を譲渡するか、被相続人居住用家屋とともに被相続人居住用家屋の敷地等を譲渡する場合で、相続の時から譲渡の時まで事業の用、貸付けの用または居住の用に供されていたことがなく、譲渡の時からその譲渡の日の属する年の翌年2月15日までの間に、一定の耐震基準を満たすこととなったもの、または、譲渡の時からその譲渡の日の属する年の翌年2月15日までの間に、被相続人居住用家屋の全部の取壊し等を行ったものであること

- 相続の開始があった日から3年を経過する日の属する年の12月31日までに譲渡すること

- 売却代金が1億円以下であること

- 譲渡した家屋や敷地等について、相続財産を譲渡した場合の取得費の特例や収用等の場合の特別控除等他の特例の適用を受けていないこと。

- 同一の被相続人から相続または遺贈により取得した被相続人居住用家屋または被相続人居住用家屋の敷地等について、この特例の適用を受けていないこと

- 親子や夫婦等の特別の関係がある人に対して譲渡したものでないこと。

特別の関係には、このほか生計を一にする親族、家屋を譲渡した後その譲渡した家屋で同居する親族、内縁関係にある人、特殊な関係のある法人等も含まれます。

必要な手続き

空き家特例を適用するためには、譲渡所得の内訳書や譲渡した資産の登記事項証明書等を添付し、確定申告をすることが必要です。

添付すべき書類は、譲渡の状況によって異なります。

- 相続または遺贈により取得した被相続人居住用家屋を譲渡、または被相続人居住用家屋とともに被相続人居住用家屋の敷地等を譲渡した場合

|

● 譲渡所得の内訳書 ● 譲渡資産の登記事項証明書等で、譲渡した人が被相続人居住用家屋および被相続人居住用家屋の敷地等を被相続人から相続または遺贈により取得したこと、被相続人居住用家屋が昭和56年5月31日以前に建築されたこと、被相続人居住用家屋が区分所有建物登記されている建物でないことを明らかにするもの ● 譲渡した資産の所在地を管轄する市区町村長から交付を受けた被相続人居住用家屋等確認書 ● 耐震基準適合証明書または建設住宅性能評価書の写し ● 売買契約書の写し等で売却代金が1億円以下であることを明らかにするもの |

- 相続または遺贈により取得した被相続人居住用家屋の全部の取壊し等をして被相続人居住用家屋の敷地等を譲渡した場合

|

● 譲渡所得の内訳書 ● 譲渡資産の登記事項証明書等で、譲渡した人が被相続人居住用家屋および被相続人居住用家屋の敷地等を被相続人から相続または遺贈により取得したこと、被相続人居住用家屋が昭和56年5月31日以前に建築されたこと、被相続人居住用家屋が区分所有建物登記されている建物でないことを明らかにするもの ● 売買契約書の写し等で売却代金が1億円以下であることを明らかにするもの ● 譲渡した資産の所在地を管轄する市区町村長から交付を受けた被相続人居住用家屋等確認書 |

- 相続または遺贈により取得した被相続人居住用家屋を譲渡、または被相続人居住用家屋とともに被相続人居住用家屋の敷地等を譲渡した場合

|

● 譲渡所得の内訳書 ● 譲渡資産の登記事項証明書等で、譲渡した人が被相続人居住用家屋および被相続人居住用家屋の敷地等を被相続人から相続または遺贈により取得したこと、被相続人居住用家屋が昭和56年5月31日以前に建築されたこと、被相続人居住用家屋が区分所有建物登記されている建物でないことを明らかにするもの ● 売買契約書の写し等で売却代金が1億円以下であることを明らかにするもの ● 譲渡した資産の所在地を管轄する市区町村長から交付を受けた被相続人居住用家屋等確認書 ● 耐震基準適合証明書または建設住宅性能評価書の写し、または登記事項証明書その他の書類で、譲渡の時からその譲渡の日の属する年の翌年2月15日までの期間内に被相続人居住用家屋の全部の取壊し等をした旨を証する書類 |

【売却時に適用】取得費加算特例

譲渡時に適用することで所得税を減額することができる特例として、取得費加算特例があります。

取得費加算特例の正式名称は、相続財産を譲渡した場合の取得費の特例であり、相続または遺贈により取得した土地、建物、株式等の財産を、一定期間内に譲渡した場合に、相続税額のうち一定金額を譲渡資産の取得費に加算することができます。取得費に加算することができる相続税額は、下記の算式によって算出されたものです。

取得費に加算する相続税額=その人の相続税額×{その人の相続税の課税価格の計算の基礎とされた、その譲渡した財産の相続税評価額/(その人の取得財産の価額+その人の相続時精算課税適用財産の価額+その人の純資産価額に加算される歴年課税分の贈与財産の価額)}

適用要件

空き家特例を適用するためには、譲渡の際に下記の要件を満たす必要があります。

- 相続や遺贈により財産を取得した者であること

- その財産を取得した人に相続税が課税されていること

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること

必要な手続き

取得費加算特例を適用するためには、相続財産の取得費に加算される相続税の計算明細書等を添付し、確定申告をすることが必要です。

まとめ

このように、不動産を相続した場合には、相続税を減額するものとして、小規模宅地等の特例が、所得税を減額するものとして、マイホーム特例、空き家特例、取得費加算特例の適用があります。

不動産を相続した際の相続税の節税だけではなく、その後の不動産の処分方法も確認したうえで、所得税の節税をも踏まえて考えることが、相続人全体の負担を少なくする相続対策として有効です。

上記のとおり、これらの適用を行うことで、負担すべき相続税や所得税は大きく減額となりますが、大きな減額となる分、対象資産や適用要件、必要な書類等の確認が煩雑であり、申告までの入念な準備が必要となります。

不明な点や適用に不安がある場合には、税務署や専門家に相談しながら、特例の適用の可否を確認しながら、申告の準備を行うことをおすすめします。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!