相続によってご両親が持っていた事業用不動産を承継する場合は、相続税の申告や相続登記の申請といった各種手続が必要となるだけでなく、不動産経営から生じるリスクや費用も背負うことになります。

不動産経営を相続することによるデメリットがメリットを上回る場合は相続放棄や限定承認といった選択肢もありますが、相続放棄や限定承認の申述ができる期間は限られているため、メリットとデメリットを総合的に考慮してどのような形で相続するか、あるいは相続しないかを早めに決めることが大切です。

この記事では、相続によって事業用不動産を取得した場合に必要な手続と費用を解説した上で、不動産経営を相続することのメリットとデメリットを解説します。最後に、デメリットがメリットを上回るときに取りうる手段とそれらの留意点について簡単に解説します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続手続と費用

まずは、事業用不動産を取得した場合に必要な手続として相続税の申告および相続登記の申請を、必要な費用として相続により財産を取得する場合の相続税や登録免許税を、それぞれ解説します。

必要な手続(相続税の申告)

相続によって財産を取得した人は、被相続人が亡くなってから10か月以内に相続税の申告書を提出する義務があるのが原則です。申告書の提出先は財産を取得した人の住所地の税務署ではなく、被相続人の住所地の税務署です。

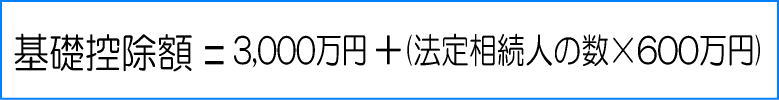

相続によって各人が取得した財産の合計額から「基礎控除額」を引いた金額がマイナスとなる場合は、原則にかかわらず相続税の申告書を提出する必要はありません。

もっとも、事業用不動産をお持ちの方であれば、事業用不動産以外の財産、たとえばご自宅や多額の現預金をお持ちの場合がほとんどでしょうから、「相続によって各人が取得した財産の合計額」が基礎控除額を下回ることはあまりないものと思われます。

なお、「小規模宅地等の特例」や、「配偶者の税額軽減」の規定を受ける場合、これらの規定の適用によって相続税額が0円となるときであっても申告書の提出は必要ですのでご注意ください。

必要な手続(相続税の申告)

相続により事業用不動産を取得した場合は、法務局で相続登記の申請を行います。相続登記の申請は義務ではありませんが、申請をしないと次のデメリットがあるため、ぜひ申請することをおすすめします。

- 相続によって取得した不動産に対する権利を第三者に対抗できない(民法177条)

- 次の相続人に迷惑をかける可能性がある(相続登記は物権変動を忠実に再現するため、次の相続人は原則として複数の登記を入れる必要がある)

なお、2021年4月に、相続登記を義務化する民法・不動産登記法の改正案が成立しました。実際の施行はもう少し先ですが、近い将来に相続登記が義務化され、登記申請を怠ると最高10万円の過料が課されることになる点は注意が必要です。

必要な費用(相続税・登録免許税)

相続により事業用不動産を取得した場合は、相続税と登記にかかる登録免許税を負担する必要があります。相続税の額は取得した財産の額によりますが、多くの事業用不動産を取得する場合は億を超える額になることも珍しくありません。登録免許税の額は、固定資産課税台帳の価格の0.4%です。「固定資産課税台帳の価格」は、固定資産税の納付書に記載されている価格で、たとえばこの価格が1億円の場合、納付すべき登録免許税の額は40万円です。

なお、売買や贈与によって不動産を取得した場合は「不動産取得税」という税金が別途かかりますが、相続によって取得した場合は非課税です(生前贈与によって不動産を取得した場合は不動産取得税がかかるのでご注意ください)。

以上、相続によって事業用不動産を取得した場合に必要な手続と費用を解説しました。次に、不動産経営を相続するメリットとデメリットを解説します。

不動産経営を相続するメリット・デメリット

メリット

不動産経営を相続する最も大きなメリットは、所有不動産から賃料収入を得られるようになる点です。同じ「不労所得」に分類される株式の配当金と比べると、不動産の賃料収入は毎月一定額を安定的に得ることができるという点で、生活を支える主要な収入源となりえる収入です。

デメリット

不動産経営を相続することに関しては、メリットだけでなくデメリットもあります。デメリットの一点目は各種のリスクを負うことになる点、二点目は負債(ローン)がある場合は負債も引き継ぐという点です。以下、二点のデメリットについて詳しく解説します。

デメリットの一点目(不動産経営を相続する場合のリスク)

デメリットの一点目として、不動産経営を相続する場合に背負うことになる各種リスクを解説します。

空室リスク

空室であろうがなかろうが物件を維持するための費用(管理費、共用部の光熱費、固定資産税など)は定常的に発生するため、空室の多い物件は維持費用が賃料収入を上回る可能性もあります。この、いわば「赤字を垂れ流している」状態が長く続くようであれば、その物件の売却も検討する必要があります。

住宅の空室率について、5年に一度行われる総務省の「住宅・土地統計調査」によれば、平成30年の全住宅に占める空き家の割合は14.0%で、20年前の平成10年と比べると1.4%上昇しています。別荘として使われている「二次的住宅」を除いた空き家率を都道府県別に見ると、日本で最も空き家率が高いのは和歌山県で(18.8%)、次いで徳島県(18.6%)、鹿児島県(18.4%)の順で空き家率が高くなっています。

東京都(10.4%)、神奈川県(10.3%)、愛知県(11.0%)といった都道府県の空き家率が低いことを鑑みると、都会と地方とで空き家率に差があることがわかります。地方の不動産を相続により取得する場合は、その不動産に対する入居者が将来にわたって確保できるかをよく検討するとよいでしょう。

出典:総務省ホームページ 平成30年住宅・土地統計調査住宅数概算集計

災害リスク

不動産の賃貸借契約において、貸主は借主から賃料を得られる代わりに借主に物件を使わせ、物件に必要な修繕をする義務を負います(民法606条1項)。この義務は地震、台風、その他の天災によって免れることはできないため、たとえば地震によってアパートの給水設備が破損したときであっても、貸主がその給水設備の修繕費用を負担する必要があります。

賃貸物件オーナー向けの保険をかけておけばこうした災害リスクを軽減することは可能ですが、保険をかけるには保険料の支払いが必要です。もっとも、近年は日本全国で災害が多発しているため、災害リスクを少しでも軽減するために、賃貸物件オーナー向けの保険への加入するのもよいでしょう。なお、支払った保険料は不動産事業の必要経費に算入されるため、保険料を支払うことによって節税することができます。

修繕費で思わぬ出費が生じるリスク

次は修繕費で思わぬ出費が生じるリスクです。改正民法では、借主の責めに帰すべき理由によって修繕が必要となった場合(たとえば故意に玄関ドアを壊す)、貸主は修繕の義務を負わないとしていますが(民法606条1項但し書き)、借主にそのまま退去されてしまうと敷金として預かった金額までしかその修繕費を回収できないケースが多くみられます。訴訟により回収できる金額と訴訟に係る弁護士費用などを天秤にかけて残額の負担を被る選択をした場合は、残額相当分が結果的に貸主の負担となります。

このようなリスクは、敷金を多めに取ることや、入居者の審査を管理会社任せにせず自ら行うといったことで軽減することができます。特に入居審査は、単に年収や職業を見るだけでなく、不動産会社でのふるまいなどを参考にするとよいでしょう。

賃料未払いが生じるリスク

最後は賃料未払いが生じるリスクです。賃料が支払われないと、その物件から得られる収入がなくなるだけでなく、賃料の支払いを要求する手間や心理的負担も生じるため、なるべくなら未払いを生じさせたくはありません。

公益社団法人日本賃貸住宅管理協会が年2回公表している「賃貸住宅景況調査」の2020年度上期データによれば、月末時点で賃料を1か月分滞納している人は全体の1.8%、2か月分以上滞納している人は全体の0.9%でした。つまり、借主が100人いたら1人は長期間家賃を滞納する悪質な借主であるといえます。

このようなリスクに対しては、「修繕費で思わぬ出費が生じるリスク」で紹介した対処法と同じく、敷金を多めに取ることや、入居者の審査を自ら行うといったことで軽減することができます。また、家賃保証会社との契約と保険料の支払を入居の条件とすれば、貸主が費用負担をすることなく賃料未払いリスクを大きく軽減することが可能です。

デメリットの二点目(負債も引き継ぐ)

デメリットの二点目として、負債(ローン)がある場合は負債も引き継ぐという点を解説します。

相続によって取得する財産はプラスの財産だけでありません。マイナスの財産、すなわち負債も同じく承継するのが原則です(民法896条本文)。被相続人が不動産経営にかかる多額の借入金を残した場合、相続人は事業用不動産と借入金の両方を引き継ぐため、相続人が借入金の返済を行っていく必要があります。

財産価値はあっても直近の賃料収入が見込めない物件を多く引き継いだ場合は、物件を引き継いだ相続人のキャッシュフローが著しく悪化する可能性もあるため、必要に応じて物件の売却を検討されるとよいでしょう。

デメリットがメリットを上回る場合に取りうる方法

以上、不動産経営を相続するメリットとデメリットを解説しました。最後に、デメリットがメリットを上回ると判断した場合に取りうる方法として、「相続放棄」と「限定承認」について簡単に解説します。

相続放棄を検討する

「相続放棄」とは、文字どおり相続にかかる権利義務のすべてを放棄することです。

相続放棄すれば、相続財産に関する権利(被相続人の財産を取得する権利)を得られない代わりに、相続財産に関する義務(被相続人の債務を承継する義務)を負担せずに済みます。

相続放棄の方法

相続放棄は、被相続人が死亡してから3か月以内に、被相続人の最後の住所地を所轄する家庭裁判所に対して相続放棄をする旨を申述することによって行います。3か月を過ぎると相続放棄することができなくなるため注意が必要です。

なお、被相続人の財産が確定しないなどの理由により、3か月以内に相続放棄をするか否かを判断できない場合は、その旨を被相続人の最後の住所地を所轄する家庭裁判所に申述することで「3か月」という期間を延長してもらうことが可能です。この場合であっても、延長の申述は被相続人が死亡してから3か月以内に行う必要があり、この期間を過ぎると延長してもらうことができなくなる点、ご注意ください。

相続放棄または判断期間の延長を行うにあたって必要な書類は裁判所のホームページに掲載されています。

限定承認という手段もある

次に限定承認について解説します。「限定承認」とは、相続によって得た財産の限度で被相続人の債務の負担を承継することです。

限定承認は、被相続人が暮らしていた自宅などどうしても取得したい財産があるときに有効な方法ですが、①限定承認の申述は相続放棄と同じく被相続人の死亡から3か月以内に家庭裁判所へ行う必要があること、②相続人全員が共同して行う必要があること、③被相続人に譲渡所得税が課される可能性があることの3点に注意が必要です。

まとめ

以上、相続によって事業用不動産を取得した場合に必要な手続と費用、不動産経営を相続することによるメリットとデメリット、デメリットがメリットを上回るときに取りうる手段と留意点について解説しました。

事業用不動産を単純に相続した方がいいか否かはケースバイケースですので、相続税の申告を税理士に依頼する予定であれば、相続の方法についても税理士にご相談することをおすすめします。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!