「養子縁組は相続税対策に有効」あるいは「嫁を養子縁組にすると相続税が安くなる」といった、相続税対策の方法を耳にしたことはありませんか。

結論から言うと、養子縁組を上手に活用することで相続税は安くなります。しかし、養子縁組の制度の利用には注意点もあります。実際に活用する際には、相続時のトラブルも見据得た上で活用することが重要です。

そこで、本記事では嫁を養子にすると仮定し、養子縁組制度を活用した相続税対策のメリット・デメリットを詳しく解説します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

養子縁組制度の概要

養子縁組とは、血縁関係がない者と、法律上で親子関係を結ぶ制度を意味します。養子縁組の方法には「普通養子縁組」と「特別養子縁組」の2つの方法があります。

この章では養子縁組の概要について詳しく解説します。

普通養子縁組とは

「普通養子縁組」とは実親との親子関係を維持したまま、養親との間に法律上の親子関係を結ぶ制度です。相続税対策には普通養子縁組が広く利用されています。

養親については20歳以上である必要がありますが、配偶者の有無は問われません。養子については年齢制限はなく、15歳未満の場合は法定代理人が養子縁組の了承をすれば成立します。15歳以上は単独で合意が可能です。

なお、養子縁組の解消は離縁と呼ばれており、養親と養子の間で合意する、または家庭裁判所による離縁調停で可能です。離縁調停でも決裂した場合は離縁訴訟で解決をはかります。

養子は養親と実親、両方の法定相続人になることができます。

特別養子縁組とは

「特別養子縁組」とは、実親との親子関係を解消した上で、養親との間に法律上の親子関係を結ぶ制度です。福祉を目的に作られた制度であり、養子の年齢には制限が設けられ原則として6歳未満の子どもが対象です。

特別養子縁組は、原則25歳以上の配偶者がいる夫婦にしか養子が認められておらず、縁組成立前には6か月以上の監護期間(養子との生活)が必要です。特別養子縁組が成立すると、養子と実親の親子関係は終了し、原則として養親と養子は離縁できません。

つまり、血縁上の親の遺産は相続できなくなるため、相続税対策に用いる制度ではありません。

なぜ養子縁組は相続税対策につながるのか

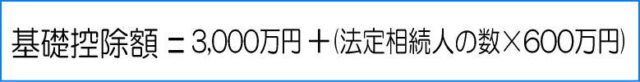

なぜ養子縁組は相続税対策につながるのでしょうか。養子縁組をすると法律上の親子関係が新たに成立するため、相続時に「法定相続人」が増えます。

相続税には基礎控除枠の他、死亡保険金・死亡退職金にも補綴相続人を基にした非課税枠があります。

しかし、安易に養子縁組で法定相続人を増やせないように、相続税法上では養子縁組の数に制限を設けています。(※民法上は養子縁組の数に制限はありません)

- 実子がいる場合は、法定相続人としての養子は1人まで

- 実子がいない場合は、法定相続人としての養子は2人まで

つまり、養子縁組で増やせる法定相続人は最大で2名までです。

相続人一人あたりの税率も下がる

養子縁組によって法定相続人が増えると、基礎控除や非課税枠が増えるだけではなく、相続人一人あたりの税率も下がります。

法定相続人が増えると、各相続人が取得する財産も少なくなり、課せられる税率が下がるためです。相続税額の計算は、単純に相続人が受け取った財産に税率をかけるわけではありません。

相続税額の計算ではすべての相続財産額から基礎控除・非課税枠を差し引き、残った部分を「法定相続分」で分けます。

分けられた法定相続分の取得金額に応じて、下記の税率をかけて各相続人の税額を算出し、合計した結果が相続税の総額です。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

嫁を養子縁組にするメリット・デメリットとは

これから義父・義母の立場にある人が子の妻を養子縁組する際には、どのようなメリット・デメリットがあるでしょうか。

養子縁組時の注意点にも触れながら詳しく解説します。

嫁を養子縁組するメリット

嫁は義母・義父と同居していても「法定相続人」にはなれません。介護や扶養で家族を支えてくれる嫁に、相続時に財産を渡せるため養子縁組には大きなメリットがあります。

嫁は実親の相続人にもなれるため、多くの財産を相続できる可能性もあります。

先に触れたように、基礎控除や死亡保険金・死亡退職金における非課税枠もあるため、王族税の節税効果も高まります。

嫁を養子縁組するデメリット

嫁の養子縁組は以下のようなケースにおいて、税務署が法定相続人と認めないおそれがあります。

- 養子縁組の時期が相続発生の直前だった

- 養子には遺産が十分にわたっていない

- 養子縁組に関する書類などに「相続税対策」と記載してあった

養子縁組は確かに節税対策になりますが、明らかに目的を節税対策に置くことは認められません。本来の養子縁組の趣旨を逸脱して相続税の金額を減らすためだけに不当に養子縁組が行なわれたと判断された場合には、養子を法定相続人に含めないと判断します。(相続税法63条)

相続税対策に養子縁組を検討している場合は、税理士に相談の上で慎重に進めましょう。

また、嫁の養子縁組で他の相続人と争いになるケースも想定されます。法定相続人が増えるため、その他の相続人が取得できる遺産が減るためです。特に高齢の義父・義母との養子縁組は遺産を狙われていると感じさせやすくなるため細心の注意が必要です。

養子縁組における相続税の注意点

養子縁組には相続税上の注意点があります。先に触れた「養子縁組の数の制限」や「税務署が養子縁組を認めないケース」以外にも、押さえておきたいポイントがあるためご注意ください。

相続税の2割加算

義父や義母が嫁を養子にした場合には相続税の2割加算はありません。しかし、孫を養子にする場合には相続税の2割加算が行われます。(代襲相続を除く)

孫の養子縁組を考える際には、相続税が高くなることを考慮する必要があります。

配偶者と離婚する場合

嫁を養子縁組した後に、嫁と子が離婚することも想定されます。しかし、養子縁組は双方の合意で離縁するものであり、そう簡単に離縁できるものではありません。離婚時には養子縁組の離縁も検討する必要があり、一般的な離婚よりも手続きが複雑です。

法定相続人から外したいと思っても、話し合いによる合意が出来なければ、離婚とは別に離縁調停を行う必要があるため、十分に注意が必要です。

養子縁組以外に財産を嫁に遺す方法も検討しよう

養子縁組以外にも嫁へ安全に財産を遺す方法があります。この章では養子縁組以外の方法を4つご紹介しますので、ぜひご一読ください。

1.遺言書の活用

遺言書を活用すれば、法定相続人以外にも財産を遺せます。養子縁組をしていなくても、子の配偶者である嫁にも財産を渡せるため、安全な方法の1つです。

特に介護や扶養でお世話になっている嫁がいる場合、付言事項でお礼も書きつつ財産を遺すことで、思いを託すこともできます。

遺言書があると遺産分割協議が要らなくなるため、その他の相続人との話し合いを回避できるメリットもあります。

ただし、書式によっては無効となるおそれもあるため、税理士などの専門家に相談した上で書くことがおすすめです。

2.生命保険金の活用

生命保険金は受取人固有の財産として扱うため、遺産分割の対象にはなりません。受取人を嫁にしておけば、遺産分割協議に影響されず、財産を受け取ることが可能です。

ただし、嫁を養子縁組していない場合は、死亡保険金の非課税枠は使えず、相続税の2割加算の対象となります。生命保険の種類によっては、嫁を受取人指定にできないこともあるため、加入時の確認も必要です。

3.生前贈与の活用

生前贈与は嫁に財産を渡す方法の1つです。暦年贈与を活用すれば、年間110万円までは非課税で財産を渡していけます。

ただし、嫁は「相続時精算課税制度」の対象ではないためご注意ください。また、贈与財産は贈与者が亡くなる3~7年前に行われた分について、相続時に生前贈与加算の対象となってしまいます。暦年贈与を始めるなら、できる限り早くからスタートすることがおすすめです。

4.家族信託の活用

近年注目度が高まっている家族信託も有効な方法です。家族信託は財産を委託する委託者、財産を運用や処分をする受託者、財産権を有して利益を受け取る受益者に分けて考えます。一般的には委託者と受益者は同じことが多いでしょう。

遺言と同じような効果もありますが、手続きが複雑であるため贈与や遺言書と比較した上で行うことがおすすめです。

まとめ

本記事では養子縁組について、嫁を養子縁組することを例に養子縁組制度の仕組みや、相続税対策時の注意点を詳しく解説しました。養子縁組は相続税対策に有効ですが、万能とは言い切れない部分もあります。

遺言書や贈与などの方法も、嫁へ財産を遺す有効な方法ですので、比較した上で決めることがおすすめです。ぜひ本記事を参考に、安全な財産の継承をご検討ください。

横浜市の響き税理士法人では、贈与や相続税対策のご質問をお受けしています。まずはお気軽にお尋ねください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!