「相続税の申告期限はいつまでだろう。」

「相続税の申告期限に間に合いそうもないけれどどうすべき?」

相続税の申告期限は「相続開始から10ヶ月」となっています。10ヶ月という期限は長く感じられるかもしれませんが、時間はあっという間に経ってしまいます。相続税の申告期限までには、相続人の確定・相続財産の把握・相続税額の計算など、さまざまな手続きが必要です。ですから、これらのタスクを整理し、計画的に進めていくことが重要です。

この記事では、相続税の申告期限や、申告期限までに行うべきことについて詳しく説明しています。また、相続税の申告期限を過ぎてしまった場合のペナルティや、申告期限に間に合わない場合の対処法についても参考になるでしょう。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税の申告期限は被相続人の死亡を知った日の翌日から10ヶ月以内

相続税には申告期限(申告書の提出期限)があります。

申告期限までに提出しなかった場合や申告期限を過ぎて申告書を提出した場合には、無申告加算税や延滞税がかかり、相続税の負担が重くなります。ですので、申告期限を正確に把握しておくことが重要です。

被相続人の死亡を知った日の翌日から10ヶ月以内

具体的には、被相続人が亡くなった日の翌日から10ヶ月以内が相続税の申告期限となっています。

ただし、被相続人の死亡日と死亡を知った日が異なる場合には、特別なルールが適用されます。

一般的には、死亡日と死亡を知った日はほぼ一致することが多いですが、特殊な事情でタイムラグが生じる場合もあります。ただし、相続人が単に相続税法を知らなかった場合は申告期限が延長されることはありませんので、注意が必要です。

相続税は原則として現金で一括納付

相続税の申告と納税の期限は共に10カ月以内であり、この期間に申告書を作成するだけでなく、納税資金の準備も行う必要があります。相続税は通常多額の金額になり、また現金での一括納付が原則ですので、納税時に困る可能性があります。

現金が足りない場合の対処法については後ほど詳しく説明します。なお、相続税の基礎控除額が大きいほど相続税の金額は少なくなることを理解しておきましょう。

課税価格の合計が基礎控除額を超えない場合は、相続税の申告や納税は基本的に必要ありません。

申告期限が土曜・日曜・祝日・年末年始の税務署の休業日の場合は翌日が申告期限

申告期限が土曜日・日曜日・祝日や年末年始(12月29日から翌年1月3日)などの場合には、通常税務署が休業しているため、その翌日が期限となります。

相続税の納付期限も申告期限と同じく死亡した日の翌日から10ヶ月以内

申告書の提出が期限内に終わったからといって安心してはいけません。相続税の納税期限も申告期限と同じく、「亡くなった日の翌日から10ヶ月以内」となります。

相続税の納税は、所轄税務署だけでなく、最寄りの金融機関(銀行や郵便局)の窓口などでも行うことができます。納税をする際には、事前に窓口の受付時間を確認し、申告期限内に申告と納税を完了させましょう。

相続税の申告書の添付書類

相続税の申告書には、通常以下の添付書類が必要です。これらの書類を取り寄せるには時間がかかるため、早めに専門家に相談することが重要です。

- 戸籍謄本

- 遺産分割協議書の写し(未成年者が相続人に含まれる場合は、家庭裁判所で特別代理人を選任し、特別代理人の実印を押します。)

- 各相続人の印鑑証明書

- 預貯金や借入金などの残高証明書

- 生命保険金や退職手当金などの支払証明書

- 不動産の登記簿謄抄本(登記事項証明書)や地形図

- 固定資産税評価証明書

親が亡くなり相続税の申告をする際、祖父母や曾祖父母の名義の財産が発見される場合もあります。これらは過去の相続において遺産分割協議が行われていないため、遺産は相続人の共有状態で未分割となります。曾祖父母の財産は祖父母が法定相続分に従って相続し、それをさらに父母が法定相続分に従って相続することになります。

相続税の申告期限の例外

相続開始日を知らなかった場合

相続人が相続開始日を知らない場合は、申告期限が異なります。相続人が後日死亡の事実を知った場合は、その日から10か月後が申告期限となります。

相続開始日が特定できない場合

亡くなった日を特定することが難しい場合も申告期限が異なります。

二次相続が発生した場合

相続人が相次いで亡くなった場合は、申告期限が異なります。被相続人の相続人が亡くなった場合は、その相続人の相続人(二次相続人)が申告を行う必要があり、申告期限は相続人の死亡日から10か月以内となります。

相続人以外への遺贈の場合

相続人以外への遺贈がある場合は、遺贈される方は相続が発生した時点では自分が財産をもらえるか分かりません。この場合、遺言で遺贈が判明した日の翌日から10か月後が申告期限となります。

相続人が廃除された場合

相続人が被相続人に対して著しい非行があり、裁判所が相続人の地位を剥奪した場合も、新たな相続人に対して申告期限が設定されます。新たな相続人が廃除の事実を知った日から10か月後が申告期限となります。

これらの例外に該当する場合、通常の申告期限とは異なる期間が設定されます。注意が必要です。

相続税の申告と納付までの手続きの流れ

相続が発生してから相続税の申告・納付期限までの流れは以下の通りです。

| ① 被相続人の死亡日 | 相続は被相続人の死亡日から始まります。 |

| ② 相続人の確認 | 相続する人(法定相続人および受遺者)を確認します。 |

| ③ 財産・債務の把握 | 被相続人が残した財産や債務を調査します。(財産の内容によっては相続税が不要になる場合もあります。) |

| ④ 相続放棄または限定承認の意思表示 | 相続を放棄する場合や限定承認をする場合は、3か月以内に家庭裁判所に申述します。 |

| ⑤ 準確定申告 | 被相続人が亡くなった年に所得がある場合は、相続人が代わりに確定申告を行う必要があります。これを「準確定申告」といい、期限は4か月以内です。 |

| ⑥ 遺産分割協議 | 遺言書がない場合は、相続する財産の分割方法を相続人全員で話し合い、決定します。ただし、法定相続人には法定相続分の権利があります。 |

| ⑦ 相続税の申告・納付 | 相続税の申告書類を揃えて税務署に提出します(申告)。相続税を支払います(納付)。申告と納付の期限は、被相続人の死亡日の翌日から10か月以内です。 |

相続に関わる人々の事情によって、この流れがスムーズに進む場合もあれば、そうでない場合もあります。しかし、申告・納付期限は動かせませんので、期限に間に合うように話し合いや手続きを進めることが重要です。

申告・納付期限に遅れると罰金が課される

相続税の申告・納付を正確に行わなかった場合、以下の三つのペナルティが課せられる可能性があります。

無申告加算税

無申告の場合、基本的には納税すべき税金に対して、50万円までは15%、50万円を超える金額には20%を乗じて計算される加算税が課されます。

なお、税務署の調査前に自主的に期限後に申告を行った場合、この未申告加算税は5%に軽減されます。(ただし、2017年以降の法定申告期限に該当する場合は、調査通知後に申告した場合、50万円までは10%、50万円を超える金額には15%の割合が適用されます。)また期限後の申告であっても、以下の条件をすべて満たす場合は、未申告加算税は課されません。

延滞税

納税が遅れた場合に課される税金で、支払いが遅れた金額に対して利息と考えられます。

原則として、納付期限の翌日から2か月以内は年7.3%、2か月を超えた日からは年14.6%の税率が適用されます。

重加算税

相続税の申告を意図的に操作した場合に課される税金です。

申告・納付は行われたものの、意図的に税額を少なく申告した場合は原則として35%の税率が適用されます。申告や納付をせずに相続税を逃れようとした場合は、原則として40%が課せられます。さらに、過去5年間に相続税に関して無申告加算税や加算税が課されていた場合は、50%の税率が適用されます。

申告・納付期限を過ぎると、『小規模宅地等の特例』などの有利な特例も適用されなくなることにも注意が必要です。

相続税の申告期限を過ぎた場合のデメリット

相続財産の確認や遺産分割協議に時間がかかったりスムーズに進まなかったりすると、相続税の申告と納税の期限に間に合わなくなる可能性があります。期限に遅れると、節税に役立つ特例を利用できず、さらに本来の納税額との差額を支払う追徴税が発生します。結果として、余分な税金を支払うことになってしまいます。

相続税の控除や特例制度が利用できない

「小規模宅地等の特例」と「配偶者の税額軽減」という2つの特例は、相続税の負担を軽減してくれます。前者は特定の要件を満たす宅地の評価額を最大80%下げるものであり、後者は配偶者の生活保障を考慮しています。

ただし、これらの特例を利用するためには、遺産分割協議を完了し、期限内に申告する必要があります。条件を満たさない場合は特例を適用できず、高額な相続税を支払わなければなりません。

相続税には連帯納付義務があり他の相続人も未納分を納付する義務が発生する

相続税の納税が遅れると督促が行われ、未納状態が続くと所有財産が差し押さえられ、公売にかけられる可能性があります。また、相続税には相続人が連帯して納付する義務があります。

自分が納付しても他の相続人が納付を怠る場合、連帯納付義務に基づいて督促が届く可能性があります。

相続税の申告期限に間に合わなくなりそうな場合の対処法

相続税の申告期限に遅れる可能性があるのは「遺産の分割がまだ決まっていないため申告書が作成できない」「課税対象となる遺産の評価額がまだ確定していないため申告ができない」などの場合が考えられます。

相続税の申告・納税期限に遅れるとデメリットが生じたりするため、できるだけ申告期限内に適正な申告をすることが重要です。

相続税の申告期限を過ぎてしまうと、ペナルティが発生する

相続税の申告期限を過ぎると先述の通り、ペナルティが課せられます。

遺産分割協議が終わらない場合は、未分割のまま申告しよう

次に未分割での提出について説明しますが、未分割のまま申告書を提出することは可能です。ただし、未分割での申告は手続きが複雑で問題が生じる可能性がありますので、できるだけ申告期限内に完了させることが望ましいです。

法定相続分で仮に分割した状態で申告書を提出します。特例の適用は原則的に受けられません。特定の特例は、相続税の申告書に「申告期限後3年以内の分割見込書」を添付して申告期限内に提出することで、分割後に特例の適用が可能になります。

これらの特例は多くのケースで適用可能であり、節税効果も高いため、特例の適用が可能かどうかを確認することが重要です。

納付するための現金が足りない時の方法

クレジットカード

相続税の納付方法には、クレジットカードを使用する方法もあります。

クレジットカード納付は、24時間いつでも利用できる「国税クレジットカードお支払サイト」を通じて、自宅からインターネットで手続きができるため、便利です。また、クレジットカードによってはポイントが付与されることもメリットの一つです。

現金を用意できない場合でも、一旦クレジットカード納付の手続きを行えば、納付期限を遅れることなく対処することができます。ただし、クレジットカードの引き落とし日に残高不足になると、延滞税が発生する可能性があるため、注意が必要です。

クレジットカードの利用限度額にも留意する必要があります。各クレジットカードには利用限度額が設定されており、この限度額を超える納税はできません。また、クレジットカードを使用して国税を納税する場合、「1回あたり1000万円未満」という制限もあります。この金額を超える場合は、複数回に分けて納付手続きを行う必要があります。

さらに、クレジットカード納付には決済手数料が発生することにも留意が必要です。手数料は納付税額に応じて増加します。クレジットカードの決済手数料はカードによって異なりますので、ポイント還元によって手数料を取り戻せる可能性もあります。ただし、ポイントの付与額はカードによって異なるため、事前にカード会社に確認することがおすすめです。

延納や物納

もし現金一括払いやクレジットカード納付が難しい場合は、延納や物納を検討することもあります。

延納は担保を提供することで相続税を分割払いにする制度であり、物納は不動産などの相続財産を利用して相続税を納税する制度です。ただし、これらの制度には条件があり、利用できる人に限られる場合があります。

相続税の申告期限に間に合わなくなる理由

資料集めが大変

相続税申告書作成には多くの資料が必要です。本人確認書類や相続人全員の戸籍謄本、住民票、印鑑証明などを集める必要があります。相続人が平日に役所に行けない場合や銀行口座の解約に同意書が必要など、資料集めには時間がかかります。

財産目録の作成が大変

相続税申告では被相続人の財産を調査し、価値を計算する必要があります。遺言書がない場合は相続人が財産の洗い出しを行う必要があります。また、財産の評価方法の調査や計算にも時間がかかります。

遺産分割協議がまとまらない

相続人が複数いる場合、遺産分割協議がまとまらないことがあります。

遺産分割によって相続税額が異なるため、申告期限までに遺産分割を終わらせる必要があります。しかし、話し合いが難航する場合もあります。

申告期限に間に合わせるためのコツ

相続が発生した後には、たくさんの手続きが必要です。全体の流れを把握し、必要な書類を各タイミングで把握しておくことで、手続きをスムーズに進めることができます。

相続税の申告に必要な書類を把握しておく

相続税の申告には、申告書に添付する書類(残高証明書、戸籍謄本など)が必要です。家族や相続する資産によって必要な書類が異なるため、複雑です。

相続人を確定する方法を知っておく

故人の相続人(遺産を引き継ぐ権利のある人)を特定するためには、通常、故人の出生から死亡までの戸籍謄本などが必要になります。

戸籍を取得する機会はめったにないため、初めて経験する人にとっては時間がかかることがあります。一般的な手続きの流れは次のとおりです。

① 死亡の記載がある戸籍謄本または除籍謄本を取得する

最初に、故人の本籍地で死亡の記載がある戸籍謄本または除籍謄本を取得します。以下の書類が必要となります。

- 交付申請書(役所で入手可能)

- 印鑑(認印でも可)

- 請求者の本人確認書類(運転免許証、マイナンバーカードなど)

- 委任状(代理人が取得する場合に必要)

② 出生の記載がある戸籍まで遡る

戸籍謄本または除籍謄本には、現在の戸籍以前の情報も含まれているため、故人の戸籍を一つずつ遡り、出生の記載がある戸籍までたどり着きます。

③ 相続人である生存者の戸籍謄本を取得する

故人の戸籍だけでなく、相続人である生存者の戸籍謄本も必要です。生存者本人または代理人が取得する必要があります。

遺産や債務を明確に把握する

故人が所有していたもの、どこにあったか、それにいくらの価値があったのかを確認します。

銀行預金や不動産、株式、車などはすぐに思い浮かびますが、その他にも高価な食器や絵画など、貨幣価値に換算できるものは基本的に相続税の対象です。また、受取人が遺族である生命保険契約も相続税の対象となるため、注意が必要です。

一方、財産から差し引ける債務や葬儀費用などの情報も集めます。

- 住宅ローン

- 親戚からの借入金

- 未払いの住民税

- 固定資産税

- クレジットカードの未払い など

これらは相続税の計算上、差し引くことができます。

葬儀費用については、葬儀会社への支払いやお寺へのお布施などが控除の対象となります。お布施には領収書が出ない場合もあるため、お寺の名前や住所、お布施の金額をメモしておくと良いでしょう。

申告期限の直前に「あ、こんなところにも財産があったのか!」とならないよう、早い段階でしっかりと財産を把握しておくことが重要です。

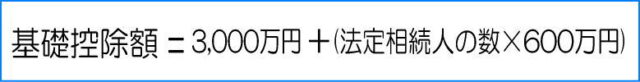

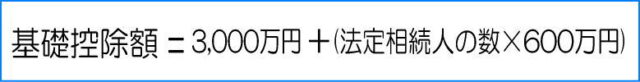

申告の必要性を確認する

早い段階で、申告の必要があるかどうかを確認することをおすすめします。確認方法は、以下の計算式を使います。

基礎控除額によって申告が必要かどうかの境界線となる金額が求められます。財産の総額から債務や葬式費用を差し引いた金額が基礎控除を超えている場合、相続税の申告が必要となります。

ただし、この場合でも、配偶者の税額軽減や小規模宅地の特例を利用することで、実際に納税する金額はゼロになることがよくあります。ただし、配偶者の税額軽減や小規模宅地の特例は、相続税の申告を行うことで利用できる制度です。

つまり、税金がゼロでも申告は必要ですので、ご注意ください

相続税の申告期限を延長できるケース

災害などによる場合

新型コロナウイルス感染症や自然災害(地震、津波、豪雨、台風)、人為的災害(火災、ガス爆発)により、期限までに申告・納付ができない場合です。

相続人の異動があった場合

廃除などにより、相続人に変更があった場合です。

相続人間で話し合いが必要なため、延長が認められます。

遺留分侵害額の請求があった場合

法定相続人が最低限相続できる割合である遺留分が侵害された場合、遺留分相当額の請求が認められた場合です。

遺贈に関する遺言書が見つかった場合

後から遺言書が発見された場合、計算の見直しが必要になりますので、延長が認められます。

胎児の出生

相続税法では胎児も相続人とみなされますが、相続税の申告期限は、出生後10か月以内です。しかし、胎児が出生した場合は申告書の提出が不要となり、出生後2か月の範囲内で延長が可能です。

延長期間は上記の五つの場合、すべて2か月です。ただし、災害による場合は「その理由が発生した日から2か月以内」となります。

延長を希望する場合は「災害による申告、納付等の期限延長申請書」を提出します。国税庁のウェブサイトからダウンロードできますので、必要に応じて使用してください。

また、延長をした場合、申告書の提出日が納付期限となりますので、注意が必要です。後日納付すると延滞税が課されるため、申告書の提出日に納付することが必要です。

まとめ

相続税の申告期限は、相続の発生がわかった日の翌日から10カ月以内です。期限を守ることは非常に重要です。期限を過ぎるとペナルティが課されたり、遺産分割協議を終えて特例の適用を受けるメリットが失われたりします。

気づいた時点で期限が迫っているか、既に期限が過ぎている場合もあります。速やかに申告手続きを進めることは、ペナルティを最小限に抑えるための唯一の方法です。

相続税の申告納税手続きには期限があるため、わからないことや相談したいことがある場合は、できるだけ早く税理士に相談することをおすすめします。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!