相続が起こると自分達は相続税の申告が必要どうか迷う、という方も多いと思います。相続税は有名な税金ですが、ほとんどの方は相続税を支払う必要はありません。

令和元年分の相続で相続税支払わなくてはならなかったほど財産を残した人の割合は約5.9%です。遺産総額が一定金額以下の方は、相続税を申告する必要すらありません。その金額は、いくらなのでしょうか。

また、相続税の申告は必要でも、相続税の納付は必要ない場合もあります。この記事では、相続税申告が不要な場合と判断に迷う場合の取るべき対処法について説明します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税の申告が不要となる判断基準は3,000万円以下

最初に結論から申し上げると、遺産総額が3,000万円以下であれば、相続税の申告は必要ありません。

相続税の申告は、亡くなった人の遺産が一定の額を超えた場合に、遺産を相続した人が行なうべき税務申告の手続きです。令和元年には140万人程度の方が亡くなっていますが、相続税の申告をしている人の割合は約8.3%しかいません。ほとんどの人が相続税を支払うどころか相続税の申告すら行なっていない理由は、相続財産の額が3,000万円以下であれば相続税の申告は必要ないからです。また相続財産が3,000万円超でも、相続税の申告が不要な場合もあります。

3,000万円超でも申告不要な場合

相続税には基礎控除という大きな非課税枠があります。相続財産の額が基礎控除額以内だった場合は、相続財産が3,000万円超でも、相続税の申告は不要です。

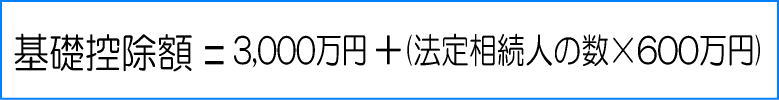

基礎控除額の計算

相続税の基礎控除額は以下の算式で計算されます。

法定相続人

法定相続人とは、民法で定められた相続人のことをいいます。法定相続人になれるのは、配偶者と血族です。同じ順位の人が複数いる場合は、全員が相続人となります。また、先順位の人が1人でもいる場合は、後順位の人は相続人になれません。

| 法定相続人 | 相続人の順位 | |

|---|---|---|

| 配偶者 | 必ず相続人になる | – |

| 血族 | 優先順位が高い人が相続人になる |

|

代襲相続人とは、相続人となるはずであった子または兄弟姉妹が、被相続人より先に死亡した場合や、相続欠格や推定相続人の廃除によって相続権を失った場合、その人たちに代わって相続人となる人のことです。子の代襲相続は孫、孫が被相続人より先に死亡している場合等はひ孫、というように無制限に下ります。

また相続欠格とは、特定の相続人が民法の相続欠格事由に当てはまる場合に、相続権を失わせる制度のことです。財産を相続することはできなくなりますが、欠格者の子は代襲相続が可能になります。

推定相続人の廃除とは、遺留分を有する推定相続人(将来相続人となる予定の人)が、被相続人に対する虐待や侮辱等を行った場合で、被相続人がその者の相続権を否定したいと判断した場合に、その者の相続権を消失させる制度です。相続欠格とは異なり、家庭裁判所の審判で廃除が認められることが必要です。

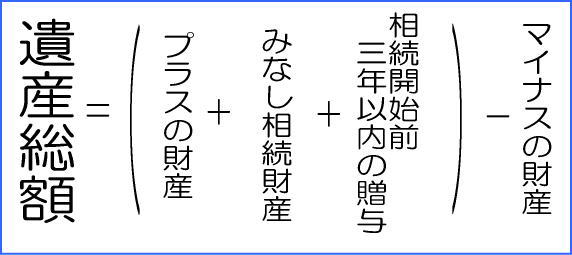

遺産総額

相続税は、相続発生日に被相続人が保有していた財産に課される税金です。保有していた財産には、資産だけでなく負債も含まれます。そのため遺産総額の算式は以下のようになります。

プラスの財産

上記の式のプラスの財産は、預貯金や不動産などの経済的な価値のある財産のことです。具体的には以下のようなものが、プラスの財産として遺産総額の計算に含まれる可能性があります。

- 預貯金・現金

被相続人名義ではなく家族などの名義になっている預貯金でも、実質的に被相続人のものである場合は、遺産総額に含むケースがあります。

- 有価証券

有価証券としては、国債・地方債・社債・株式・受益証券(証券投資信託など)などがあります。

- 貸付金、立替金などの債権

知人への貸付金や、税金の還付金などの債権のことです。

- 知的財産権

特許権、実用新案権、育成者権、意匠権、著作権、商標権などです。

- 事業用財産

事業の用に供する機械装置・器具・工具・備品・車両運搬具等や棚卸資産(商品・製品・原材料)などのことです。個人事業のために使い、それにより生じた財産です。

- 家庭用財産

パソコンやテレビなどの電化製品、自動車、家具、書画、骨とう品などがあげられます。

これらのほかにも、立竹木・ゴルフ会員権などがプラスの財産として遺産総額の計算に含まれる可能性があります。

みなし相続財産

みなし相続財産とは、被相続人が亡くなったことがきっかけで受け取る生命保険金などの財産のことです。

みなし相続財産は、本来、遺産総額計算上のプラスの財産ではないですが、遺産総額の計算に含まれます。被相続人が亡くなった時に保険会社から支払われる生命保険金は、みなし相続財産となります。また、被相続人が亡くなったことにより、勤務先から相続人に支給される死亡退職金もみなし相続財産となります。ただし、非課税枠:500万円×法定相続人の数、は控除できますので覚えておいてください。

相続開始前3年以内の贈与

相続開始前3年以内に行われた贈与は、遺産総額の計算に含まれます。

マイナスの財産

マイナスの財産で代表的なものは借入金・債務です。

具体的には、住宅ローン・カードローン・教育ローン・自動車ローンなどです。携帯電話の割賦払いも借入金に含まれます。また、連帯保証債務、未払いの医療費、税金、家賃などもマイナスの財産となります。

未成年者控除・障害者控除・相次相続控除を適用する場合

遺産総額が基礎控除を超えても、未成年者控除・障害者控除・相次相続控除により相続税がゼロとなる場合には、相続税申告の必要はありません。

相次相続控除

今回の相続開始前10年以内に被相続人が相続などによって財産を取得し相続税が課されていた場合には、その被相続人から相続などによって財産を取得した人の相続税額から、一定の金額を控除します。この制度を相次相続控除と言います。

遺産総額が基礎控除を超えても、相次相続控除により相続税がゼロとなる場合には、相続税申告の必要はありません。この制度の適用対象者は、相続人に限定されています。相続の放棄をした人及び相続権を失った人がたとえ遺贈により財産を取得しても、この制度は適用されません。

また、その相続の開始前10年以内に開始した相続により被相続人が財産を取得していることが条件です。さらに、その相続の開始前10年以内に開始した相続により取得した財産について、被相続人に対し相続税が課税されたことも条件です。

未成年者の税額控除

相続人が未成年者であれば、未成年者の税額控除が適用されます。差し引く額は、満20歳になるまでの年数1年について10万円です。1年未満の期間は、切り上げて1年として計算されます。

遺産総額が基礎控除を超えても、未成年者の税額控除により相続税がゼロとなる場合には、相続税申告の必要はありません。

障害者の税額控除

障害者の税額控除については、差引く額は、満85歳になるまでの年数1年について10万円です。1年未満の期間は、切り上げて1年として計算します。65歳であれば、85歳までの20年間について1年当たり10万円で、合計200万円が差し引かれることになります。なお、特別障害者に該当する場合は、1年について20万円となります。

障害者控除が受けられるのは、次の全てに当てはまる人です。

- 相続などで財産を取得した時に日本国内に住所がある人(一定の場合を除く)

- 相続などで財産を取得した時に障害者である人

- 相続などで財産を取得した人が法定相続人(他の特定の場合も含む)である

遺産総額が基礎控除を超えても、障害者控除により相続税がゼロとなる場合には、相続税申告の必要はありません。

相続税の納付は不要でも申告が必要な場合

以下のような特例や控除の適用によって相続税がかからないケースであっても、相続税の申告が必要となるケースもあります。

配偶者の税額の軽減

配偶者の税額の軽減とは、被相続人の配偶者が相続などによって取得した正味の遺産額が以下の金額のどちらか多い金額までは、配偶者に相続税はかからないという制度です。

- 1億6千万円

- 配偶者の法定相続分相当額

この配偶者の税額軽減は、配偶者が相続などで実際に取得した財産を基に計算されることになっています。またこの特例を使用する場合は、税務署に「配偶者の税額軽減」を適用する旨を申告する必要があります。そのため、仮にこの配偶者の税額の軽減を受けることにより相続税の納付が必要ない場合であっても、相続税の申告自体は必要です。

小規模宅地等の特例

個人が相続などによって取得した財産のうち、その相続開始の直前において、亡くなった方、又は、亡くなった方と同じ生計で暮らしていた親族の居住等の用に供されていた宅地等について考えます。このような宅地等のうち、条件を満たしたものは、宅地等のうち一定の面積までの部分については、相続税の計算上、一定の割合を減額できます。この制度を小規模宅地等の特例と言います。

この小規模宅地等の特例は、相続税の申告を行なうことによって受けられるものです。仮にこの小規模宅地等の特例を利用して相続税の納付が必要ない場合であっても、相続税の申告自体は必要です。

- 住んでいた土地

- 事業をしていた土地

- 貸していた土地

と、大きく分けて3種類の土地に適用があります。(今回は、事業をしていた土地・貸していた土地の説明については割愛します。)特定居住用宅地等とは、亡くなった方が住んでいた宅地で、配偶者または一定の条件を満たす親族が取得した部分のことです。

ステップ1:故人が亡くなったときの利用状況

特定居住用宅地等の対象となるのは、亡くなった方、又は、亡くなった方と同じ生計で暮らしていた親族が住んでいた土地です。

亡くなった方が住んでいた土地

「亡くなった方が住んでいた」という文言には、実際にその土地に住んでいたケース以外に、亡くなった方が老人ホームに入居していた場合の一部を含みます。具体的には、亡くなった方が老人ホームに入居していた場合でも、亡くなった方が要介護認定を受けていた場合等の要件を満たす場合には、「亡くなった方が住んでいた」ものとして考えることができます。

また、亡くなった方が住んでいた土地の上の建物は、必ずしも亡くなった方が所有している必要はありません。建物の所有者が親族であれば、特定居住用宅地等に該当します。

同じ生計で暮らしていた親族が住んでいた土地

基本的には、亡くなった方と同居していた親族が、同じ生計で暮らしていた親族に該当することが多いです。ただし亡くなった方と別居していた親族が同じ生計で暮らしていた親族になることもあり得ます。

- 親は大阪に住んでいる

- その息子が東京の大学に行くために親所有のマンション1室に住んでいる

- 親からの仕送りで生活している

このような場合です。

このとき、親が亡くなったとすると、息子が住んでいた東京のマンションは特定居住用宅地等に該当します。

ステップ2:取得者要件

亡くなった方が住んでいた土地

亡くなった方が住んでいた土地について、次に大事なのは、「その土地の取得者が誰か」ということです。要件を満たす取得者は、配偶者・同居親族・一定の条件を満たした左記以外の親族です。

| 取得者 | 条件 |

|---|---|

| 配偶者 | 亡くなった方の夫、又は、妻が該当します。 |

| 同居親族 | 亡くなった方と同じ家に住んでいた親族が該当します。 |

| 一定の要件を満たした上記以外の親族 | 下記、参照 |

一定の要件を満たした上記以外の親族に該当するには、下記のすべての要件を満たす必要があります。

- 亡くなった方に配偶者がいない

- 亡くなった方と同居している法定相続人もいない

- 土地を相続する人が、故人が亡くなる前3年間に、土地を相続する人・土地を相続する人の配偶者・土地を相続する人の3親等内親族・土地を相続する人と特別の関係にある法人の所有家屋に住んでいない

- 故人が亡くなったときに、土地を相続する人が住んでいた家屋を過去において一度も所有していない

同じ生計で暮らしていた親族が住んでいた土地

同じ生計で暮らしていた親族が住んでいた土地で、取得者の要件を満たすのは、その「同じ生計で暮らしていた親族」と「亡くなった方の配偶者」です。注意点として、そこに住んでもいない配偶者が取得したとしても、特定居住用宅地等に該当することが挙げられます。

ステップ3:申告期限までの継続要件

申告期限までの継続要件は取得した土地を相続税の申告期限まで所有し続けたり、居住し続けたりする必要があるということです。

配偶者には要件がありません。配偶者以外は土地を相続税の申告期限まで所有し続けたり、居住し続けたりする必要があります。

- 限度面積:330㎡

- 減額割合:80%

相続税の申告が必要なのに申告しなかった場合

相続税の申告が必要な人が、申告しなかった場合は、無申告加算税や延滞税などを支払わなければならない可能性があります。

無申告加算税は、期限後に気づいて自分で申告すれば5~10%、税務調査などで発覚した場合は15~20%です。財産を隠して相続税を払わなくてよいように見せかけたことがバレれば、重加算税が40%かかります。

相続税の納付は不要でも相続手続きはしっかりと!

相続が起こった時にすべき相続税の申告以外の手続きには、以下の手続きなどがあります。

- 凍結した銀行口座の名義変更・解約・払戻し手続き

- 不動産の名義変更

- 車やバイクの名義変更

- 株式の名義変更

- 生命保険、その他保険の請求手続き

- 健康保険・年金の手続き

- 公共料金の名義変更

- クレジットカードの解約

- 携帯電話の解約

- インターネットの解約

- 遺言書の検認手続き

判断に迷った場合には税理士に相談!

税理士は、税務のプロとして財産評価や相続税申告を行います。このほか、節税アドバイスや事業承継の支援も可能です。相続税は税務調査の確率が高い税目です。

判断に迷った場合には税理士に相談しましょう!

まとめ

ここまで相続税申告が不要な場合と判断に迷う場合の取るべき対処法について説明してきました。どのように対処すればよいか、しっかりとイメージできたという人もいらっしゃることでしょう。

相続税申告が必要かどうか迷った場合は、是非、我々にご相談ください。今回の記事を通じて、相続税申告に関する理解を深めていただければ幸いです。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!