親子間でお金を借りる機会があった時、「家族での貸し借りだから」という理由で、金銭消費貸借契約書は交わしていない方が多いでしょう。口約束で、〇月〇日までに返すと取り決めをし、気軽に貸し借りをするケースが多いものです。

しかし、きちんと契約書を交わしていないと贈与税の課税対象となるおそれがあることはご存じでしょうか。

親子間であっても、お金の貸し借りをする以上はしっかりと契約を交わすことが重要です。そこで、本記事では親子間の金銭消費貸借契約書について、書き方や注意点を税理士が分かりやすく解説します。

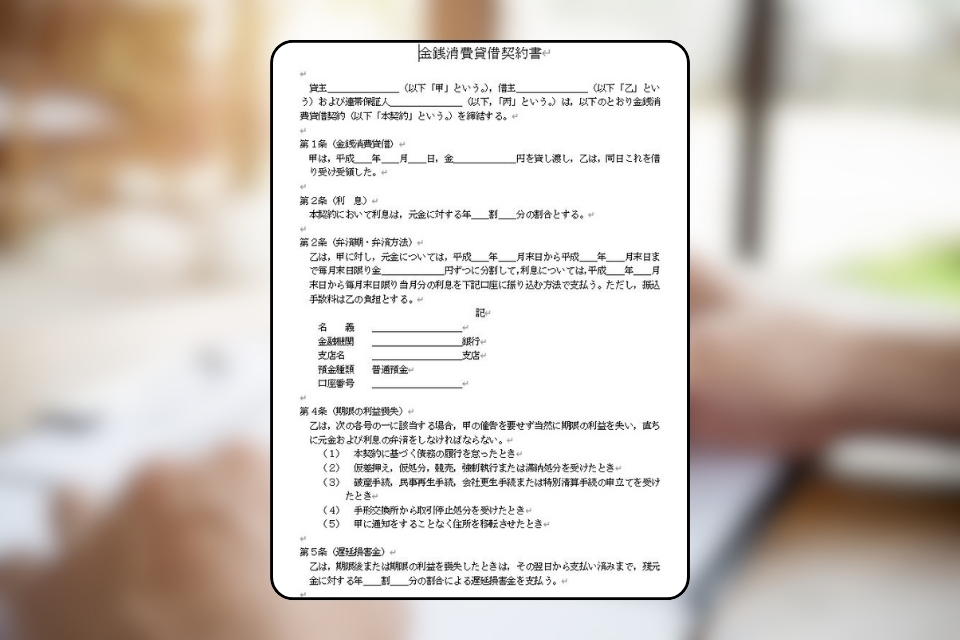

また、Wordでそのまま入力できるひな形を作成してありますので、ご活用ください。

※一般的な契約ひな形ですので、ご利用はご自身の判断に基づき行ってください。また、ご利用にあたっては当サイトの免責事項をご確認ください。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

金銭消費貸借契約書とは?

「金銭消費貸借契約書」とは、お金の貸し借りをする際に交わす契約書を意味します。

貸主からお金を借りた借主が、「借りた金額と同額のお金(利息がある場合は利息も含む)」を返すという契約を結ぶときに作成します。

わかりやすくいえば「借金するための契約書」であり、契約後は借主は返済義務を負います。

利息が発生する場合は、口約束で利息の金額などを伝えるのではなく、本契約書内で利息内容を定める必要があります。

親子間で金銭消費貸借契約書を結ぶことで「お金をあげたのではなく、貸しているのであり、期日までに返してもらいます」という証明になります。

なぜ親子間でも契約書が必要?

親子間でお金を貸し借りする場合にも、なぜ金銭消費貸借契約書が必要となるのでしょうか。金銭消費貸借契約書はそもそも親子間でなくても、作成が法律で義務化されているわけではありません。口約束やメールでも成立します。

しかし、契約書がないお金の貸し借りは返済してもらえなかったり、利息分があいまいになったりと、トラブルの原因となります。

また、親子間の貸し借りの場合に金銭消費貸借契約書がないと、事実上「贈与」であるとみなされ、贈与税がかかるおそれがあるのです。では、贈与とみなされた場合にはどのようなデメリットがあるでしょうか。

親子間の貸し借りが贈与とみなされるデメリットとは

親子間でのお金の貸し借りは、「出世払い」などと言われ、お金の返済期日や利息などの取り決めがなく、非常にあいまいです。親子だけではなく、親族間全般における契約書がないお金のやり取りは、「贈与」が疑われやすくなります。贈与とみなされると、以下のデメリットがあります。

贈与税が発生する

贈与とみなされた親子間のお金の貸し借りには、「贈与税」が発生します。ただの金銭貸借なら贈与税は発生しないにもかかわらず、金銭消費貸借契約書がなく、返済期日もあいまいな場合は、余計に税金を支払わなければいけなくなるのです。

実際に、平成15年12月、金銭消費貸借契約書を交わさずに親族関係で資金移動をし、結果的にこのやり取りが贈与であると判決を出された事例があります。

贈与税の支払い義務が生じた場合、税務署に申告・納付を行う必要があります。また、納付が遅れてしまうと重いペナルティが課せられる可能性もあります。

参考URL 裁判所 裁判例 平成14(行ウ)12 贈与税決定処分取消請求

贈与税の支払いが遅れるとさらに税金が増える

贈与税の納付が遅れた際に発生する、主なペナルティは以下です。

・悪質な贈与税逃れには刑事罰

・納付の遅れには延滞税

・無申告の発覚では、無申告加算税や過少申告加算税、延滞税

納税が遅れると、さらに税金を支払う必要があります。重い課税を未然に防ぐためには、親子間であっても金銭貸借の事実を残すために「金銭消費貸借契約書」は作成しておくべきでしょう。

契約を交わした方がよい金額の目安とは

契約を交わした方がよい金額とは、いくらでしょうか。結論から言うと、具体的に「いくらから」という決まりはありません。

目安として、年間の返済総額が年収の30~40%以内であることが望ましいでしょう。このとき、他のローン返済があればその額も含め40%以内にしてください。

ただし、金額については注意するべき点があります。

借主が返済可能な金額を借りること

借主の貯蓄や収入を考えて、実際に返済可能と考えられる金額よりも大きく上回る金額を借り入れることは贈与とみなされるおそれがあります。返済めどがつかないお金を借りる必要がある場合、適切に贈与として行うことも検討しましょう。

条件が整っている場合、お得な贈与制度もあります。

あわせて読みたい:相続・贈与Q&A

親子間の貸し借りにも利息は必要

親子間でも金銭貸借契約書を作成する場合、利息はどうすればよいでしょうか。

金融機関からお金を借りる場合は、一般的に利息が発生します。親族間であっても利息は適切にプラスすることが大切です。

親族間で利息がないお金の貸し借りは、税務署に「利子分の支払い金額を贈与している」と判断されることがあります。

本来、支払う必要がある利子を支払わずに済んでいるためです。特に大きな金額の貸し借りは、利息があるべきと判断されやすくなります。金融機関が採用する利息の相場を目安に、利息についても金銭消費貸借契約書の中に盛り込みましょう。

親子間の金銭消費貸借契約書の書き方とは

親子間でお金の貸し借りをする場合、金銭消費貸借契約書が重要なことがわかりました。では、どのように作成していけばよいのでしょうか?

続いては、具体的な記載内容と書き方について解説します。

金銭消費貸借契約書の記載内容

金銭消費貸借契約書の作成には、下記の項目を記載します。

- 借入金額

- 返済期間

- 返済方法

- 利率などの借入条件

- 貸主と借主それぞれの住所、署名または記名・押印

- 日付

- 借入金額に応じた収入印紙を貼付・消印

上記の項目は、作成する際に必ず記載するようにしましょう。

また、これ以外にも必要に応じて遅延損害金や期限利益の喪失、連帯保証人などを記載します。記載するかどうか、親子でよく話し合って決めましょう。

※一般的な契約ひな形ですので、ご利用はご自身の判断に基づき行ってください。また、ご利用にあたっては当サイトの免責事項をご確認ください。

記載事項の注意点

契約書の記載事項に関する注意点は以下です。作成前にご一読ください。

借入金額

年間の返済総額が借主の年収の30~40%以内を目安に設定します。

金額の漢数字は『壱』や『弐』、「萬』など大文字を使用し、文字間隔を空けずに記載してください。改ざん防止の意味もあります。

返済期間

貸主である親の年齢を考えて決定しましょう。あまりにも長期間に及ぶ返済は現実的ではないため、贈与とみなされるおそれがあります。

返済意思がはっきりと見える年齢に設定することが大切です。

返済方法

「持参払い」ではなく、「銀行振込」にしましょう。

振込用紙や預金通帳に返済の事実が残るため、贈与ではなく金銭消費貸借契約である証拠として残せます。

借り入れてから返済開始まで少し待ってもらいたい場合、いつから返済を始めるかを契約書に記載します。記載がなく返済が滞っていると、贈与とみなされる可能性があるため注意しましょう。

また、返済開始までの期間(据え置き期間と呼ばれます)が大幅にあると、返済期間を決めるとき同様、親の年齢によっては返済の意思がないと判断される場合もあります。据え置き期間を設けるときも、完済する時点での親の年齢を考慮し、取り決めましょう。

利率や利息

当事者間で取り決めることができるので無利息でも問題はありませんが、先に触れたように可能であれば贈与とみなされないためにも利息はプラスします。利率や利息も適切に契約書内に記載することが大切です。

署名または記名・押印

署名は自筆で記載したもの、記名はパソコンなどで記載した名前のことを言います。自筆であれば、基本的に押印は必要ありません。親子間で会っても一般的な金銭消費貸借契約と同様に行いましょう。

記名で済ませる場合は必ず「実印」を押印し、印鑑証明書を貼付することも大切です。「認印」は誰でも手に入るため、所有者本人が押印したものと立証できません。

収入印紙

借入金額に応じたものを準備します。必要な金額は国税庁のHPから確認できます。

収入印紙を貼る場所は、左上の余白部分が一般的です。契約書と収入印紙の模様部分にまたがるように「消印」を押しましょう。

印紙が貼られていなくても、契約書が無効になることはありませんが、印紙の貼付がなかったり、印紙額が不足していたりする場合は、本来貼付すべき印紙税額の3倍の金額の過怠税がかかるため、ミスが無いように処理しましょう。

参考URL 国税庁 印紙税額

金銭消費貸借契約書を作成する際の注意点とは?

金銭消費貸借契約の作成や保管、実際のお金のやり取りについての注意点を説明します。

作成する契約書の通数や日付など

- 金銭消費貸借契約書は2通作成する

- 公証役場で確定日付をもらう

- お金を動かすのは、契約を結んだ当日もしくはそれ以降に。

- 金銭のやり取りは銀行経由にする

金銭消費貸借契約書は2通作成し、貸主と借主の両方が1通ずつ手元に保管します。また、記載した日付に誤りや改ざんがないことを証明するため、公証役場で確定日付(※)をもらっておくと安心でしょう。

契約者以外の代理人でもらうことも可能で、一通700円の手数料がかかります。実際にお金の貸し借りを行うのは、金銭消費貸借契約書を締結し、公証役場で確定日付をもらってからにしましょう。

※(確定日付とは)

『変更のできない確定した日付』のことで、その日にその契約書が存在していたことを証明するものです。確定日付が証明できるのは「日付」だけです。契約書の成立や内容の真実性について公証するものではないため、内容については一切証明はされません。

返済が現金の手渡ししかできない場合

どうしても現金でのやり取りが必要であれば、領収証を発行・保管する、メモ等取引の履歴を作成し、第三者にもわかるようにしておきましょう。

また、親から現金で借り入れた際、それを一度全額銀行に預け入れることもひとつの方法です。

通常預け入れだけでは通帳に相手先が記載されませんが、手書きでも構わないのでその金額の近くに「○○から借入」などの記載をしておくだけでも記録として残ります。

契約書を交わした日付と照らし合わせれば、借入の事実がわかるでしょう。

贈与を隠すことはできない

贈与税を避けるために、こっそりお金の受け渡しを検討する方もいます。しかし、借りたお金で住宅などを購入した場合、税務署から「お尋ね」と呼ばれる財産の確認の書類が届きます。このお尋ねに対して、回答していくと贈与が発覚するケースが一般的です。

また、親の死亡時にも過去の隠した贈与が発覚することがあります。税務署は死亡した方の過去の所得や預金の流れをきっちりと調査し、相続税が発生するかどうかを確認しています。

贈与は隠すのではなく、適切に申告することが大切なのです。

あわせて読みたい:親族間での譲渡、売却には知らない間に、課税対象になることも・・・

まとめ

本記事では「親子間の金銭消費貸借契約書の書き方を中心に詳しく解説を行いました。

親子間でのお金の貸し借りに金銭消費貸借契約書が必要な理由は『贈与を疑われる可能性があるため』です。

作成には手間もかかりますが、大切なお金のやり取りです。贈与税が課税されると、思う負担となるため、注意しながら親子間の貸し借りを進めましょう。

契約書の作成には贈与税にも詳しい税理士へのご相談がおすすめです。まずはお気軽にお問い合わせください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

[…] 親子間の金銭貸借契約書作成ガイド […]