相続では相続財産の集計をおこない、遺産分割協議をおこなうところまでが1つの大きな区切りになります。しかし、遺産分割協議中に相続人が亡くなるケースも珍しくなく、そのような場合の相続を「数次相続」といいます。数次相続と聞くと聞き慣れない言葉ということもあり、

「一般的な相続となにがちがうの?」

「亡くなった人が相続するはずだった財産はどうなるの?」

などの疑問を抱く方も多いのではないでしょうか。そこで今回は、数次相続の概要と具体的な遺産分割協議までの流れなどを中心に解説していきます。円滑な相続手続きを実現するためにも正しい知識を身につけておきましょう。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

数次相続とは

数次相続とは遺産分割協議中に相続人が亡くなってしまった場合に発生する相続のことをいいます。数次相続では当初の相続と数次相続の2つの相続を同時におこなうことになるため、手続きの流れや内容が複雑になる場合があります。

| 【一次相続】 | |

|---|---|

| 被相続人 | 祖母 |

| 相続人 | 祖母・父・叔父 |

| 【数次相続による二次相続】 | |

| 被相続人 | 父 |

| 相続人 | 母・子A・子B |

ここで重要なのは、一次相続の遺産分割協議に二次相続の相続人が参加するということです。そのため、相続人の人数が増えてしまい、遺産分割協議が円滑に進まないケースも珍しくなく、収拾がつかない事態に陥ってしまう可能性もあります。

※1 相続では最初に発生した相続を「一次相続」、次におこった相続のことを「二次相続」といいます。そして、一次相続の相続人が遺産分割協議中に亡くなった場合は、二次相続の相続人が引き継ぐことになります。

数次相続と代襲相続は何がちがう?

数字相続と似た言葉に「代襲相続」があります。代襲相続とは相続人が被相続人よりも早く亡くなっている場合の相続のことをいい、たとえば、本来相続人となる子が既に亡くなっている場合は、先に死亡している子の相続人(孫やひ孫など)が相続人となります。

代襲相続は数次相続のように相続が続けて発生することではないため、数次相続と代襲相続は根本的な違いがあるということになります。

数字相続と再転相続は何がちがう?

数次相続と似た他の言葉としては、「再転相続」というものもあります。再転相続とは一次相続における「熟慮期間」が終わる前に二次相続が発生する場合の相続のことをいい、熟慮期間とは相続期間や限定承認をおこなうことができる期間のことをいいます。

具体的な期間としては相続が発生したことを知ってから3ヶ月となるため、この3ヶ月中に二次相続が発生した場合は再転相続と呼ばれます。数次相続と再転相続の大きな違いとしては、

| 数次相続 | 一次相続において相続の承認をおこなったが遺産分割前に相続人が死亡 |

|---|---|

| 再転相続 | 一次相続において相続の承認または放棄の選択をする前に相続人が死亡 |

ということになります。

数次相続が発生する典型的な事例3選

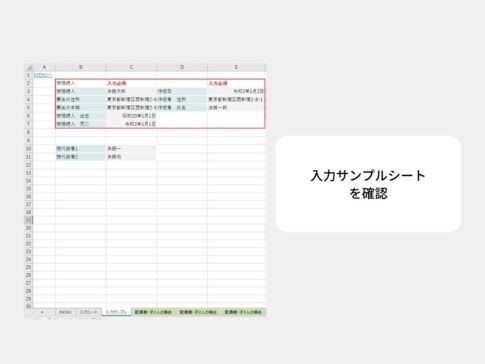

数次相続については相続人の考え方が特殊であるため、遺産分割協議書の作成方法に気を付ける必要があります。しかし、遺産分割協議書の作成の前に、まずはどのような場合に数次相続が発生するのかを把握しておく必要があり、ここでは数字相続が発生する典型的な事例を3つ紹介します。

①両親が順に死亡した場合

数次相続の中でも最も典型的な事例としては、両親が順に死亡した場合といえます。父の次に母が死亡する、または母の次に父が死亡した場合などがこのケースに該当します。

②不動産の名義を放置していた場合

相続では不動産の相続登記をおこなっていない(不動産の名義変更がおこなわれていない)というケースが非常に多く発生しています。そのため、不動産の名義人が既に死亡している方のままになっているケースは珍しくありません。

不動産の名義が祖父母など死亡した親族の名義のままとなっており、相続人の中に既に死亡した人がいる場合は、数次相続に該当するため注意が必要です。

③遺産分割が先延ばしにされていた場合

相続では遺産分割協議にて被相続人の財産を誰が相続するのかを協議しますが、場合によっては遺産分割協議が先延ばしになる場合もあります。遺産分割協議が先延ばしになってしまう原因としては、

- 遺産トラブル

- 相続人が行方不明で連絡がとれない

- 財産の隠匿

などのことがあげられます。遺産分割協議が先延ばしになればなるほど、相続人が死亡してしまう可能性が高くなってしまうため、遺産分割協議が先延ばしになっている状態で、相続人が死亡してしまうと数次相続に該当します。

数次相続の遺産分割協議の仕方は特殊?

数次相続が発生した場合における遺産分割協議書は、大きく2つのパターンがあり、通常の遺産分割協議書とは異なる点がいくつかあります。適切に遺産分割協議を進めるためにも、数次相続の遺産分割の仕方について正しく理解しておく必要があります。まずは遺産分割協議について理解を深めていきましょう。

遺産分割協議とは

遺産分割協議とは亡くなった方の遺産について、誰が引き継ぐのかを協議することをいいます。

相続では遺言や法定相続分などの遺産分割方法がありますが、相続人すべてが同意した場合は遺言の内容や法定相続分に関係なく遺産を分けることができます。また、遺産分割協議は相続人全員の合意があって初めて成立する協議であるため、相続人が1人でも合意しなければ無効となってしまいます。

そのため、相続人と連絡がとれない場合や、協議内容に問題がある場合は遺産分割協議が長引いてしまう可能性もあります。遺産分割協議は相続手続きの中でも、最も相続人間のトラブルの要因となってしまうことが多いため、慎重に進めていく必要があります。

すべての相続について同時に遺産分割協議可能?

数次相続においては、複数の相続に関する遺産分割協議が発生することがあり、この場合、複数の相続に関する遺産分割協議をおこなうことは可能となっています。

ただし、遺産分割協議については、すべての相続人が参加することが必要になります。ここでは、数次相続において遺産分割協議に参加する人の事例をいくつか紹介します。

| 被相続人① | 父(2020年11月死亡) |

|---|---|

| 被相続人② | 母(2022年9月死亡) |

| 相続人 | 子(子Aおよび子B) |

母が死亡したが父の遺産分割協議が完了していなかった場合、一次相続における本来の相続人は母と子A・Bになります。しかし、母も死亡しているため、一次相続における遺産分割協議に参加する人は子Aおよび子Bになります。

二次相続における遺産分割協議に参加する人については、本来の相続人である子Aおよび子Bになります。そのため、上記のようなケースでは子Aと子Bだけで遺産分割協議をおこなえばよいということになります。

| 被相続人① | 祖父(2020年4月死亡) |

|---|---|

| 被相続人② | 祖母(2015年6月死亡) |

| 被相続人③ | 父(2022年10月死亡) |

| 相続人 | 叔父(父の兄)・叔母(父の姉)・母・子(子Aおよび子B) |

父が死亡したが祖母の遺産分割協議が完了していなかった場合、一次相続における本来の相続人は父と叔父、叔母の3人となります。しかし、父が死亡しているため、一次相続における遺産分割協議に参加する人は叔父と叔母、そして父の相続人である母と子A、子Bの5人になります。

二次相続における遺産分割協議に参加する人は、本来の相続人である母と子A、子Bの5人になります。そのため、上記のようなケースでは母や子以外に叔父や叔母が遺産分割協議に参加することになります。

数次相続における具体的な手続きの流れ

数次相続においては上記のように相続人の選定が難しい場合があります。通常の相続にはない作業もあるため、相続全体の手続きの流れと併せて確認しておきましょう。

法定相続人の確定

数次相続の流れとしては、はじめに法定相続人を確定させる必要があります。法定相続人を確定させるという意味では通常の相続と同じ作業ですが、数次相続では一次相続や二次相続における相続人を確定させる必要があります。

そのため、まずは死亡した人の戸籍謄本や原戸籍謄本を取得し、法定相続人が誰になるのかを確認するようにしましょう。法定相続人の範囲については民法によって定められており、死亡した人の配偶者は必ず法定相続人となることや、法定相続人の優先順位として、第1順位から第3順位まで定められています。

【第1順位】

第1順位の法定相続人となる親族は「死亡した子供」です。ただし、法定相続人となる子供がすでに死亡している場合は孫やひ孫などの直系卑属が代襲相続人となり、子供の代わりに相続することになります。

第1順位については世代が途切れるまで代襲相続が発生することになります。また、先妻や先夫、内縁関係者などについては法定相続人となることはありません。しかし、それぞれとの間に子供がいる場合は先妻や先夫などに関係なく、その子供が第1順位の法定相続人となります。

この他にも被相続人に養子がいる場合は、養子も第1順位の相続人となり、民法上の相続人としては養子の人数に制限はありません。ただし、相続税を計算する際の法定相続人とする養子の数は制限が設けられており、実子の有無に応じて下記のように定められているため注意が必要です。

- 実子がいる場合・・・・・1人まで

- 実子がいない場合・・・・2人まで

【第2順位】

第2順位の法定相続人となる親族は「被相続人の直系尊属」です。直系尊属とは父母や祖父母などのような自分よりも前の世代の親族のことをいい、系統が直通している親族のことを意味します。そのため、被相続人の父母が死亡していない場合は、父母が第2順位の法定相続人となります。

また、父母と祖父母のどちらも死亡していない場合は、被相続人に近い親族が法定相続人となるため、父母が優先的に法定相続人となります。ただし、第2順位の法定相続人はあくまでも第2順位であるため、上記の通り子供がいる場合は、子どもが第1順位の法定相続人となり、父母が法定相続人となることはありません。

【第3順位】

第3順位の法定相続人となる親族は「兄弟姉妹」です。上記の第1順位である子供、第2順位である被相続人の直系尊属がいない場合は、兄弟姉妹が法定相続人となります。また、被相続人の兄弟姉妹が死亡している場合は、兄弟姉妹の子供(甥や姪)が代襲相続人として法定相続人になるため注意が必要です。

ただし、第1順位の法定相続人のように、世代が途切れるまで代襲相続が発生することはなく、兄弟姉妹の子供が死亡している場合は、それ以降の代襲相続は発生しないことになります。

相続財産の集計

法定相続人が確定したあとは、被相続人の財産の集計をおこないます。被相続人ごとに所有財産は異なるため、財産の集計漏れがないように注意が必要です。一般的な相続財産としては次のようなものがあげられます。

- 現金や預貯金

- 土地や建物などの不動産

- 有価証券

- 貴金属や骨とう品

- ゴルフ会員権などの権利

- 生命保険金

上記のほかにも「マイナスの相続財産」というものがあり、マイナスの財産についても集計漏れがないように注意しなければなりません。

具体的に次のようなものがマイナスの相続財産となります。

- 借入金

- 医療費の未払い

- 税金の未納分

- 葬式費用

また、数次相続の場合は一次相続、および二次相続における相続財産を集計する必要があるため、それぞれの相続における相続財産を混同しないように注意が必要です。

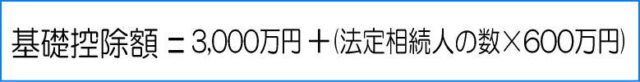

基礎控除の計算

相続財産の集計後は基礎控除を計算します。基礎控除の金額は相続税の申告が必要であるかどうかを判断する基準となるため、間違わないように注意しましょう。

基礎控除の計算は次の算式でおこなうことができます。

上記の算式で求めた基礎控除額を相続財産の合計金額から差し引き、相続税が課税される「課税遺産総額」を計算します。

相続税総額の計算

上記で算出した「課税遺産総額」を法定相続分を元に按分し、それぞれの金額に相続税率を乗じます。相続税率については次のようになっています。

| 相続税率 | ||

|---|---|---|

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | — |

| 1,000万円超 ~ 3,000万円以下 | 15% | 50万円 |

| 3,000万円超 ~ 5,000万円以下 | 20% | 200万円 |

| 5000万円超 ~ 1億円以下 | 30% | 700万円 |

| 1億円超 ~ 2億円以下 | 40% | 1,700万円 |

| 2億円超 ~ 3億円以下 | 45% | 2,700万円 |

| 3億円超 ~ 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

【条件】

| 課税遺産総額 | 1億2,000万円 |

|---|---|

| 法定相続人 | 配偶者と子2人 |

【相続税総額の計算】

| 配偶者 | (1億2,000万円×1/2)×30%−700万円=1,100万円 |

| 子① | (1億2,000万円×1/4)×15%−50万円=400万円 |

| 子② | (1億2,000万円×1/4)×15%−50万円=400万円 |

| 相続税総額 | 1,100万円+400万円+400万円=1,900万円 |

|---|

各人の相続税額の計算および納税額の確定

相続税総額を計算した後は、相続税総額を実際の相続割合に応じて按分計算します。そのため、遺産分割協議が終わっていなければ、最終的な相続税額を計算することはできません。この段階では相続財産を「だれに」「どの財産を」相続させるのかを決めておく必要があるということになります。

ここでは、先ほどの事例を使用し、実際の相続割合が次のような場合における最終的な相続税額を計算してみましょう。

| 配偶者 | 子① | 子② | 合計 | |

|---|---|---|---|---|

| 課税遺産総額 | 1億2,000万円 | |||

| 法定相続割合 | 1/2 | 1/4 | 1/4 | - |

| 法定相続割合に基づく相続税額 | 1,100万円 | 400万円 | 400万円 | 1,900万円 |

| 実際相続分 | 6,000万円 | 3,900万円 | 2,100万円 | 1億2,000万円 |

| 実際相続分に基づく相続税額 | 950万円 | 617.5万円 | 332.5万円 | 1,900万円 |

| 配偶者控除 | △950万円 | — | — | △950万円 |

| 相続税納税額 | 0円 | 617.5万円 | 332.5万円 | 950万円 |

なお、数次相続の場合は一次相続および二次相続の相続税の試算をおこなう必要もあるため、通常の相続よりも慎重におこなう必要があります。

遺産分割協議書の作成

数次相続における遺産分割協議書を作成する場合には、既に死亡している相続人が二次相続における被相続人となるため、2番目に死亡している被相続人は、一次相続における「相続人」と二次相続における被相続人という立場になるため、「相続人兼被相続人」と表記します。また、場合によっては、

- 1人分の相続人という立場の人

- 2人分の相続人という立場の人

という異なる立場の人が混同する場合があります。このような場合、2人分の相続人という立場の場合は、「相続人兼○○○の相続人」というように表記します。

数次相続における相続登記の仕方

数次相続が発生している場合は、一次相続における不動産の相続登記ができていないということになります。そのため、原則的な流れとしては一次相続における相続登記をおこなったあとに二次相続における相続登記をおこなう流れとなります。

通常の相続とは違い2段階で相続登記をおこなう流れとなるため手間がかかってしまいます。また、相続登記については自分でおこなうこともできますが、数次相続の場合は登記回数も増えることから司法書士へ依頼することをおすすめします。

さらに、令和6年4月からは相続登記が義務化され、不動産を取得した相続人は所有権を取得したことを知った日から3年以内に相続登記をおこなわなければなりません。違反した場合は10万円以下の過料が発生する場合もあるため忘れずに登記手続きをおこなうようにしましょう。

中間省略登記とは

数次相続においては不動産の相続登記の際に「中間省略登記」が認められる場合があります。中間省略登記とは権利移転が複数発生した場合における中間登記を省略し、現在の名義人から最終的な名義人に変更登記できることを意味します。本来であれば順番に沿って相続登記をおこなう必要がありますが、以下の要件を満たす場合に限り中間登記を省略することができます。

- 中間の相続人が1人だけの場合

中間の相続人が1人だけの場合は中間省略登記が認められています。たとえば、子のいない夫婦のうち妻が死亡し、後に夫が死亡した場合、夫の兄弟が最終的な相続人となります。

このような数次相続の場合は中間の相続人が夫だけとなるため、中間省略登記が認められる場合があります。

- 中間の相続人のうち1名が単独で相続する場合

中間の相続人が複数いる場合でも、最終的に単独相続となった場合には中間省略登記が認められる場合があります。

たとえば、中間の相続人が複数いる場合において、遺産分割協議や相続放棄などが発生し最終的に単独相続となった場合などが挙げられます。また、この場合に重要なのは「中間の相続が単独相続となっているか」であるため、最終相続については共同相続となっていても問題ありません。

まとめ

相続に関しては遺産分割協議や相続登記だけでなく、相続税の申告など1つ1つの手続きが非常に手間と時間がかかるものになっています。今回のように数次相続となる場合は通常の相続と比較し、相続人の判定や遺産分割協議書の作成について非常に複雑になるケースも珍しくありません。それぞれの手続きについて自分たちでおこなうこともできますが、誤った内容や方法で手続きをおこなってしまう可能性もあります。

相続登記については誤った方法では受け付けてもらえないこともあるため、なるべく税理士や司法書士などの専門家へ相談するようにしましょう。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。