この記事を読んでいる皆さんの中には、相続税について学び、対策を考えている方もいるでしょう。既にいくつかの対策を取り入れている方や、遺言書を作成した方もいるかもしれません。しかしながら、それらの対策は二次相続を含んでいますか?

「二次相続」については、例えば両親と子供からなる家族を考えてみましょう。最初に父親が亡くなり、母親と子供が遺産を相続します。これを「一次相続」と呼びます。そして、次に母親が亡くなり、子供がその遺産を相続するのが「二次相続」です。

言い換えれば、二次相続では親世代の財産がすべて子供の世代に引き継がれることになります。そして、一次相続の段階で相続税を少なくするための遺産分割を行ったとしても、実際には二次相続を考慮しない限り、税金負担がかえって大きくなることがあります。

では、そのような事態が起こるのか、また二次相続を含む対策にはどのような方法があるのか、これから詳しく解説していきます。二次相続を考慮した相続税の対策を計画する際に、ぜひ参考にしてください。

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

二次相続とは|一次相続との違い

一次相続とは、両親のうち一方が亡くなり、残された配偶者(父または母)と子どもが相続人となる状況を指します。一方、二次相続とは、一次相続後に残された配偶者(父または母)も亡くなり、子どもだけが相続人となる状況を指します。

遺産が子どもの世代へ完全に移るには、一次相続と二次相続の双方を経験する必要があります。二次相続が重要視される主な理由としては、以下の2つが挙げられます。

- 配偶者の減税措置が適用されない点

- 相続人が1人減ることによる相続税の増加

親が健康なうちに、二次相続を含めた対策を行うことで、大きな節税効果を大きく受けることができると言えます。

二次相続は相続税が増える

一般的に、一次相続では「配偶者と子」が相続人となり、二次相続では「子」が相続人になります。そのため、多くの二次相続の場合、相続人の数が減少します。相続税の基礎控除額は、相続人の数に応じて計算されるため、相続人の数が減ることで基礎控除額が削減され、結果として相続税が増加する可能性があるのです。

相次相続控除が活用できる

「相次相続控除」とは、相続が起こり、その後10年以内に新たな相続が生じる際、相続税額から一定の金額を差し引く制度です。

この控除は、最初の相続から次の相続までの期間が短ければ短いほど、より大きな金額となります。具体的には、連続する相続が発生する場合、相次相続控除を活用することで相続税の負担を軽減できます。

続けて相続が発生すると、同じ財産に対して二重に相続税が課せられることから、税金の負担が大きくなる可能性があります。このような状況を緩和するため、「相次相続控除」という制度が用意されています。相次相続控除の詳細は後述します。

二次相続対策に有効な7つの方法

生前贈与

一次相続の段階から、少しずつ配偶者や子に贈り物をすることは、二次相続への効果的な対策です。

生前贈与は毎年110万円までなら贈与税がかからず、夫婦間で家や土地を贈る場合は2,000万円までの非課税枠があります。生前贈与を活用しない理由はありません。ただし、子などと毎年一定額を贈ることを約束した場合、定期贈与と見なされる可能性があります。

そのため、生前贈与を行う際は、毎年贈与するタイミングで贈与契約書を作成することがおすすめです。また、定期贈与と認識されないよう、金額や贈与の時期を毎年変えると良いでしょう。

一次相続で取得する財産の金額を調整

一次相続時に、配偶者に相続する財産を少なめにしておく方法も効果的です。

配偶者への分配を控えめにし、代わりに子どもたちに多くの相続分を確保することで、合計の税額を減らすことができます。

一次相続で家屋を子へ相続

もし同居している子どもがいる場合、配偶者ではなく子どもに実家を相続させることで、小規模宅地等の特例を活用して大幅な節税が可能です。

この小規模宅地等の特例は、被相続人が住んでいた土地の相続税評価額を割り引く制度で、土地面積が330㎡以下の部分については相続税評価額が80%減額されます。ただし、子どもがこの特例を利用するためには、両親と同じ家に住んでいる必要があり、同居していない場合は特例を適用できません。

特例を活用するためには、子どもと同居を始めるか、家を二世帯住宅にするなどの工夫が必要です。また、被相続人の配偶者が名義の建物に引き続き住むための特別な権利である「配偶者居住権」が、令和2年4月1日から認められています。

配偶者居住権

亡くなった配偶者が所有していた建物に住んでいる残された配偶者が、特定の条件を満たす場合に、その建物に住み続けるための権利を持つことを指します。この権利は「配偶者居住権」と呼ばれています。

配偶者居住権は、遺言や相続人間の合意(遺産分割協議)などによって、亡くなった配偶者の建物を所有することなく取得することができます。ただし、この権利を第三者に売却したり、無断で建物を賃貸することはできません。

しかし建物の所有権を得るよりも低いコストで住み続けることができるため、預貯金などの他の遺産をより多く残すことができるという利点があります。もし相続税が次の代に受け継ぐほど多くなる場合、一次相続の際に配偶者に配偶者居住権だけを与え、その後の代で建物の所有権を子に移すことも考えられます。

家屋の二世帯住宅へのリフォーム

2014年以降、中で行き来できない完全に分かれた二世帯住宅でも、小規模宅地等の特例の対象になっています。自分たちの生活様式を考えるとき、同居するかどうかで迷った場合、これは一つの選択肢となるでしょう。

賃貸併用住宅への変更

小規模宅地等の特例は、賃貸住宅の土地にも影響を与えます。賃貸住宅の土地の場合、相続税の割合は50%ですが、この割合は大きい削減となります。

賃料収入は、ローンの支払いや税金の支出に役立てることができます。そのため、親世代が元気なうちに建て替えることも有益な対策の一つです。

相続財産の現金化

一次相続の際に、配偶者が受け取った財産を、現金に変えられるものはすべて現金に換えておくことで、二次相続による高額な税金の支払いに困らないようにすることができる対策があります。

相続財産の種類の検討

不動産などから家賃収入を得ている場合、最初の相続で配偶者がそれを受け取ると、配偶者の資産が増え、その結果として二次相続での相続税も増えることになります。そのため、初めの相続の段階でその不動産を子どもに譲渡することで、二次相続時の税金額を減らす効果があります。

母親(父親)が生命保険に加入

配偶者が大金を受け取る場合、生命保険に入ることで、二次相続の際に保険金が出て、そのお金を納税に使えます。

さらに、生命保険金は取得者ごとに「500万円×法定相続人の数」という非課税枠があるので、納税資金を確保し、相続財産を減らす効果があります。

相次相続控除を利用する

相次相続控除制度をうまく活用することをおすすめします。

先述した通り、この制度は、一次相続と二次相続が10年以内に起きた場合、二次相続の際に一次相続で支払った税金の一部を、二次相続の相続税から差し引く仕組みです。

- 相次相続控除を受けられる人

二次相続の相続人は、一次相続の相続人であること。二次相続の前10年以内に、一次相続によって被相続人が財産を受け取っていること。その一次相続で受け取った財産に対して、被相続人が相続税を支払っていること。

- 相次相続控除の金額

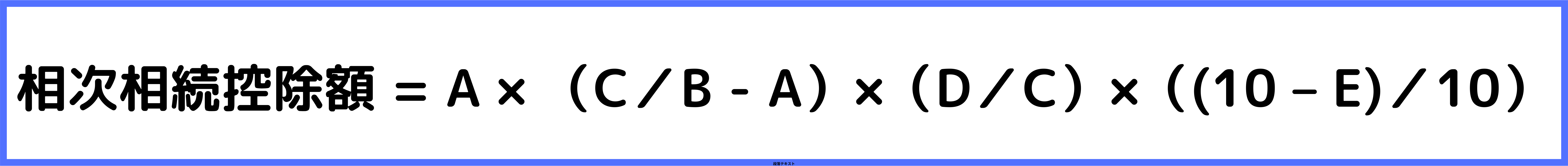

相次相続控除額は以下の式で計算されます:

※「C>B – A」の場合は、「C = B – A」とする。

各変数の意味は次の通りです:

|

A: 前の相続時に被相続人が支払った相続税額 B: 前の相続時に被相続人が受け取った純資産価額 C: 今回の相続や遺贈による全ての人の純資産価額の合計 D: 今回の相続の相続人の純資産価額 E: 前の相続から今回の相続までの期間(1年未満は切り捨て) |

二次相続の相続税が高い理由

二次相続において最も大きな課題として取り上げられるのが、相続税に関連する問題です。子の相続税額は、二次相続では相当高くなることが一般的です。

では、何故このような事態が発生するのか、詳しく説明していきます。

相続人減少による基礎控除額の減額

相続税における基礎控除は、法定相続人の人数によって異なるため、簡単に言えば、法定相続人の数によって税金が変わります。

さらに、600万円の基礎控除の差で税率が上昇する可能性もあります。

配偶者控除1億6,000万円が利用できない

配偶者控除とは、相続が生じ、遺産の分割が行われる際に、以下の条件を満たすと、相続税が課されなくなる仕組みです。

- 配偶者が法定相続分で受け取る財産であること。

- 取得金額が1億6千万円以下であること。

一次相続の場合、母親などが遺産の一部を受け取る際には、配偶者控除を活用できます。しかし、二次相続の場合、すでに両親は亡くなっているため、一次相続で適用されていた配偶者控除は使えず、その代わりに相続税を負担しなければなりません。

小規模宅地等の特例が利用できない場合がある

平成22年度の税制改正により、「小規模宅地等の特例」の範囲が狭まったことも、二次相続における相続税負担の大きな理由となります。

小規模宅地等の特例は、被相続人の自宅が330平米以下の場合、その評価額を80%減額して評価できる制度です。簡単に言えば、330平米以下の自宅の評価額が5,000万円なら、1,000万円で評価してもよいということです。不動産の相続においては大きな対策となるため、非常に役立つ制度です。

しかし、先述の通り、二次相続においては、別居している子供(自宅所有者)が不動産を相続する場合、小規模宅地等の特例は適用されず、100%の評価額で課税される可能性があります。子供も既に結婚して自宅を持っている場合も十分に考えられるため、これに該当する場合は注意が必要です。

二次相続での争いを防ぐ4つの対策

二次相続対策によって相続税を削減できるかもしれませんが、相続人同士の関係が悪化することは避けるべきです。親という「支え」がなくなるため、二次相続では子ども同士での対立が増える可能性があります。

こうした問題を解決するため、円満な相続を促すための方法として、以下に4つの争続対策をご紹介します。

資産の見える化

資産の全体像が把握できないことが原因で、相続人同士が疑念や不信感を抱くことがよくあります。一次相続での遺産だけでなく、二次相続の段階で残された親自身の所有する資産についても、家族内で透明性を持って公開し、財産目録などを作成することをおすすめします。

できれば、通帳や口座のコピーなど、資産を証明するための資料も共有することで、ますます信頼性が高まるでしょう。

家族での話し合い

一次相続が発生した際に、二次相続についても話し合っておくことが大切です。

普段から家族で相続について話す機会が限られているため、この機会を逃さないようにしましょう。さらに、しっかりと二次相続について意見を交換し合うことは、将来の二次相続の対策を決定する際の参考になります。

以下のようなケースを考えてみましょう。

- 話し合いの結果「長男が実家の不動産を相続するつもりだと思っていたが、実際は違っていた」

→今後の方針「早めに実家を売却して現金化し、生前贈与を検討する。」

- 話し合いの結果「多額の借金を相続するのは避けたい。仕事が忙しくてアパート経営は難しい。」

→今後の方針「相続税を減らすために借金をするアパート建設計画を再考する。」

さらに、既に特定の相続人に生前贈与を行ったり、今後計画している場合も、この話し合いの機会を活用して家族全体で共有しておくことが重要です。

資産の組み替え

相続人たちに円満な相続を促す最善の方法は、「平等」に遺産を分けることですが、遺産全体のうち、不動産の割合が高い場合、平等に相続を実現するのが難しいケースもあります。

遺産の平等分配が難しい状況でも、例えば仲良く不動産を共有するアイデアも考えられるでしょうが、不動産を共有にすると、簡単に元に戻すことができず、将来的に意見が分かれて売却や大規模修繕が難しくなる可能性があるばかりか、次の相続時には更に多数の人数で共有することになり、おすすめできません。ここで登場するのが「資産の再構築」です。

遺言書の作成

争族対策の一番の手段は、もちろん「遺言書の作成」です。

「一次相続の際に遺言書がなくても問題なかったよ」という話を聞いたことがあるかもしれませんが、その経験に頼りすぎるのは危険です。二次相続では親の存在がなくなるため、一次相続に比べて相続トラブルのリスクが高まる可能性があります。

親の遺産を平等に分けるつもりでも、遺言書を作成しておくことが最善の方法です。仲良く法定相続分通りに相続を進めるつもりでも、遺言書は絶対に用意しておくべきです。誰かが法定相続の割合に不満を持つ場合、遺産分割協議が難航する可能性があります。最悪の場合、調停や裁判にまで発展することもあるため、慎重に対策を考えるべきです。

まとめ

これまでに述べてきた通り、相続税対策を考える際には、二次相続までを念頭に置いた対策が非常に重要です。一次と二次の両方を考慮した相続税対策は、正確なシミュレーションが必要です。この点では、税理士の専門知識を利用することをおすすめします。

さまざまな財産の種類によって、一次相続の段階で子供が遺産を受けることが相続税の面で有利な場合もあります。生前贈与や生命保険契約を活用すれば、相続税対策として有益です。このようなアプローチについても説明してもらえるでしょう。

相続税対策以外にも、遺産の争いを避けるための対策や、高齢になる配偶者の住居や生活費に関する手当てについても、家族で話し合ったり遺言書を作成したりすることが重要です。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税のお悩み一緒に解決しましょう

お気軽にご相談ください!