相続税を納めることができずに相続を放棄する状況を避けるために、相続税には配偶者控除という制度があります。配偶者控除は故人の配偶者の生活を守るために必要な制度です。

ただし、配偶者控除を利用する際に、適用要件を正確に確認せずに利用してしまうと、本来支払う必要のない税金を支払わなければならなくなる場合があります。

この記事では、配偶者控除の適用要件や注意点などを詳しく説明していきますので、しっかりと理解して相続税を上手に軽減しましょう。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続財産が1億6,000万円以下の場合、配偶者控除により相続税が免除される

相続税の配偶者控除とは、配偶者が相続した遺産の中で課税対象となる額が1億6,000万円以下であれば、配偶者には相続税が課税されない制度です。相続財産が1億6,000万円を超えても、配偶者の法定相続分までであれば相続税は課税されません。

配偶者控除を利用すれば、ほとんどの場合、配偶者は相続税を支払うことはありません。配偶者にこのような税制上の特例が適用される理由は、主に以下の3つです。

- 配偶者の老後の生活を保障するため

- 財産の形成において配偶者が一定の貢献をしているため

- 同世代内での財産の移転であり、次の相続までの期間が短いため

これらの理由を考慮し、配偶者は相続税の軽減措置を受けることができるのです。

相続財産が1億6,000万円を超えても法定相続分までなら相続税はかからない

先述した通り、配偶者が相続した遺産が1億6,000万円を超えていても、配偶者の「法定相続分」と呼ばれる金額を超えなければ、相続税は免除されます。

「法定相続分」とは、民法で定められた「法定相続人」への遺産分割の目安です。法定相続分はあくまで目安であり、厳密にこの割合で遺産を分割しなければならないわけではありません。

ただし、相続税の計算や遺留分の計算など、相続税に関する様々な場面で法定相続分の考え方が利用されるため、理解しておくと良いでしょう。

配偶者の法定相続分とは

配偶者の法定相続分とは、民法で示されている配偶者が相続する割合の目安です(実際の分割割合は異なる場合もあります)。

法定相続分は相続税の計算において重要な割合であり、以下のように定められています。

| 相続順位 | 相続する割合 |

|---|---|

| 配偶者と第1順位(子供) | 配偶者が1/2、子供が1/2 |

| 配偶者と第2順位(両親) | 配偶者が2/3、両親が1/3 |

| 配偶者と第3順位(兄弟姉妹) | 配偶者が3/4、兄弟姉妹が1/4 |

※配偶者以外の相続人が複数いる場合は人数で均等に分割

配偶者の法定相続分は、家族構成によって異なることに注意してください。

配偶者控除と配偶者特別控除の違い

相続税の配偶者控除に似た言葉として、配偶者特別控除というものが存在します。

相続税の配偶者控除は、配偶者が相続した遺産の中で課税対象となる部分が1億6千万円以下であれば、配偶者は相続税を納める必要がありません。また、配偶者の法定相続分までであれば相続税が免除されます。

一方、配偶者特別控除は所得税における配偶者の控除を指します。この制度は、配偶者の所得が一定の基準を超える場合に税の負担を軽減するために設けられています。

- 配偶者とは民法によって定められた法的な関係であること。

- 控除を受ける人と生計を一にしていること。

- 青色申告者の場合、その年を通じて一度も給与を受け取っていないこと。

- 白色申告者の場合は事業専従者でないこと。

間違いを避けるために、相続税と所得税の控除の要件を正確に理解しておきましょう。

相続税の計算手順

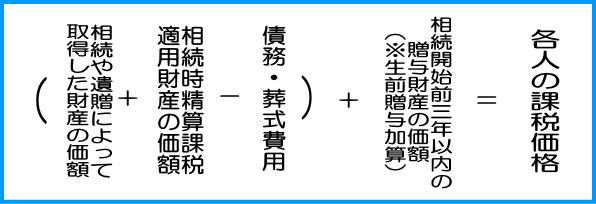

相続人・受贈者各人の課税価格の計算

相続や遺贈、相続時精算課税によって財産を受け取る人ごとに、「各人の課税価格」を計算します。

以下の式で計算します。

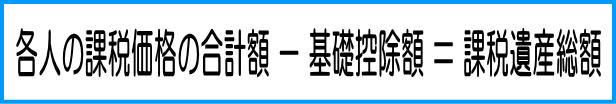

課税遺産総額の計算

各人の課税価格の合計額から相続税の「基礎控除額」を差し引いた金額が「課税遺産総額」であり、相続税の計算基準となります。

課税遺産総額が0以下の場合、相続税は課税されません。

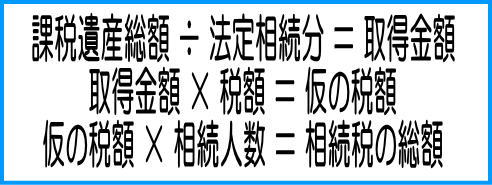

相続税の総額の計算

遺産分割の実際の割合とは関係なく、課税遺産総額を法定相続人が法定相続分で分割したと仮定し、各人の遺産の「取得金額」を計算します。次に、取得金額に税率をかけて各人の仮の税額を算出し、各人の仮の税額を合算して「相続税の総額」を求めます。

各人が納付すべき相続税額の計算

「相続税の総額」を、各人が実際に取得した課税価格の割合(=遺産分割の割合)で計算し、各人の相続税額を求めます。

最後に、各人の相続税額から、適用できる税額控除を差し引き、最終的な納付税額を確定します。

配偶者控除を適用するための要件

相続税の配偶者控除の条件を確認しましょう。配偶者控除が適用されると相続税がかからないと思っていたけれど、実際には条件に合わなかったために税金が課されるということがないように、注意深く確認してください。

配偶者であることが戸籍上確認できること

相続開始時点で、戸籍上で配偶者であることが要件となります(外国籍の配偶者でも構いません)。

そのため、事実婚や内縁のパートナーの場合、遺産を受け継いだとしても配偶者控除の適用は受けられません。また、結婚してからの期間に制限はありませんので、婚姻後すぐに相続が発生した場合でも、配偶者控除を受けることができます。

遺産の分割方法が決まっている

相続税を計算するためには、遺産の実際の分割方法が確定している必要があります。つまり、相続税の申告を行うには、遺産がどのように分割されるかが事前に決まっていなければならないのです。

遺言書が存在する場合は、通常はその内容に従って分割が行われます。遺言書が存在しない場合は、相続人全員が参加する「遺産分割協議」によって合意が形成されます。

もし遺産分割協議が難航し、相続税の申告期限に間に合わない場合でも、特定の手続きを行うことで対応することができます。この点については後ほど説明します。

遺産を隠蔽していないこと

故意に隠していた遺産が発見され、税務調査で指摘された場合、修正申告を行わなければなりません。

税務署の指摘によって新たに申告する遺産には配偶者控除が適用されないことになります。

相続税申告書を税務署に提出すること

相続税の配偶者控除を適用して相続税が0円になった場合でも、相続税の申告書は提出しなければなりません。

なぜなら、配偶者控除の適用金額は、配偶者が実際に受け取った遺産の額に基づいて計算されるためです。もし相続税の申告書が提出されていないと、税務署は「配偶者控除により税額が0円になったのか、ただ単に申告が漏れているのか」を判断することができないからです。

配偶者控除を適用するためには相続税申告が必要

先述した通り、相続税の配偶者控除を受けるためには、相続税の申告書を被相続人の住所を管轄する税務署に提出する必要があります。

相続税の申告手続きの期限は、一般的に「被相続人が亡くなった日の翌日から10か月以内」となっています。期限までに法定相続人全員で遺産分割協議を行い、遺産分割協議書を作成する必要があります。

配偶者控除を受けるためには、相続税申告書の第5表に必要事項を記載し提出するだけでなく、添付書類として被相続人の戸籍謄本、遺言書または遺産分割協議書の写し、相続人全員の印鑑証明書(遺産分割協議書の写しを添付する場合)が必要です。

相続税の申告手続きは自分で行うことも可能ですが、難易度が高い場合は税理士に相談することがおすすめです。

配偶者控除の申請方法

相続税の申告時に、配偶者控除の適用を申請するために必要な情報を記入します。家族が亡くなった場合、葬儀や準確定申告など、多くの手続きが必要ですが、国から申告の通知が届くわけではありません。

必要な書類の中にはすぐに用意できないものもありますので、計画的に書類をそろえて申告期限までに正確に申告しましょう。

相続税の申告手続き

家族が亡くなると、さまざまな手続きが必要です。時間がかかることを考慮して、早めの行動が必要です。

- 遺産分割協議を行う

- 相続税を計算する

- 必要な書類をそろえる

- 相続税を申告して納税する

遺言書が存在しない場合や、遺言書が不十分であったり異議がある場合は、遺産分割協議を行います。円満な合意が得られない場合は、家庭裁判所での調停や審判を経て、遺産の分割方法を決定する必要があります。

申告場所と申告期限

相続税の申告期限は「死亡日の翌日から10か月以内」です。

相続人が2人以上いる場合は、相続人全員が共同で申告書を提出する必要があります。ただし、相続人が個別に申告することも可能です。

書面で申告する場合は、専門の担当センターに郵送します。e-Taxを利用する場合は、被相続人が亡くなった住所地を管轄する税務署に送信します。税務署は相続人の居住地域のものではないため、注意が必要です。

相続税申告の期限に間に合わない場合の配偶者控除を適用するための対処法

相続税の配偶者控除を受けるためには相続税の申告が必要ですが、必ずしも申告期限内に完了させる必要はありません。申告期限を過ぎてから相続税申告書を提出した場合や、申告時に配偶者控除を忘れていて後から申告書を修正する場合でも、配偶者控除は適用されることになっています。

この章では、それぞれのケースに応じた配偶者控除の適用方法について説明していきます。

遺産分割が申告期限までに完了しない場合の対処法

相続税申告期限までに遺産分割の合意がまとまらないのは、よくあるケースです。そのような場合は、「申告期限後3年以内の分割見込書」を添付して相続税申告書を提出し、納税を行います。

この申告では、一時的に「法定相続分で遺産を分割したものとして」相続税額を計算します。そのため、配偶者控除は受けられません。

ただし、申告期限から3年以内に遺産分割が完了すれば、配偶者控除が適用されます。具体的には、税務署に更正の請求を申し出て、最初に提出した申告書を修正する手続きを行い、納め過ぎた税金があれば返金されます。

申告期限から3年経過しても遺産分割が完了しない場合の対処法

遺産の分割に関する問題が複雑化し、訴訟になったり、遺言書で一定期間分割を禁止されている場合など、申告期限から3年以内に遺産を分割できない状況が生じることもあります。このような場合は、申告期限から3年が経過した日の翌日から2か月以内に、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を税務署に提出し、承認を得る必要があります。

この際、訴状や遺言書など、遺産が分割できない理由を証明する書類を添付する必要があります。遺産の分割ができるような状況になった場合は、その日の翌日から4か月以内に遺産分割を行い、更正の請求手続きを行えば、配偶者控除を適用することが可能となります。

相続税申告後に新たな遺産が見つかった場合の対処法

相続税の申告手続きが完了した後、新たな遺産が発見されることがあります。

このような場合、相続税の修正申告が必要となります。自ら修正申告を行った場合、配偶者控除を適用することができます。

ただし、先述のように、税務署から指摘を受けて修正申告を行った場合、配偶者控除の利用は制限される可能性があります。さらに、重加算税として35%または40%の税金が課される可能性もあるため、注意が必要です。

納税義務があることを知らなかった場合の対処法

相続税の申告と納税が必要であることを知らずに、相続税の申告を怠ってしまう場合があります。

相続税の申告期限を過ぎてから申告を行うことを「期限後申告」と呼びますが、期限後申告でも配偶者控除の適用は可能です。

配偶者が遺産分割の前に亡くなった場合の対処法

遺産分割協議が終わる前に、被相続人の配偶者が亡くなるという状況が発生することがあります。

このような場合、配偶者の死亡を前提にして被相続人の遺産を分割することになります。相続人たちが合意し、配偶者が受け取ることが決まった遺産については、配偶者控除が適用されます。

配偶者が認知症になった場合の対処法

遺産分割協議が始まる前や進行中に、配偶者が認知症にかかり、判断能力を失ってしまうことがあります。

このような場合、成年後見制度を利用して遺産分割協議を行う必要があります。成年後見制度は、遺産の相続に関する利害関係のない第三者(弁護士など)が、財産の管理や契約の代理などをサポートする制度です。この制度を利用することで、認知症の配偶者の代わりに、遺産分割協議を進めることができます。

配偶者控除による相続税の免除には、子供にもデメリットがある可能性

配偶者控除を使えば、配偶者の相続財産が1億6,000万円(または法定相続分の範囲内)以下の場合には相続税はかかりません。しかし、配偶者控除を適用させる際には、単純に「相続税が非課税ならすべての財産を配偶者に相続させよう」と考えるのは避けるべきです。

配偶者控除を利用すれば、ほとんどの場合で税金がかからなくなるため魅力的に見えますが、デメリットが存在するからです。配偶者控除を考えずに適用させることで、将来の子供の相続税の増加リスクが高まります。

- 一次相続… 配偶者控除を適用させる「今回の相続」

- 二次相続… 将来に発生する「配偶者の相続」

子供の税負担が高くなる理由

配偶者控除を考えずに使うと、子供の相続税負担が増える理由を以下にまとめました。参考にしてください。

- 二次相続では配偶者控除が利用できない

- 二次相続では相続人が1人減るため、基礎控除額が減少する

- 二次相続では配偶者の財産も考慮され、正味の遺産総額が増加す可能性がある

相続税の計算では、「一旦法定相続分で財産を分割し、家族全体の相続税総額を計算する」という手順が必要です。この際に適用される税率は、「累進課税」と呼ばれる制度です。

累進課税は、課税対象額が大きいほど税率も高くなる仕組みです。二次相続では、相続人が1人減るため基礎控除額が実質的に600万円減少し、配偶者の財産も考慮されて正味の遺産総額が増えることが想定されます。これにより、課税される税率が高くなり、相続税額が急増する可能性があるのです。

配偶者居住権

配偶者控除を活用しつつ、二次相続も考慮した遺産分割を行うことは、相続税の負担を抑えるための基本的な考え方です。

しかし、この考え方において悩ましいのが、被相続人が所有していた自宅という不動産です。通常、被相続人が亡くなっても、配偶者は自宅に住み続けることが一般的であり、「自宅の不動産は配偶者に相続させる」という考え方が浮かびがちです。

しかし、二次相続を考慮すると、一次相続の段階で自宅の不動産を子どもに相続させた方が良い場合もあります。このような場合、2020年4月1日に施行された相続法改正によって導入された「配偶者居住権」の活用が良いかもしれません。

この制度を活用することで、配偶者に自宅での居住権を確保しつつ、所有権は子どもに相続させることが可能になります。そして将来的に配偶者が亡くなった場合には、自宅の所有権は完全に子どもに帰属することになります。ただし、一次相続と二次相続のバランスを考慮する際には、被相続人の自宅に関しては「小規模宅地等の特例」など、他にも考慮すべき要素が存在します。

可能な限り時間をかけて、税理士に相談することをお勧めします。

相続税の配偶者控除以外の控除について

相続税の配偶者控除は、配偶者にだけ適用される特別な控除です。相続税には、配偶者控除以外にも控除があります。

- 暦年課税分の贈与税額控除

- 未成年者控除

- 障害者控除

- 相次相続控除

- 贈与税額控除

- 外国税額控除

具体的な制度内容や計算方法については以下の説明をご参照ください。なお、最新の制度については税理士にご確認ください。

暦年課税分の贈与税額控除

遺産相続前の3年間に受けた贈与に対して贈与税が課された場合、相続時にその贈与税額を相続税から控除することができます。これは、贈与税と相続税の二重課税を避けるための措置です。

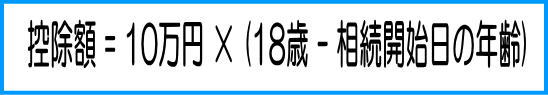

未成年者控除

相続人が18歳未満の未成年者の場合、控除額が適用されます。控除額は次の式で計算され、相続税額から差し引かれます。

障害者控除

相続人が障害者の場合、障害の程度に応じて控除額が異なります。一般障害者と特別障害者の2種類の区分があります。

- 一般障害者: 10万円 × (85歳 – 相続開始日の年齢) × 10万円

- 特別障害者: 20万円 × (85歳 – 相続開始日の年齢) × 20万円

相次相続控除

10年以内に連続して一次相続と二次相続が発生した場合、一次相続時に支払った相続税の一部が控除されます。控除額は、二次相続時における一次相続時の相続税額を基準に計算され、1年ごとに10%ずつ減額されます。

外国税額控除

相続財産が海外にあり、海外で相続税が課された場合、日本の相続税から海外の相続税額を控除する制度です。この控除額は、支払った海外の相続税額または相続税額×海外財産額÷相続人の総財産額のいずれか少ない方が適用されます。

相続時精算課税制度

特定の条件を満たし、2,500万円を超える贈与を受けた場合、その贈与税額を相続税から控除することができます。

まとめ

相続税の配偶者控除は、配偶者の生活を守るために重要な制度です。この控除は、遺産総額が1億6千万円までまたは法定相続分まで相続税が免除される仕組みであり、非常に大きな節税効果があります。

しかし、注意しなければならない点もあります。使い方によっては本来よりも多くの税金を支払わなければならなくなる可能性があったり、遺産分割の話し合いがまとまらないと配偶者控除を受けることができなくなる場合があります。また、配偶者控除によって相続税が0円になったとしても、相続税の申告は必要です。

相続税の計算や配偶者控除の要件などは非常に複雑です。そのため、相続税に関して自分自身で判断できない場合は、税理士に相談することをおすすめします。税理士が適切なアドバイスをしてくれます。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。