株式を相続する場合に確認すべき税金の論点は、①その株式が相続税の課税対象となるかと、②その株式の相続税法における評価額の計算の方法の2点です。

前者について、日本在住の日本人であれば日本法人だけでなく外国法人の発行する株式も課税対象となりますが、外国在住の日本人で相続開始前10年以内に日本に住んだことがない人は、日本法人の発行する株式のみが相続税の課税対象となります。

後者について、株式の評価方法は、その株式が上場株式か非上場株式かによって異なります。後者の評価方法は前者よりもかなり複雑です。なお、投資信託の評価方法は、上場投資信託(ETF)であれば上場株式と同じ方法、その他の投資信託であれば解約した場合に受け取れる金額をベースに計算する方法で評価します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税法における株式の取り扱い

相続税の課税対象

まずは、相続した株式が相続税の課税対象となるかについて解説します。相続税の課税対象は、相続によって株式を取得する人(相続人)の属性によって異なります。

相続税法では相続人の属性を①居住無制限納税義務者、②非居住無制限納税義務者、③制限納税義務者、④特定納税義務者の4つに分類しており、それぞれの属性によって相続税が課税される範囲が変わります。

属性と相続税の課税対象について、下表でまとめました。

| 属性 | 課税対象 | 具体例 | |

|---|---|---|---|

| ① | 居住無制限納税義務者 | すべての財産 | 相続または遺贈によって財産を取得した人で、日本国内に住所を持つ日本国籍の人 |

| ② | 非居住無制限納税義務者 | すべての財産 | 相続または遺贈によって財産を取得した人で、海外に住所を持つ次のいずれかの人等

日本国籍の人(相続開始前10年以内に日本に住所を持ったことがない場合等は除きます) 外国籍の人で被相続人が日本国籍を持つ人等 |

| ③ | 制限納税義務者 | 日本国内にある財産 | 相続または遺贈によって日本国内にある財産を取得した人で、①にも②にも該当しない人 |

| ④ | 特定納税義務者 | 相続税精算課税制度の適用を受けた財産 | 贈与によって財産を取得した人で、相続時精算課税制度の適用を受けた人 |

相続人が日本国内に住所を持つ日本国籍の人であった場合は、全世界にある財産に対して相続税が課税されるので、たとえば被相続人がハワイに持っていた不動産を相続したときであっても、それに対して日本の相続税が課税されます。

一方、相続人も被相続人も、日本国籍は持っているものの相続開始前10年より前から外国に住んでおり日本に住所を持っていない場合は、日本国内にある財産に対してのみ相続税が課税されます。よって、たとえば被相続人が外国に持っていた不動産を相続したときは、それに対して日本の相続税は課税されません。

株式の取り扱い

ある財産が「日本国内にある財産」に該当するか否かについて、不動産の場合は簡単に判断できますが、株式の場合はどうでしょうか。株券のある場所でしょうか。相続税法によれば、株式の所在は、「株式の発行法人の本店または主たる事務所の所在」で判定することになっています(相続税法10条1項8号)。つまり、日本法人が発行する株式の所在は日本、米国法人が発行する株式の所在は米国と判定します。

したがって、先ほど紹介した事例(相続人も被相続人も、日本国籍は持っているものの相続開始前10年より前から外国に住んでおり日本に住所を持っていない場合)において、相続人が日本法人の発行する株式と外国法人の発行する株式を持っていたときは、日本法人の発行する株式に対してのみ日本の相続税が課税され、外国法人の発行する株式に対しては課税されません。

一方、相続人が日本国内に住所を持つ日本国籍の人であった場合は、全世界にある財産に対して相続税が課税されますので、外国在住の被相続人から外国法人の発行する株式を相続により取得したときであっても日本の相続税が課税されます。

以上、1つ目の論点である「その株式が相続税の課税対象となるか」について解説しました。次に、2つ目の論点である「その株式の相続税法における評価額の計算の方法」について解説します。

上場株式の評価

上場株式の評価方法

まずは上場株式の評価について解説します。ここでいう「上場株式」とは、金融商品取引所に上場されている株式をいいます。外国株式(外国の証券取引所に上場されている株式)の評価も、「上場株式」の方法で行います。

上場株式は被相続人が死亡した日の終値によって評価するのが原則ですが、その終値が一定期間の平均値よりも高い場合はこれによらないことができるため、実務上は次の4つの価額のうち最も低い価額で評価します。

- 被相続人が死亡した日の終値(死亡した日が休場日であるときは、その死亡した日に最も近い日の終値)

- 死亡した月の毎日の終値の平均額

- 死亡した前月の毎日の終値の平均額

- 死亡した前々月の毎日の終値の平均額

評価方法の具体例

これらの数字は証券会社のホームページから入手することも可能ですが、相続に際して残高証明書を証券会社に請求すれば、ほとんどの証券会社は上記4つの数字が記載された残高証明書を発行してくれるため、自分で確認する手間が省けます。

なお、外国株式の場合の円換算については、原則として、取引金融機関が公表する被相続人が死亡した日における最終の為替レートで行います。使用する為替レートはTTB(対顧客直物電信買相場)です。

非上場株式の評価

非上場株式の評価方法の選定

次に非上場株式の評価について解説します。非上場株式の評価は上場株式よりもかなり複雑です。非上場株式の評価方法は類似業種比準方式、純資産価額方式、配当還元方式など複数の方法があり、どの方法で評価するかは「財産評価基本通達」に従って判断します。

使用する評価方法の選定は次のステップで行います。

評価対象の株式は、開業前、休業中、清算中のいずれかに該当する会社の株式か

→Noであればステップ2へ。開業前または休業中であれば純資産価額方式、清算中であれば清算分配見込額で評価します

評価対象の株式を取得する人はその会社の経営支配力を持っているか

→Yesであればステップ3へ。Noであれば配当還元方式で評価します

評価対象の株式を発行する会社は特殊な状況(総資産に占める株式または土地の割合が一定割合以上の会社、開業後3年未満の会社、配当金額・利益金額・純資産価額のうち2つ以上が0の会社など)にあるか

→Noであればステップ4へ。Yesであれば原則として純資産価額方式で評価します

会社を総資産価額、従業員数、取引金額により大会社・中会社・小会社のいずれかに区分して評価します。大会社は類似業種比準方式、中会社は類似業種比準価額と純資産価額を使ったハイブリッドな方式、小会社は純資産価額方式で評価するのが原則です

大会社、中会社、小会社

財産評価基本通達における「大会社、中会社、小会社」の判定について簡単に解説します。まず、従業員数が70人以上の会社は「大会社」に該当するため、ここで判定は終了です。

次に、従業員数が70人未満の会社は、総資産価額、従業員数、取引金額に応じて、大会社、中会社、小会社に分類されます(純資産価額と取引金額のハードルは、その会社の業種が卸売業か、小売・サービス業か、それ以外の業種かで異なります)。

評価方法の概要

類似業種比準方式、純資産価額方式、配当還元方式の概要は次のとおりです。

類似業種比準方式は、①類似業種の株価、②評価会社及び類似業種の配当金額、③評価会社及び類似業種の年間利益金額、④評価会社及び類似業種の純資産価額をベースに非上場株式の評価額を算定する方式です。

純資産価額方式は、評価会社の各資産を財産評価基本通達に従って評価した金額の合計額から評価会社の負債の金額などを控除した金額をベースに非上場株式の評価額を算定する方式です。

配当還元方式は、その株式に係る年配当金額をベースに非上場株式の評価額を算定する方式です。

以上、非上場株式の評価方法について解説しました。

投資信託の評価

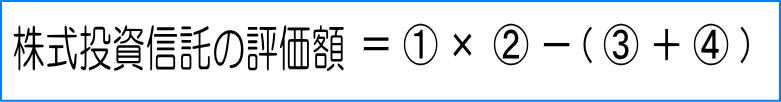

ここまでお読み頂き、「株式の評価方法は分かったけど、投資信託はどう評価するの?」という疑問をお持ちになった方向けに、株式投資信託の評価方法について簡単に解説します。金融証券取引所に上場していない株式投資信託の評価は、被相続人が死亡した日に解約請求を行った場合に証券会社などから支払いを受けることができる金額をベースに行います。

具体的には、次の方法により計算します。

| ① | 被相続人が死亡した日の1口あたりの基準価額 |

| ② | 被相続人が所有していた口数 |

| ③ | 被相続人が死亡した日に解約請求をした場合に源泉徴収されるだろう所得税の額 |

| ④ | 信託財産留保額と解約手数料の合計額(消費税含む) |

一方、金融証券取引所に上場している株式投資信託(いわゆるETF)は、上記の方法によらず、上場株式と同じ方法により評価します。

非上場株式についての相続税の納税猶予・免除

最後に、非上場株式の株式に関する相続税の納税猶予・免除について簡単に解説します。この規定は、非上場企業の事業承継を円滑にするためのもので、被相続人である先代経営者からその企業の株式を取得した相続人が事業を継続する場合は、その株式にかかる相続税のうち一定部分については相続時点での納税が猶予され、さらに一定の場合はその納税が免除されます。

非上場株式についての相続税の納税猶予・免除の規定は複雑ですので、詳しくはお近くの税理士にご相談することをおすすめします。

まとめ

以上、株を相続する場合の税金の基礎知識として、①その株式が相続税の課税対象となるかと、②その株式の相続税法における評価額の計算の方法の2点について解説しました。

相続税の課税範囲の判定や非上場株式の評価は規定が複雑ですので、判断に迷われた場合はお近くの税理士にご相談ください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。