相続発生後は、相続人同士で遺産分割協議をして遺産を分けなければなりません。しかし、遺産分割協議が終わる前に、相続人の誰かが死亡することがあります。たとえば、夫が死亡した後、夫の相続人である配偶者が死亡するようなケースです。

ここでは、遺産分割前に相続人が死亡した場合に、手続きがどうなるかを説明しますので、参考にしてください。

目次

遺産分割前の相続人死亡で数次相続が発生

相続が開始したら、遺産分割が終わるまでは、相続財産を相続人全員で共有している状態です。もし遺産分割前に相続人の誰かが死亡したら、重ねて相続が開始する「数次相続」となります。

まずは、数次相続とはどのような状態かを理解しておきましょう。

数次相続とは?

被相続人が亡くなった後、遺産を分ける前に次の相続が発生してしまうことを数次相続といいます。

このような場合には数次相続が発生しているといい、父の相続手続きと母の相続手続きを一緒に行う必要があります。なお、数次相続の場合、最初に開始した相続を一次相続、次に開始した相続を二次相続といいます。以降、三次相続、四次相続と続くこともあります。

相続人の相続人も含めて遺産分割をする必要がある

遺産分割をするためには、相続人全員で遺産分割協議という話し合いをしなければなりません。

しかし、相続人の誰かが亡くなってしまうと、その相続人は遺産分割協議に参加できなくなってしまいます。この場合には、相続人の相続人が、元の相続人の持っていた権利を引き継ぎます。遺産分割協議には、相続人の相続人全員が参加します。

そもそも相続人とは?

ここで、人が亡くなったとき、誰が相続人になるのかを説明します。相続については民法に規定があり、民法上の相続人を法定相続人といいます。法定相続人の範囲は、配偶者と血族の一部です。配偶者は必ず相続人になり、血族については優先順位があります。

詳しくは、次の表のとおりです。

| 相続人の種類 | 該当者 | 備 考 | |

|---|---|---|---|

| 配偶者相続人 | 夫または妻 | 常に相続人になる | |

| 血族相続人 | 第1順位 | 子 | 子が亡くなっていれば直系卑属のうちいちばん世代が近い人 |

| 第2順位 | 直系尊属 | いちばん世代が近い人 | |

| 第3順位 | 兄弟姉妹 | 兄弟姉妹が亡くなっていればその子(甥・姪) | |

遺産分割前に被相続人の配偶者が死亡した場合には?

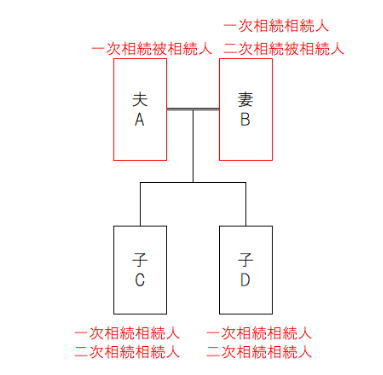

夫Aが亡くなり、遺産分割前に妻Bが死亡したケースを考えてみましょう。

被相続人に子供がいるケース

AとBの間に子供CとDがいる場合、Aの相続人は配偶者であるBと、子供C、Dの3人です。続いて、Bが死亡したときの相続人は、子供C、Dの2人です。この場合には、子供C、Dの2人で、A・Bについての遺産分割協議を行います。

【図1】

図1の例のように夫婦と子供のいる家庭で夫、妻の相続が立て続けに発生した場合、新たな相続人が加わることはなく、家族間での問題になります。数次相続が発生していても、比較的スムーズに遺産分割ができるでしょう。

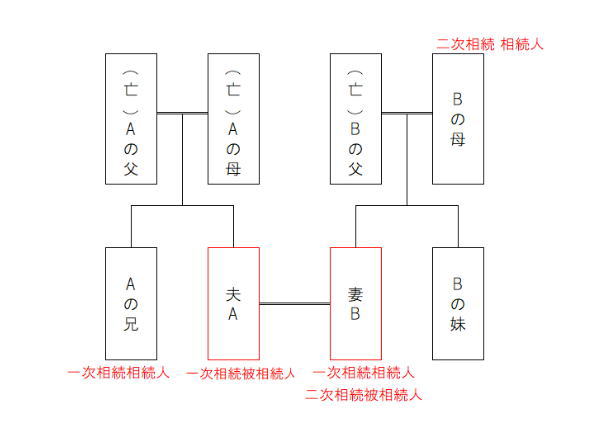

被相続人に子供がいないケース

次に、被相続人に子供がいない場合を考えてみます。

【図2】

図2の例では、夫Aの相続人は配偶者である妻BとAの兄です。一方、妻Bの相続人はBの母です。この場合、Aの兄とBの母で遺産分割協議を行わなければなりません。夫の親族であるAの兄と、妻の親族であるBの母は、面識がないことも多いでしょう。他人同士で遺産分割協議を行わなければならないので、スムーズに進まない可能性があります。

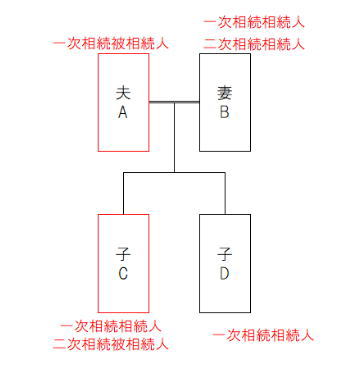

遺産分割前に被相続人の子供が死亡した場合には?

今度は、遺産分割が終わる前に、相続人である子供が死亡したケースで考えてみましょう。

子供に配偶者や子供がいないケース

まず、相続人である子供が独身で、配偶者・子供がいないケースをみてみます。

【図3】

図3のケースで、夫Aの相続人は、妻B、子C、子Dの3人です。Aの遺産分割が終わる前にCが亡くなった場合、Cの持っていた権利を引き継ぐ相続人はCの母であるB1人です。この場合はBとDでA・Cの遺産分割をするので、家族の中だけで話し合いができます。

子供に配偶者や子供がいるケース

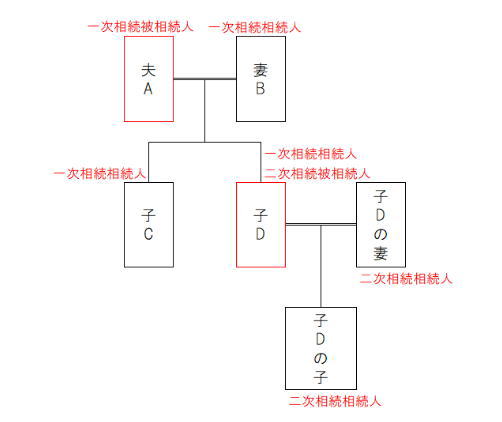

続いて、相続人である既婚の子供が亡くなったケースをみてみましょう。

【図4】

図4の例では、夫Aの相続人は妻Bと子C、子Dの3人です。Aの遺産分割が終わる前に子Dが亡くなった場合、子Dの相続人は、子Dの妻と子Dの子です。二次相続が発生したことで、一次相続とは関係ない相続人も含めて遺産分割協議をする必要があります。

ここまで見てきたとおり、数次相続が発生しても相続人が変わらないケースもあれば、新しい相続人が加わるケースもあります。しかし、二次相続、三次相続と重ねるごとに、相続人の数は増えていくでしょう。数次相続で相続人の数が増えると、遺産分割協議もスムーズにできないことが多くなります。

相続発生後は速やかに遺産分割協議をすませておくようにしましょう。

数次相続が発生している場合の相続税

被相続人が基礎控除額を超える財産を残して亡くなった場合には、財産を相続する相続人に相続税が課されます。相続人死亡後配偶者が亡くなった場合など数次相続が発生しているケースでは、相続税の申告はどうなるのかを知っておきましょう。

相続税の申告・納税義務も引き継がれる

相続税が課される場合、相続開始を知った日の翌日から10か月以内に、相続税の申告・納税が必要です。しかし、相続人が相続税の申告・納税をする前に亡くなってしまうこともあるでしょう。

相続税の申告義務がある人が申告前に亡くなった場合には、その相続人が申告・納税義務を引き継ぎます。

相続税の申告期限が延長される

上にも書いたとおり、相続税の申告期限は、通常は相続開始を知った日の翌日から10か月以内です。数次相続が発生している場合には、一次相続の相続税申告義務がある人の死亡を知ったときから10か月以内に期限が延長されます。

ただし、相続税の申告期限が延長されるのは、一次相続の相続人ではなかった人です。一次相続の相続人だった人については、延長はありません。

相次相続控除が受けられる

相次相続控除とは、相次いで相続が起こったときに、相続税の負担を軽減するための控除です。数次相続が発生している場合、次の条件をみたせば相次相続控除が受けられます。

- 二次相続の被相続人が一次相続の相続税を納税している

- 一次相続開始と二次相続開始の間が10年以内

その他の特例の適用について

相続税を軽減できる特例として、「配偶者の税額軽減」や「小規模宅地等の特例」があります。配偶者の税額軽減は、被相続人の配偶者が1億6000万円または配偶者の法定相続分相当額のどちらか多い方までの財産を相続した場合には、相続税がかからない制度です。

小規模宅地等の特例は、被相続人自宅や事業用店舗の敷地として使っていた土地については、相続税評価額が最大80%減額される特例です。二次相続の被相続人が一次相続についてこれらの特例の要件をみたしていた場合には、特例の適用を受けられます。

まとめ

遺産分割前に相続人が死亡すれば、数次相続となり手続きが複雑化します。相続が発生したらすぐに遺産分割協議や相続手続きをするようにしましょう。

もし数次相続が発生したら、誰が権利を持っているのかを確認し、速やかに遺産分割協議を進めることが大切です。相続税申告期限にも注意しておきましょう。

税理士法人レガシィ勤務を経て2011年に響き税理士法人に入社、相続税専門の税理士として、横浜を中心に相続税申告のサポートをを行っています。どこよりも、素早い対応を心がけておりますので、少しでも相続税に関して、不安や疑問がありましたらお気軽にご相談ください。