有価証券の相続税の評価方法は株式や社債など資産の種類によって異なります。たとえば、上場株式の場合、3つの異なる計算方法のうち最小値となる計算方法が適用されます。

一方、非上場株式は、企業規模に応じて、累積業種比準方式や純資産価格方式など、異なる計算方法で計算する必要があります。有価証券の相続税評価額を正しく計算するためには、適切な評価方法を明確に理解する必要があります。

株式の評価額の計算や節税対策の具体例を学び、損をしないように評価を行いましょう。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続財産として課税される有価証券

相続財産として課税される資産はほとんどが預貯金などですが、預貯金以外に有価証券もあります。

- 上場株式(株式市場で取引可能な株式)

- 公社債(国債・地方債・社債等)

- 投資信託

- 外国債券

- 非上場株式(非上場会社の創業社長が保有する自己株式など)

また、厳密には有価証券ではありませんが、暗号資産(仮想通貨)・商品先物取引・FX(外国為替証拠金取引)などがある場合、それらも相続財産と同様に課税されます。

上場株式

上場株式の相続税評価額の計算方法としては、相続が発生した日、つまり被相続人が死亡した日の最終価格にするのが基本です。ただし、株価は時として大きく変動し、上下することがあります。

これでは大きな不公平が生じえます。このような事態を避けるために、相続人は相続税評価額の計算方法として、さらに3つの基準価格を選択することができます。

3つの株価

相続当日の最終価格以外で相続税評価額として利用できるのは、以下の3つの株価です。

- 相続が発生した月の最終価格の平均額

- 相続が発生した月の前月の最終価格の平均額

- 相続が発生した月の前々月の最終価格の平均額

株式を保有する証券会社に残高証明書を発行してもらえば、相続日の最終価格を含め、必要なすべての株価を簡単に取得できます。いち早く知りたい方はネットでも入手できます。

相続日に最終価格がない場合

被相続人の死亡日が市場の休日に当たる場合、証券の最終価格自体が存在しません。この場合でも、相続日の直近の日の最終価格を基準価格とします。

実際の相続日は土曜日ですが、土曜日は株式市場が休みです。また、翌日の日曜日は休みでもありますので、翌営業日は相続日の2日後の月曜日です。したがって、最も近い日は、相続の前日の金曜日です。

一方、被相続人が3連休の途中で亡くなった場合、連休前日でも連休後でも相続開始からの期間は同じです。そこで、連休の前後2日の最終価格を足し合わせて2で割った平均値が、相続が発生した日の最終価格となります。

具体例

まず、相続日は市場が閉鎖されているため、最終価格はありません。したがって、最新の最終価格である金曜日の終値を見てみます。金曜日の最終価格は6,000円であったとします。

ちなみに、このA株の価格は数ヶ月間変動しており、以下のような値動きでした。

11月の平均最終価格:5,200円

10月の平均最終価格:6,500円

9月の平均最終価格:4,200円

この場合、相続税評価額として最安の4,200円が選べます。上場株式は1,000株単位で売買されます。端株がない場合は、上記金額に3000(株)を乗じて鑑定評価額を算出することができます。

つまり、A株の相続税評価額は次のようになります。

4,200(円)×3,000(株)=1,260万円

非上場株式

取引価格のない非上場株式については、主に原則的評価方法又は配当還元方式による評価が行われます。

まず原則的評価方法では、対象企業を大会社・中会社・小会社に分けます。大会社は同業種の株価を元に、「配当金額」・「利益金額」・「純資産価額(簿価)」の3つの要素で評価されます。これは、類似業種比準方式と呼ばれます。

中会社の評価方法としては、類似業種比準方式とこの後説明する小会社の評価方法とが併用されます。小会社の評価方法としては、会社の資産と負債とを相続税評価額に洗い替えた後に、評価した総資産から負債等を差し引いた残額で、原則としては、評価されます。これを純資産価額方式といいます。

一方、配当還元法は1年以内に受け取った配当金を一定の利率で還元して株式の価値を評価する方法です。これは同族株主以外の株主等の持分を評価する特例的な方法です。

古い株券を見つけたらどうする?

上場企業の株式については、以前は原則として紙の「株券」が発行されていましたが、2009年1月からすべての上場株式が電子化され、紙の株券は廃止されました。したがって、上場株式の株券が出てきても相続財産としての価値はありません。ただし、株券をお持ちの場合は、株主として登録されているかもしれません。

リストアップした相続財産の中に、株券を発行した会社の株式がない場合は、その会社の株主名簿管理人である信託銀行に問い合わせるとよいでしょう。問い合わせても株主名簿に掲載がなければ、何らかの理由で株券だけが残っており、株自体は売られているという可能性があります。

投資信託

投資信託には取引所に上場している上場投資信託と非上場投資信託があります。また非上場投資信託にはMRF・MMFなどの「日次決済型投資信託」とその他の投資信託に分けられます。

上場投資信託 (ETF)

上場投資信託 (ETF) は上場株式と同様に評価されます。

日々決算型(非上場投資信託)

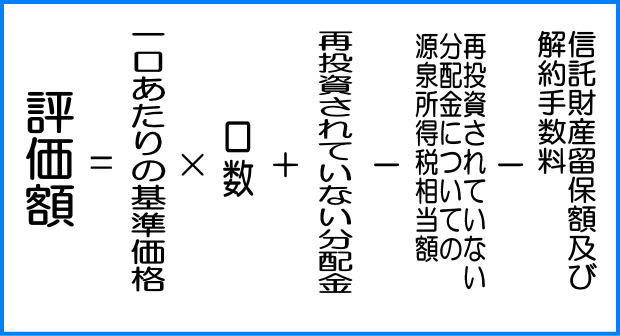

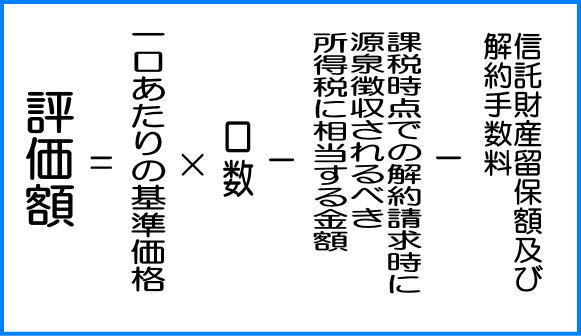

非上場投資信託は課税時期に証券会社等に解約請求等を実施して支払いを受けられる価格を相続時評価額とします。中期国債ファンドやMMFなどの日々決算型投資信託の評価方法は以下のとおりです。

まず、投資信託本体の評価額は「1口あたりの基準価格×口数」です。これに課税時期にまだ本体に組み込まれなかった未収分配金を加算しますが、未収分配金を受け取るために所得税が控除されるため、所得税控除後の残額のみが加算されます。

最後に、投資信託の解約には手数料がかかり、一定額を信託財産留保額として差し引く必要があるので、これを差し引く必要があります。

その他の非上場投資信託

日々決算型ではない投資信託の評価額は以下のとおりです。

株式の相続税を軽減する方法

株式には多くの種類があり、各株式の分野によって相続税評価額の算出方法が異なります。市場価格のある株式は、ほぼ一律に相続税評価額が計算できます。しかし非上場株式など、市場価格が不明な銘柄は非常に複雑であり、発行企業自身でさえ価値や相続税評価額を理解していない可能性があります。

一方で、非上場株式は複雑で分かりにくいため、株式価値を賢く計算することで、相続税評価額を下げることができる可能性は十分にあると言えます。

自社株評価額

非上場株式で市場価格がない場合、株価を調整できれば、相続税の評価額を下げることができます。非上場株式の評価は、原則として、類似業種比準方式、純資産価額方式、または両者を組み合わせた方法によって行われます。

どの方法を適用するかは、会社の規模によって異なります。大会社に適用される類似業種比準方式は、業績と相続税評価額の相関性が高い方法です。したがって、特別配当を実施した結果、業績が悪化すると、相続税評価額が低下します。

一方、小会社に適用される純資産価額方式は、保有純資産と評価額との相関性が高いと言えます。そのため、含み損のある不良在庫を処分して赤字を出したり、役員に退職金を支払ったりすると、相続税評価額が下がります。

中会社は両方の方法を使用するため、2 つの方法の対策を併用することになります。

生前贈与

市場価格がハッキリとしている株式の場合、相続が発生した後に相続税評価額を下げるためにできることはほとんどありません。しかし生前であれば株式を贈与することで、相続税の対象となる株式数を減らすことができます。ただし、一部の例外を除き、生前贈与には贈与税が課せられます。

1月1日から12月31日までの1年間に贈与を受け、財産の総額が110万円を超えた場合、110万円を超えた部分について贈与税がかかります。この制度を暦年課税といいます。

逆にいうと110万円までは課税されないので、毎年110万円以下に分割しての贈与は相続税対策として有効です。つまり相続税の対象となる財産の額を減額できる方法であるということです。また、不動産とは異なり、株式は細分化できるため、相続人の不公平感を解消する効果もあると言えます。

まとめ

有価証券には上場株式・非上場株式・国債・社債などさまざまな種類があり、その評価方法は非常に複雑で実際に計算を行うにも手間がかかります。相続税の申告の誤りが発覚すると、税務調査の対象となり、修正申告を行う必要があります。

また、修正申告を行うと、相続税に加えて追徴税がかかり、その修正申告が遅れると延滞税が加算されます。特に市場価格のない非上場株式の相続税評価額の計算は非常に複雑で時間と労力の面でも負担がとても大きいです。

自分で行うのが難しい場合は、相続対策の豊富な経験を持つ税理士にご相談ください。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。