ある程度まとまった財産をお持ちの方が亡くなった時には、相続税申告に必要だと考え、葬式費用などの領収書を保存しなければいけないと考えているという方も、いらっしゃることでしょう。

ただし、お通夜から四十九日法要会まで、費用がさまざまあるため、頭の中が整理できているとは言いがたいという場合も少なくないのではないでしょうか。お通夜から四十九日法要会までの費用の全てが、相続税の計算における相続財産から差し引くことができるのでしょうか。

本章では相続税から葬儀費用はどこまで引けるかについて解説します。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

相続税の計算において葬式費用を差し引ける理由

亡くなった方の葬式にかかった費用は、亡くなった日において亡くなった方の債務ではありません。しかし亡くなった方の葬式にかかった費用は、相続において必然的に生じるものです。そのため、葬儀費用は相続財産から差し引くことができます。

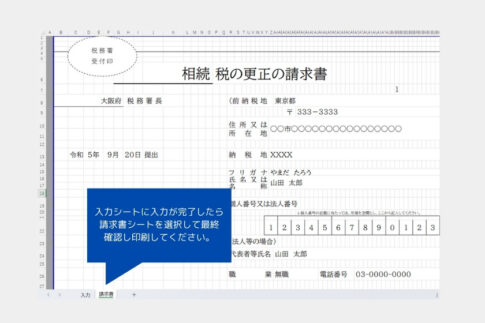

相続財産から葬式費用を控除するためには、根拠資料のコピーを申告書と一緒に提出する必要があります。

相続財産から控除できる葬式費用の範囲

ここからは、相続財産から控除できる葬式費用の範囲について説明します。

火葬や埋葬、納骨、遺体や遺骨の回送をするためにかかった費用

火葬や埋葬、納骨、遺体や遺骨の回送をするためにかかった費用は、相続財産から差し引くことができます。

仮葬式と本葬式を行ったときには、その両方にかかった費用を控除可能です。通常、火葬した遺骨を持ち帰って行うお勤めである還骨法要の後、遺族が葬儀のあとに会葬者や僧侶を労う目的で行なう会食である精進落とし(精進あげ)が設けられます。この会食にかかる食事代や飲み物代なども、相続財産から差し引くことができます。

葬式の前後に生じた費用で通常葬式にかかせない費用

通夜・告別式には多くの費用がかかります。下記の費用は、相続財産から差し引くことができます。

葬式に当たりお寺などに対して読経料などのお礼をした費用

仏教では、僧侶が読経し故人には戒名を授けられます。その際、僧侶に渡す戒名代・お車代は相続財産から差し引くことができます。

戒名を付けることは一般的であり、葬式において必然的に生じる費用であると考えられるからです。僧侶に支払うお布施や会食を辞退されたときにお渡しする御膳料も相続財産からマイナスできます。

死体の捜索又は死体や遺骨の運搬にかかった費用

死亡診断書は、人が亡くなった時に医師が死因などを記載する書類です。埋葬や生命保険を請求する場合に必要となります。死亡診断書の費用は、相続財産から差し引くことができます。

また亡くなった方が遠方で亡くなられ、飛行機で遺体を葬儀場まで運搬するのにかかった費用や、遺体が見つからず捜索するためにかかった費用を支払わなければならないケースがあります。これらの費用は、葬儀費用として相続財産から差し引くことができます。

葬式費用に該当せず相続財産から控除できない費用

ここまで、相続財産から控除できる葬式費用の範囲について説明しました。ここからは、葬式費用に該当せず相続財産から控除できない費用について説明します。

香典返戻費用

香典返戻とは、通夜・葬儀でお香典をいただいた方へ後日、挨拶状を添えてお礼の品物を贈ることを言います。後日とは、四十九日(七七日忌)の忌明け法要を迎えた後であることが一般的です。香典返戻費用は、葬式費用に該当せず相続財産から控除できない費用です。

墓碑、墓地、位牌の購入や借入料

墓地、仏壇、仏具は相続税の対象外のため、関連する費用は相続財産から控除できません。

ただし先述の通り、白木位牌は葬式費用に該当します。また、生前に墓地などを購入しておくと相続税が非課税になります。しかし、換金性のある金の仏像などは課税されます。

法会に要する費用

法会費用とは、初七日、四十九日、一周忌法要などに関する費用のことです。法会費用は、基本的には、相続財産から控除できません。

ただし、初七日の費用については、通夜・告別式と同時に実施していて、代金が区別されていない場合には葬式費用に該当します。また、四十九日に実施した納骨費用は葬式費用に該当します。

医学上または裁判上の特別の処置に要した費用

死亡解剖にかかる費用は、葬式と関係がないため、葬式費用に該当しません。

領収書が無い場合はメモ

葬儀社を通じて支払いを行う費用については、葬儀社の領収書に記載があるので、これで支払った金額を証明することができます。しかし、葬儀費用には領収書をもらえない費用も多くあります。

これらについては支払った相手、金額、日時、用途などをしっかり記録としておく必要があります。

葬儀、火葬までは、さまざまにやらなければならないことがありとても慌ただしくなるため、何にいくら支払ったか分からなくなるケースがあります。そのため葬儀代として支払った費用については全て、すぐにメモを取るようにしましょう。

相続放棄した場合も相続財産から葬儀費用を払える

相続では、故人の相続財産を無条件で全て相続する単純承認と、故人のプラスの財産の範囲内でマイナスの財産を相続する限定承認、一切相続しないという相続放棄の3つの選択肢があります。相続放棄を選択した人の場合、亡くなった人の財産から葬儀費用を払ってはいけないのではないかと考える方もいらっしゃるかもしれません。

ただし、使えるからといって葬儀費用として莫大な金額を使うのは良くありません。場合によっては単純承認とみなされてしまう可能性もあります。葬儀費用は常識の範囲内に収めるようにしましょう。

互助会

「互助会」とは、葬儀や結婚式などの冠婚葬祭に備えて毎月お金の積み立てが行えるサービスのことです。

積立金の中から葬儀費用の一部を充当することができます。そのため、残された親族に多くの金銭的負担をかけたくないという方にとっては非常に便利なサービスです。しかし誰が契約者となり毎月の積み立てを行っていたかによって、葬儀費用の取扱いが異なるので注意する必要があります。

契約名義人(積立人)が亡くなった方の場合

積立人が亡くなった方である場合を考えてみます。葬式費用として請求された200万円が相続税法上の葬儀費用になります。この金額は相続財産から控除することができます。ただし、被相続人が生前に積み立てていた互助会の50万円は相続財産になります。

つまり、葬式費用の200万円を相続財産から控除することができますが、被相続人の積立金50万円は相続財産に計上することになり、実質的には150万円を控除できることになります。

契約名義人(積立人)が相続人の場合

契約名義人が相続人であれば、相続人が積立金を充当して葬式費用を払ったと捉えられます。葬儀費用は積立金充当前の200万円であり、この金額を相続財産から控除することができます。

また充当した積立金50万円は、相続人の固有の財産になります。相続財産に計上する必要はありません。

まとめ

ここまで相続税から葬儀費用はどこまで引けるかについて説明してきました。相続財産から控除できる葬式費用の範囲についてよく理解できたという方もいらっしゃることでしょう。葬式費用に該当せず相続財産から控除できない費用との違いがややこしいため、丁寧に抑えていただけると幸いです。

相続財産から控除できる葬式費用に該当するか分からない費用がありましたら、是非、専門家にお問い合わせください。この記事が皆様の相続に関する理解を深めるきっかけとなれば幸いです。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

位牌に関する費用は、最初に作る仮位牌(白木位牌)のみ相続財産から差し引くことができます。位牌には、葬儀から四十九日法要までに利用する本位牌を用意するまでの仮の位牌である「仮位牌」と、塗位牌や唐木位牌とも言われ、四十九日の忌明けを迎えてから仏壇に安置される位牌である「本位牌」とがあります。相続財産から差し引くことができるのは、仮位牌の費用だけです。仮位牌は、葬式の際に必ず使用される仏具であるためです。

通夜や葬儀に参列した方全員にお渡しする返礼品である「会葬御礼」の費用は、相続財産から差し引くことができます。会葬御礼は、足を運んでくださった方にお礼の意味を込めて渡す品物であるためです。一方、会葬御礼をお返しとした場合、会葬御礼=香典返戻とされ、相続財産から控除できません。

通夜・葬式時に参列者にお出しする会食費用は、相続財産から差し引くことができます。これらは葬式において不可欠だからです。通夜・葬式時に参列者にお出しする会食は、時間を作り参列してくれた人をもてなす意味を持っているため、そのための費用は相続財産から控除できます。お茶菓子や葬儀を手伝ってくれた人に準備した飲食代も控除できます。

葬式時に使う供花や果物は、喪主負担分に限り、相続財産から差し引くことができます。供花は、故人を慰め会場を花で彩る葬式の必需品だからです。参列者負担分はマイナスできません。

葬式に携わってくれた人に心付けを渡した場合、相続財産から差し引くことができます。心付けは、葬式でお手伝いしてくれた人や、霊きゅう車の運転手などにお渡しする「気持ち」だからです。