税理士報酬は相続税の債務控除には含まれません。相続財産から控除できる債務については相続が始まった時点の段階で確定している債務に限られます。

相続税の計算をおこなう際は、被相続人が生前抱えていた借金や未払金などの債務を控除できる「債務控除」という仕組みがあります。そのため、土地や建物などのプラスの相続財産だけでなくマイナスの相続財産についても、漏らすことなく集計することが節税に繋がることになります。

相続税の申告をおこなう場合は、税理士などの専門家へ申告業務を依頼することが一般的となっており、その際に発生する費用の1つが「税理士報酬」です。「税理士報酬は相続税を申告するための費用だから債務控除の対象になるはずだ」と考える方は多いのではないでしょうか。

そこで今回は税理士報酬が債務控除に該当するのかどうかを中心に、債務控除について解説していきます。

目次

この記事の監修者

税理士 桐澤寛興

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。

税理士費用は相続税から差し引くことができる?

相続税の申告をおこなうために発生した税理士報酬は債務控除として相続財産から差し引くことはできません。

相続税の申告にともなう税理士報酬については相続発生後に発生した費用となるため債務控除の対象となりません。また、被相続人が個人事業主であった場合における準確定申告にともなう税理士報酬についても債務控除の対象となりません。

ただし、準確定申告において所得税が発生する場合は、所得税額が債務控除の対象となるため注意が必要です。

債務控除とは

相続税を計算する際に被相続人が持つ借入金や未払金といったマイナスの財産があった場合、土地や建物、現金や預金などのプラスの財産から差し引いて相続税を計算することができます。このことを「債務控除」といいます。

債務控除は多ければ多くなるほど相続財産を減らすことになるため、最終的な相続税を減らすことにつながります。そのため、債務控除の対象となるものを漏らすことなく計上することで相続税を節税することができます。

ただし、被相続人が支払うべき債務であれば何でもよいという訳ではなく、債務控除の対象となるものと対象にならないものを理解しておくことが重要です。

債務控除に該当するもの

債務控除に該当するものとして次のようなものが挙げられます。

- 借入金

- 固定資産税

- 住民税

- 所得税

- 消費税

- 医療費

- 水道光熱費

- 電話代などの通信費

- 買掛金

- 未払金

- 敷金の預り分

- 支払期日の到来していない前受家賃

- 保証債務や連帯債務(保証人が債務を履行する必要があり、主たる債務者に弁済を受けることが見込めない場合のみ)

- クレジットカード等による未決済取引

債務控除に該当しないもの

債務控除に該当しないものとして次のようなものが挙げられます。

- お墓や仏壇などの相続税の非課税財産に該当する債務

- 相続手続きで発生した弁護士費用

- 相続手続きで発生した税理士費用

- 相続手続きで発生した相続登記費用や司法書士報酬

- 遺言執行費用

- 団体信用生命保険で補填される住宅ローン

- 相続手続きで発生した戸籍謄本や諸証明書等取得費用

- 保証債務や連帯債務(保証人が債務を履行する必要があるが、主たる債務者に弁済を受けることが見込める場合)

- 遺品整理費用

税理士費用は誰が支払うべき?

税理士報酬については「誰が支払わなければならない」という決まりはありません。そのため、相続人同士の話し合いで誰が負担するのかを決めるだけということになります。

ここでは税理士報酬を誰が支払うべきであるかという点について、3つの考え方を紹介します。

- 相続人全員による均等負担

- 取得した相続財産の割合で負担

- 二次相続を考慮し配偶者が全額負担 ※1

※1 二次相続とは相続人に配偶者がいる場合において、その配偶者が亡くなった際に発生する相続のことをいいます。配偶者の相続財産を減らすことで次回の相続時に発生する相続税を減らすことが狙いとなります。

相続税の計算はどのようにしておこなわれる?

債務控除は相続税を計算する上で非常に重要な控除でありますが、さらに理解を深めるためには相続税の計算の流れを把握することが重要です。

ここでは相続税の計算の流れを6つの項目に区分して解説していきます。

①相続財産の集計

被相続人が保有していた財産をすべて集計します。相続財産の集計についてはすべての財産を適切に評価する必要があるため、

- 現金や預金

- 不動産

- 有価証券

- 骨董品

- 保険金

など財産の種類ごとに定められた方法で評価額を計算する必要があります。また、マイナスの財産である債務に関する集計も忘れないように注意が必要です。

②基礎控除の計算

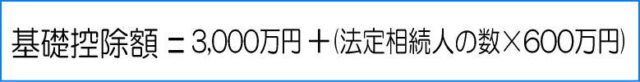

基礎控除の計算をおこないます。基礎控除の計算は次の算式でおこなうことができ、この基礎控除の金額と①で集計した相続財産の金額を比較し、相続税の申告が必要であるかを確認することができます。

③法定相続分に応じた相続税総額の計算

相続税総額の計算をおこないます。相続税は①で集計した相続財産から②の基礎控除の金額を差し引いた残額を「法定相続分」で按分し、それぞれに応じた税率を乗じて計算をおこないます。

配偶者と子2人が法定相続人である場合は下記の法定相続分で按分した金額に税率を乗じて計算をおこないます。

| 配偶者 | 1/2 |

| 第一子 | 1/4 |

| 第二子 | 1/4 |

④実際の相続分に応じた相続税額の計算

法定相続人ごとの相続税負担額を計算します。③で計算した相続税の総額を実際の相続分に応じて按分し、法定相続人ごとに最終的な相続税負担額を計算します。

⑤税額控除の有無

適用することができる税額控除がないのかを確認します。相続税の申告では、次のような控除が存在します。

- 配偶者控除

- 未成年者控除

- 障害者控除

- 数次相続控除

- 贈与税額控除

- 外国税額控除

税額控除の種類によっては非常に大きな節税効果を得ることができるため、適用漏れがないように注意しましょう。

⑥納税額の算出

④で算出した法定相続人ごとの相続税額から⑤の税額控除額を差し引いた金額が最終的な相続税額となります。

相続税申告における税理士費用の相場とは

税理士報酬の相場は遺産総額の0.5~1.0%前後となっています。

この中には基本報酬部分と手続きの煩雑さなどによって変動する加算報酬部分が含まれており、相続財産などによって税理士報酬が変動するシステムとなっています。

まとめ

相続税の申告にともなう税理士報酬については、債務控除の対象とはなりません。しかし、税理士報酬を相続人の誰が負担していくのかなど、その時の相続には影響を与えないとしても次回の相続に影響を与えることもあります。

このように相続税の申告については、将来発生する相続について、細かく試算していくことが非常に重要となっています。相続手続きについて少しでも不安がある場合は、適切な手続きをおこない、最低限の納税で抑えるめにも、まずは税理士などの専門家に相談してみてはいかがでしょうか。

戸田譲三税理士事務所(現税理士法人みらいパートナーズ)、富士通株式会社 社内ベンチャー企業 勤務を経て2004年 桐澤寛興会計事務所 開業その後、2012年に響き税理士法人に組織変更。相続相談者様の悩みに寄り添うサービスを心がけている。